پرایس اکشن RTM یکی از استراتژیهای معاملاتی مختلفی است که تریدرها و سرمایهگذاران میتوانند از آنها بهرهمند شوند. عبارت RTM، مخفف Read The Market است. همانطور که از نام پیداست؛ این روش، در تحلیل حرکت قیمت و نمودارهای بازار بدون نیاز به شاخصها یا ابزارهای پیچیده تمرکز دارد.

در این مقاله، به آموزش پرایس اکشن RTM پرداخته خواهد شد. در بخش اول، به تعریف و توضیح اجمالی از استراتژی پرایس اکشن میپردازیم. سپس، تاریخچه این رویکرد و چگونگی شکلگیری آن را بررسی میکنیم. در قسمت بعدی، نحوه معامله با استفاده از این سبک معاملاتی و روشهای آن را مورد بحث قرار خواهیم داد.

در ادامه، به بررسی مزایا و معایب استفاده از پرایس اکشن RTM میپردازیم تا تصمیمگیری بهتری برای تریدران فراهم شود. همچنین، در بخشی دیگر به ستاپها و نکات مهم در اجرای پرایس اکشن خواهیم پرداخت. در نهایت، با معرفی کندلهای کاربردی در این سبک معاملاتی، خواننده را با ابزارهایی آشنا میسازیم که در تحلیل نمودارها بسیار موثرند. اگر به این موارد علاقه دارید در ادامه مقاله همراه ما باشید.

پادکست “پرایس اکشن RTM”

گوینده: بهزاد شامی – موسس آکادمی شامی

پرایس اکشن چیست؟

«پرایس اکشن» روشی را فراهم میآورد که با تحلیل حرکت قیمت یک دارایی، حرکات آینده آن را پیشبینی میکند. حرکت قیمت در نمودار، اصلیترین عامل در تحلیلهای تکنیکال است و در این روش، تمرکز بر روی حرکات گذشته و اخیر قیمت قرار دارد.

از همین روی، در پرایس اکشن، تحلیل فاندامنتال کمتر مورد توجه است و به جای آن، معاملهگران بر روی تحلیل حرکات اخیر قیمت تمرکز دارند. از ابزارها و پلتفرمهای مختلف نرمافزاری برای اجرای معاملات به روش پرایس اکشن استفاده میشود.

حتی ابزارهای تحلیل تکنیکال، از جمله اندیکاتورهای مووینگ اوریج، از حرکات قیمت مشتق میشوند و برای پیشبینی آینده معاملات استفاده میشوند. با استفاده از پرایس اکشن، میتوان به تشخیص سطوح حمایت و مقاومت پرداخت و زمان شکست روند را تخمین زد. هرچند که این روش برای پیشبینی نتایج آینده معاملات استفاده میشود؛ اما تضمینی صد در صدی و کامل را برای نتایج ندارد.

پرایس اکشن معمولاً در معاملات روزانه مورد استفاده قرار میگیرد؛ زیرا در تایمفریم کوتاه، معاملهگران میتوانند به سرعت به سود برسند. این روش سبکهای مختلفی مانند ایسیتی (ICT)، پرایس اکشن وودز (Wood)، البروکس (Al Brooks) و پرایس اکشن RTM دارد.

پرایس اکشن RTM چیست؟

پرایس اکشن RTM (رفتار تغییر قیمت)، روشی است که بر اساس بررسی اقدامات قیمت (یا همان Price Action)، مناطق عرضه و تقاضا را در نمودار تحلیل کرده و نقاط ورود به معامله را تشخیص میدهد. این سبک توسط «ایف میانته» (IF Myante) معرفی شده است و در انواع بازارهای مالی قابل استفاده است.

در این روش، با تعیین مناطق عرضه و تقاضا در نمودار، تقاط ورود و خروج سرمایههای بزرگ تعیین میشوند و به طورای، پرایس اکشن RTM، اهمیت زیادی به نقاط ورود به معامله میدهد و این سبک، جهت کسب سود بیشتر در معاملات انتخاب میشود.

پرایس اکشن RTM با توجه به پارامترهای مهم و تأثیرگذار بر قیمت دارایی، تحلیلی جامع بر روی نمودار ارائه میدهد. در این روش، نمودار قیمت دارای اهمیت زیادی برای پیشبینی رفتار قیمت در آینده، روند سفارشها و احتمال افزایش نقدینگی معاملات است.

استفاده از اطلاعاتی مانند خطوط روند، سطوح حمایت و مقاومت، الگوهای نموداری و نوسانات بازار، تریدر را قادر میسازد تا قیمت آینده دپیک دارایی را بهتر پیشبینی کند. در سبک RTM، آموزش الگوهای مختلف RTM به تریدر کمک میکند تا موقعیتهای جذاب برای معامله را شناسایی کند.

تاریخچه پرایس اکشن RTM

پرایس اکشن به سبک RTM توسط ایف میانته (If Myante) و همکارانش تدوین شد. این سبک معاملاتی، بر خلاف اندیکاتورها و الگوهای کلاسیک، بر روی نمودارهای قیمت ارز تمرکز دارد و بر اساس منطق عرضه و تقاضا عمل میکند.

نقطه آغاز این روش، به تحلیل دقیق نمودارها و آشکارسازی ترفندهای مؤسسات و بانکها با هدف مدیریت بهتر ضررهای مالی در معاملات برمیگردد. ایف میانته این سبک را با توجه به اطلاعاتی که از رفتار و افکار تریدرها به دست میآید تدوین کرده و به نتایج مطلوب در معاملات دست یافت.

تحقیقات و بررسیهای ایف میانته در نهایت به ایجاد سبک پرایس اکشن RTM منجر شد؛ سبکی که بر پایه تحلیل منطق عرضه و تقاضا استوار است. این سبک با ارائه نقاط قوت معاملهگران بزرگ و شناخت آنها، به تریدرها امکان مدیریت بهتر ریسک و بهینهسازی نقاط ورود و خروج را میدهد.

نحوه معامله به سبک RTM

برای این که بتوانید به خوبی از این سبک بهرهمند شوید و معاملات خود را بر اساس این سبک پیش ببرید نیاز به دانستن یک سری اصول و نکات دارید که در ادامه آنها را بررسی میکنیم.

1. روند شناسی

روند در تمامی سبکهای پرایس اکشن به عنوان اصلی مهم شناخته میشود. برای شناسایی روند، از روشها و اندیکاتورهای خاصی استفاده نمیشود؛ بلکه با یک نگاه ساده به جهت حرکت قیمت، روند بازار قابل شناسایی است. حتماً در نظر داشته باشید که ورود به پوزیشن با همراهی روند، اصلیترین عامل در انجام معاملات است. اگر تمام شرایط برای ورود به پوزیشن کامل، جامع و دقیق باشند اما با جهت حرکت قیمت همخوانی نداشته باشند؛ باید از ورود به این پوزیشن چشمپوشی شود.

2. تایم فریم یا همان بازه زمانی

استفاده از تایم فریمها در هر سبکی از معامله به شدت متفاوت است. در سبک RTM، از دو تایم فریم با فاصله زیاد استفاده میشود.

این روش امکان این را فراهم میکند تا با شناخت روند، ساختار و الگوها در تایم فریم پایه، به جستجو برای گرهها در تایم فریم معامله بپردازید و در تایم فریمی مناسب وارد پوزیشن شوید.

3. گرههای قیمتی

گرههای قیمتی در معاملات بخش حیاتی هستند. این گرهها در نقاط ناپایدار بازار ایجاد میشوند؛ اما تنها الگوهای صحیح و در همراه با قیمت هستند اعتبار دارند. در این نقاط، نیروی سبک RTM به وضوح ظاهر میشود و حرکاتی قوی در قیمت را مشاهده میکنیم.

مهمترین نکته در اینجا این است که پس از هر شکست، در محدودههای حمایت و مقاومت گرههای قیمتی ایجاد میشوند. این گرهها نقاطی مهم برای ورود به معامله محسوب هستند. در چارت، صدها گره قیمتی را میتوانید ببینید و انتخاب بهترین آنها، با توجه به همراهی با روند صورت میگیرید و رعایت این نکته بسیار مهم است.

انواع گرههای قیمتی در پرایس اکشن RTM

در دنیای پرایس اکشن RTM، گرههای قیمتی در مکانها و شرایط مختلفی ایجاد میشوند و شناخت این مکانها، به درک بهتری از گرهها کمک میکند. در زیر به بررسی این گرهها و مکانهای تشکیل آنها میپردازیم:

-

در طول حرکات ممتد بازار:

در طول حرکات ادامهدهنده بازار، گرههای قیمتی که به عنوان نقاط استراحت قیمت شناخته میشوند؛ همواره وجود دارند. در زمان بازگشت قیمت به این نقاط، با گرفتن تاییدیه مناسب، امکان معامله وجود دارد.

-

در بین Long Shadow و کندلهایSpike:

در وسط لانگ شدوها و اسپایکها، گرههای کوچک حضور دارند که میتوانند به معاملات جذابی منجر شوند. البته که مکان گره نیز بسیار مهم است و اگر این گرههای معاملاتی در نزدیک کف و سقف قیمت باشند؛ جذابیت و کاربرد آنها بیشتر خواهد بود.

-

شکست سطوح تکنیکالی:

پس از شکسته شدن یک سطح تکنیکال مهم در مارکت، اولین بازگشت به سمت سطح، که معمولاً در تایم تریگر یا پایینتر شکی میگیرد؛ گره معاملاتی مهمی را به وجود میآورد که در آینده پولبکهای قیمتی به آنها خواهند بود و محل جذابی برای انجام معاملات سودآور خواهد بود.

-

در طول لگهای اسپایک:

پس از شناسایی یک لگ اسپایک صحیح با شرایط جامعی که دارد؛ با انداختن اندیکاتور فیبوناچی بر روی آن، میتوانیم مشاهده کنیم که در حوالی محدوده 0.5 فیبوناچی، یک گره قیمتی مهم و جذاب شکل خواهد گرفت.

4. ساختارها و الگوها در RTM

در پرایس اکشن RTM، ساختارها و الگوها نقش مهمی ایفا میکنند. برخی از نکات کلیدی در این زمینه عبارتند از:

-

شکست خطوط روند در جهت تایم فریم پایه:

شکست خطوط روند در جهت روند اصلی تایم فریم پایه از موقعیتهای مهم برای تشخیص ورود به معامله است.

-

شکست حمایت و مقاومتها در جهت تایم فریم پایه:

شکست حمایت و مقاومتها در جهت روند اصلی تایم فریم پایه نشاندهنده تغییرات مهم در بازار است.

-

شکست کانالها در جهت تایم فریم پایه:

شکست کانالها نیز میتواند نشانگر تغییرات روند باشد و معاملهگران را نسبت به وضعیت بازار آگاه سازد.

-

استاپ هانتر سطوح قیمتی مهم در جهت تایم فریم پایه:

استفاده از استاپ هانتر در سطوح قیمتی مهم به کاهش ریسک ورود به معاملات کمک میکند.

-

شکست محدودههای پرنوسان در جهت تایم فریم پایه:

شکست محدودههای رنج نیز نشاندهنده تغییرات مهم در بازار و ایجاد فرصتهای معاملاتی است.

توجه به این نکات و درک مطلبی که در چارت ارائه میشود جهت بهترین استفاده از فرصتهای معاملاتی، از اهمیت زیادی برخوردار است.

مزایای پرایس اکشن به سبک RTM

1. انتخاب بازه زمانی تریدر

این روش به تریدر امکان انتخاب بازه زمانی مطابق با سبک معاملاتی خود را میدهد.

2. بررسی عملکرد معاملهگران بزرگ

قابلیت بررسی عملکرد معاملهگران بزرگ در این روش، اطلاعات مفیدی برای تصمیمگیری فراهم میکند.

3. تشخیص زمان دقیق ورود و خروج سرمایههای بزرگ

قابلیت تحلیل دقیق زمان ورود و خروج سرمایههای بزرگ از بازار، مزیتی استراتژیک را ارائه میدهد.

4. ستاپهای متنوع

وجود ستاپهای مختلف در این روش امکان بهینهسازی مواقع ورود و خروج را فراهم میکند.

5. روشی ساده و راحت

استفاده از تحلیل پرایس اکشن به سبک RTM به دلیل سادگی و راحتی آن، برای تریدران جدید و حرفهای جذاب است.

6. نسبت ریسک به ریوارد مناسب

این روش اجازه مدیریت موثر ریسک را با نگرش به نسبت ریسک به ریوارد مناسب فراهم میکند.

7. حد سود و ضرر بهینه

امکان تنظیم حد سود و ضرر با توجه به شرایط بازار به تریدر این امکان را میدهد که بهینهترین نقطه برای خروج یا ورود را انتخاب کند.

معایب و ریسکهای پرایس اکشن RTM

مدیریت ریسک یک جزء حیاتی در هر روش تحلیلی، از جمله پرایس اکشن RTM، میباشد. اگرچه این روش میتواند تحلیل دقیقی از بازار ارائه دهد؛ اما مسائلی همچون عدم درستی دادهها، تغییرات ناگهانی در بازار و عدم در نظر گرفتن عوامل خارجی، میتوانند موجب خطا در تحلیل و سایر خطاهای ممکن شوند.

در واقع دو مورد از موارد مطرح شده، از معایب پرایس اکشن RTM به حساب میآیند. همانطور که گفته شد؛ دادههای RTM مربوط به گذشته هستند و گاهی، در جمعآوری این دادهها، دقت کافی صورت نمیپذیرد. از طرف دیگر، بعضی اوقات نوسانهای ناگهانی در بازار رخ میدهد که کل فرآیند استفاده از این سبک را به راحتی مختل میکند و این، یکی دیگر معایب RTM است.

مدیریت ریسک در تحلیل پرایس اکشن RTM شامل استفاده از تأییدهای دقیق، توجه به نقاط ورود و خروج متناسب با مدل تحلیلی و در نظر گرفتن عوامل خارجی است. همچنین، حتماً لازم است که معاملهگران آموزش کافی را دریافت کنند و تجربه کافی را در اعمال این تحلیل کسب کنند تا بتوانند با مسائل و ریسکهای مختلف مواجه شده، به بهترین شکل ممکن برخورد کنند.

ستاپهای مهم در RTM

برای داشتن معاملهای بهتر و پرسودتر، بهتر است ستاپهای معاملاتی رایج را شناسایی کنیم و از آنها به شیوهای درست بهره ببریم. اما پیش از پرداختن به این مورد، بیایید ابتدا با مفهوم ستاپ معاملاتی آشنا شویم و به این نکته بپردازیم که اصلا ستاپ معاملاتی چیست؟

ستاپ معاملاتی چیست؟

تنظیم معاملات شامل پیکربندی خاصی از نوارهای قیمت است که به نتایج مطلوب احتمالی هنگام معامله اشاره میکند. تنظیمات معاملاتی برای نشان دادن اینکه چه زمانی ممکن است زمان مناسبی برای ورود یا خروج از یک موقعیت معاملاتی باشد استفاده میشود. این تنظیمات به این دلیل کار میکنند که عمیقاً با روانشناسی بازار مرتبط هستند و در قالب سیگنالهای مختلف مانند میلهها، الگوهای شمعدانی و حرکت کلی قیمت داراییها نمایش داده میشوند.

ستاپهای مهم در سبک RTM، سه الگوی مهم به نامهای «کازیمودو» (QM)، «دایموند» (Diamond) و «کن کن» (Can Can) هستند.

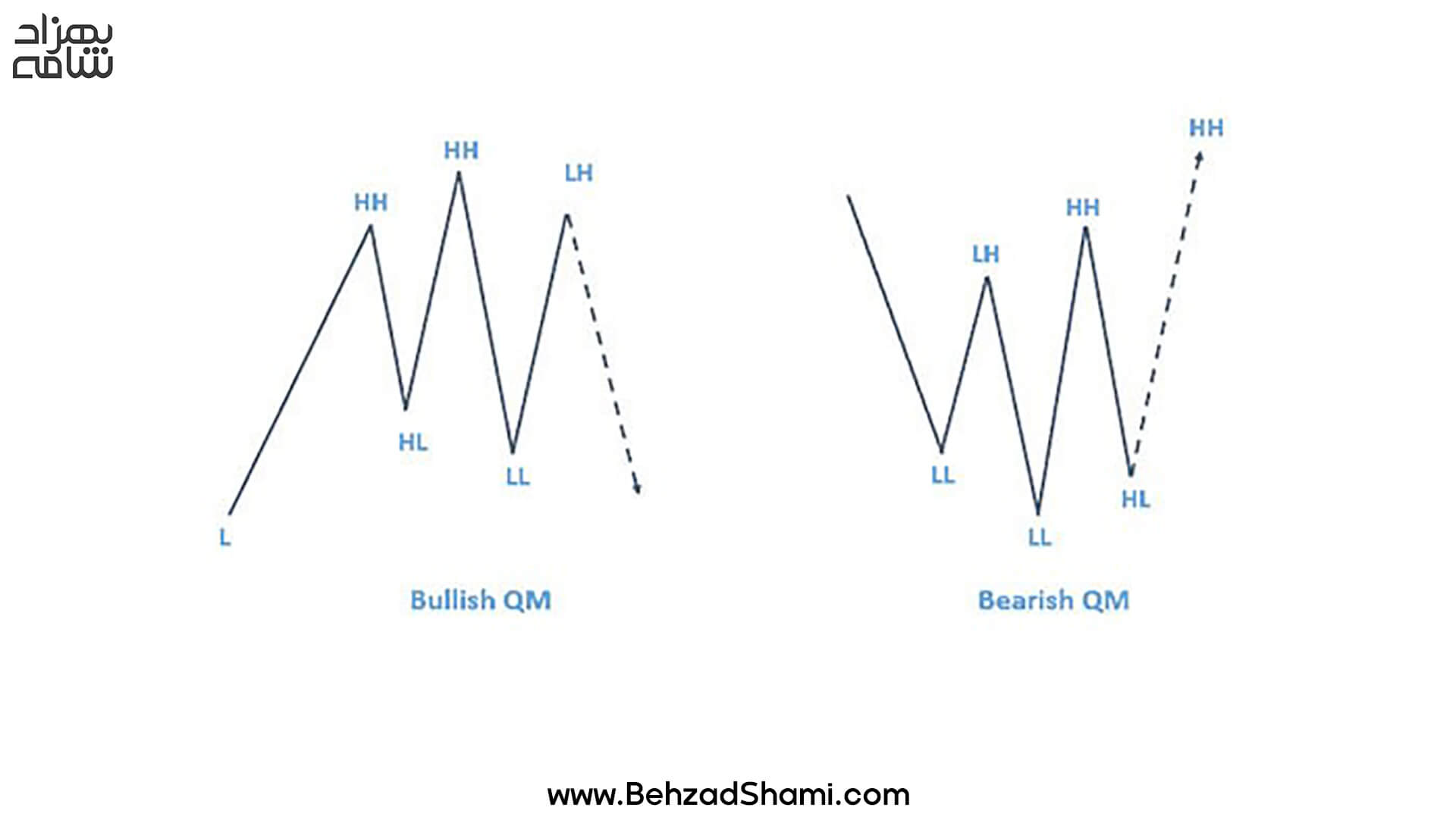

ستاپ کازیمودو (QM)

این الگو به عنوان یکی از قویترین الگوهای RTM شناخته میشود. در این الگو، دو اینگالف (کندلی که پوشاننده کندلهای قبلی است) خلاف یکدیگر اتفاق میافتند و گروههای خریدار و فروشنده را به اشتباه میاندازند. معمولاً این ستاپ با تغییر یک روند صعودی یا نزولی به روند مخالف خود ظاهر میشود؛ یعنی روند صعودی، نزولی میشود و بالعکس. همچنین دو قله یا دو کف به عنوان محدوده QM در نظر گرفته میشوند. این ستاپ دو الگو دارد: الگوی کازیمودو در منطقه عرضه که پس از آن قیمت کاهش پیدا میکند و الگوی کازیمودو در منطقه تقاضا که پس از آن روند قیمت صعودی میشود.

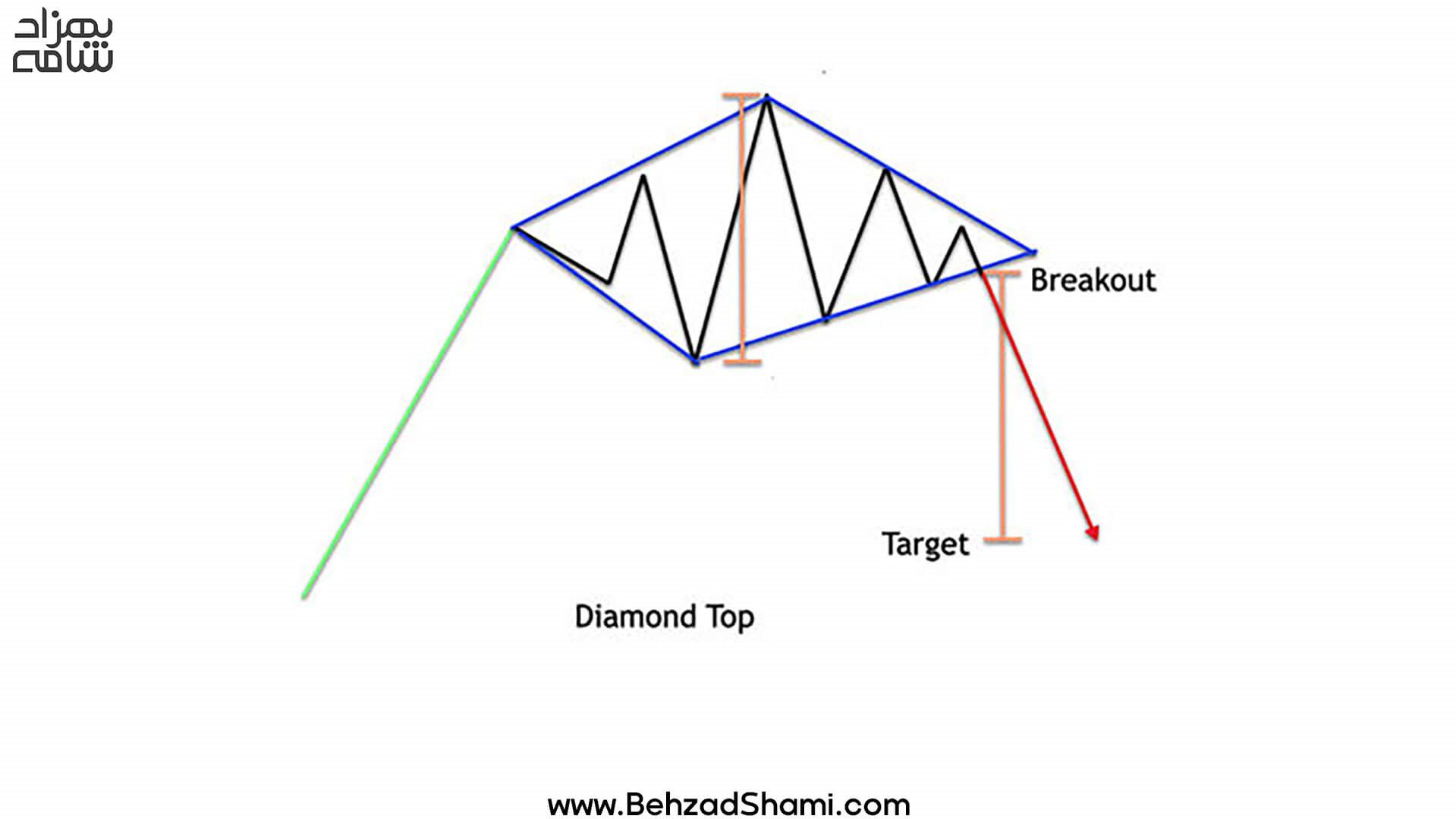

ستاپ دایموند (Diamond)

معمولاً زمانی استفاده میشود که ستاپ کازیمودو نتیجه ندهد. این ستاپ از اتصال دو قله به قلههای بالاتر یا سومین قله (HHH) و اتصال آنها به کف پایینتر (LL) پدید میآید.

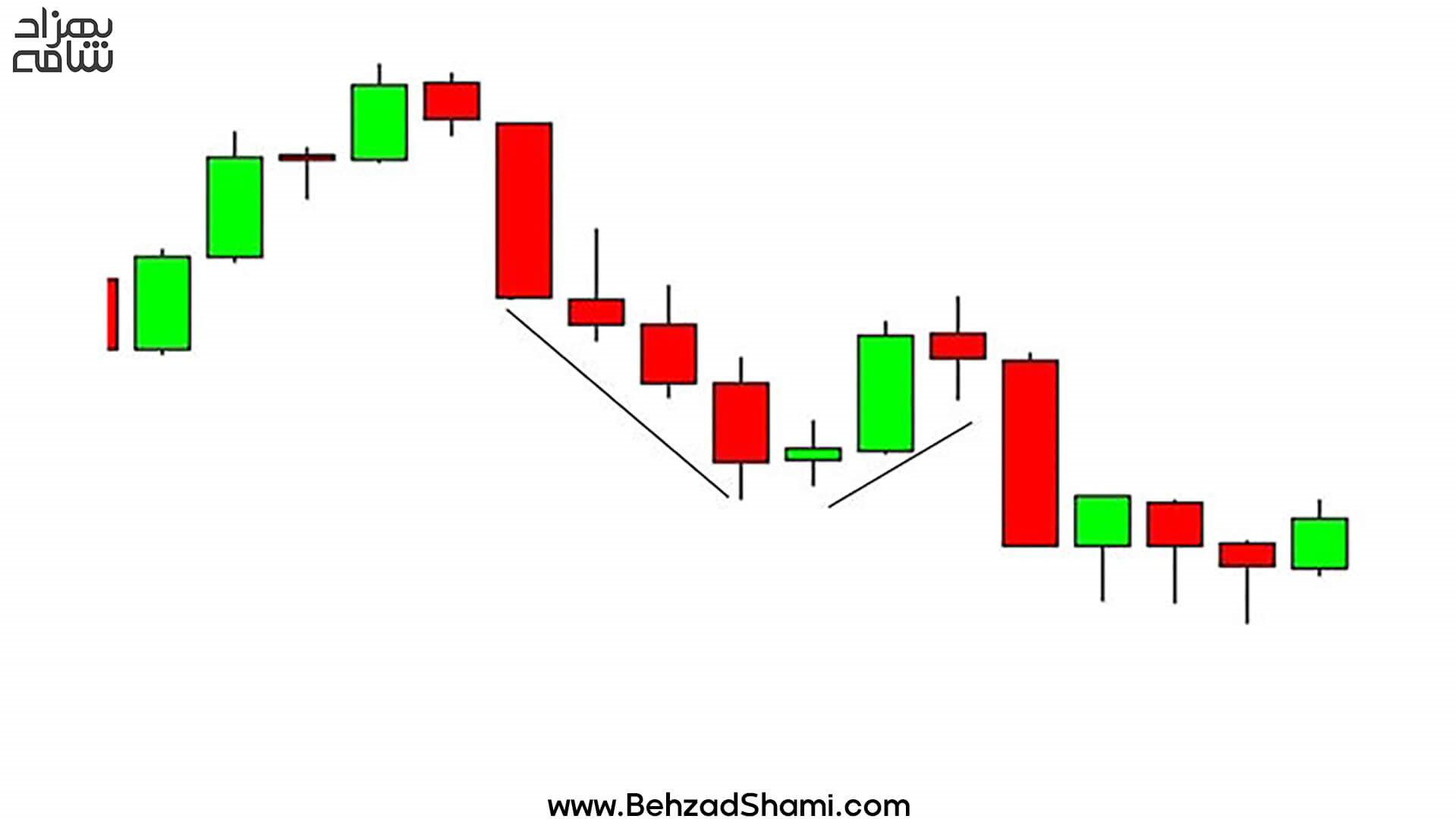

ستاپ کن کن (Can Can)

از دیگر الگوهای RTM است که با شناسایی منطقه عرضه و تقاضا اجرا میشود. این الگو مربوط به زمانی است که قیمت به منطقه تقاضا میرسد و انتظار بازگشت قیمت را داریم؛ اما این اتفاق رخ نمیدهد. به جای آن، قیمت با تشکیل یک ستاپ کمپرس یا فشرده به ناحیه عرضه نزول کرده و در نتیجه، قیمت به شدت کاهش پیدا میکند.

کندلهای کاربردی در سبک RTM

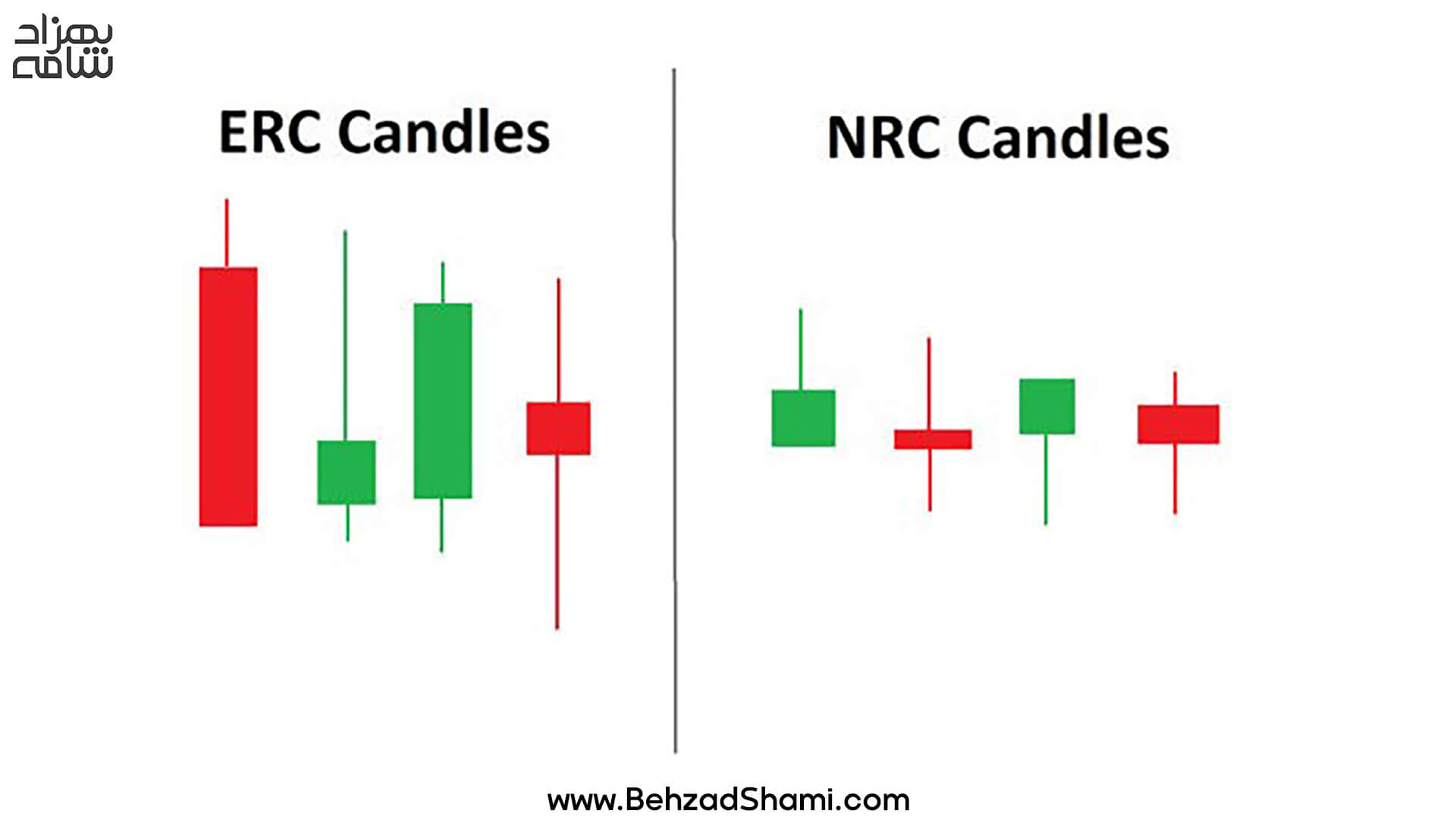

در تحلیل پرایس اکشن RTM، کندلهای قیمتی به چهار دسته اصلی تقسیم میشوند:

- مومنتوم (Momentum): نشانگر سرعت تغییرات قیمت پایانی نسبت به گذشته است که شتاب و قدرت یک روند را نمایش میدهد.

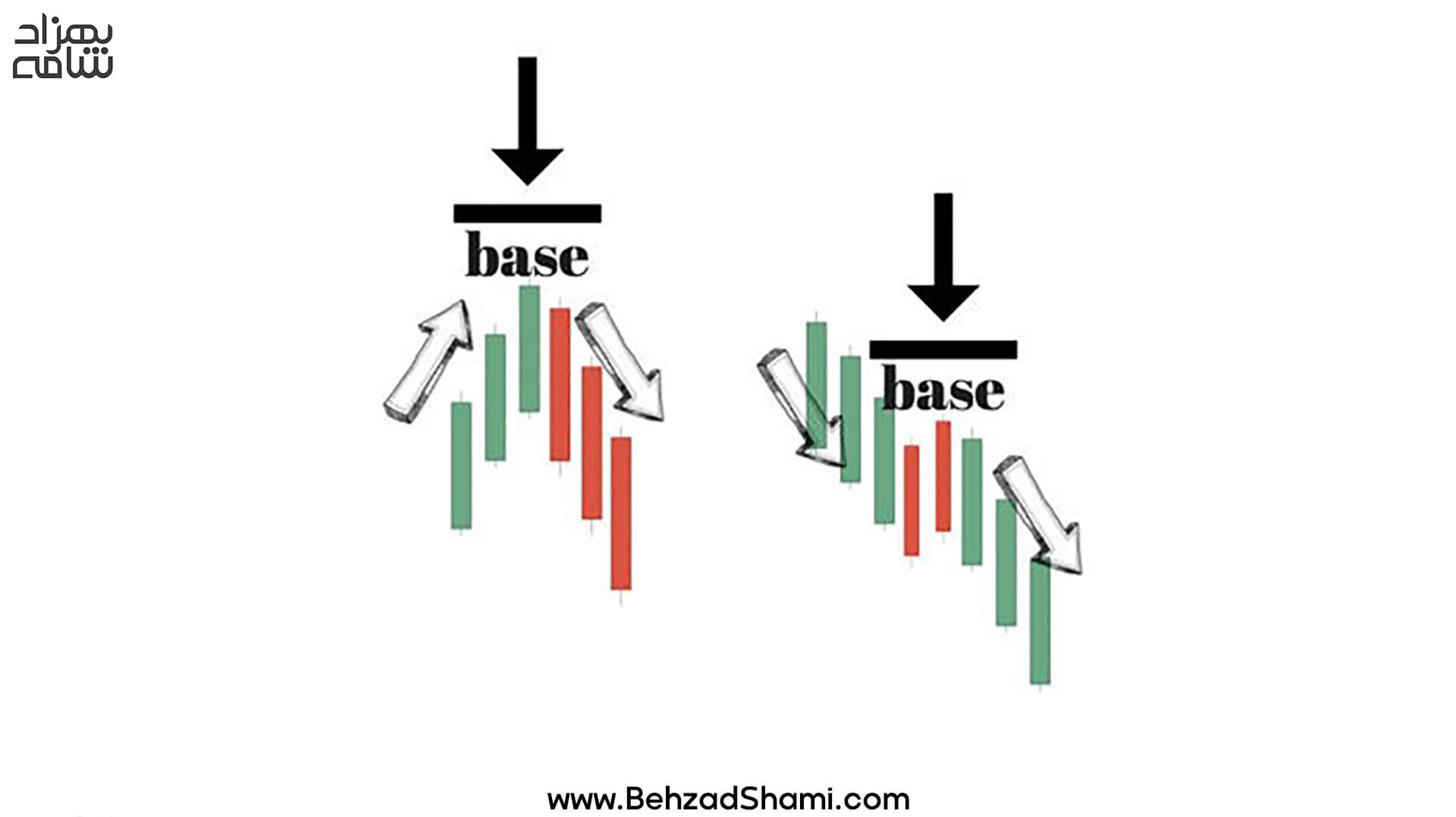

- بیس (Base): نشاندهنده رنج شدن قیمت یا تغییر روند در صورت کاهش مومنتوم.

- کندلهای خیلی بزرگ (NRC): نمایش دهنده تغییرات بسیار بزرگ قیمت.

- کندلهای خیلی کوچک (ERC): نمایش دهنده تغییرات ناچیز قیمت.

این دستهبندیها در تحلیل سبک RTM به تشخیص جزئیات برای معاملات موثر کمک میکند.

کندلهای «مومنتوم» (Momentum) با نمایش سرعت تغییرات قیمت پایانی نسبت به گذشته، به عنوان نشانگری از شتاب و قدرت روند عمل میکنند. کاهش مومنتوم ممکن است نشاندهنده تغییرات در روند یا رنج شدن (نوسان زدن) قیمت باشد؛ در حالی که حرکت کندلاستیکهای سبز رنگ با شیب زیاد و به سمت بالا، احتمالا نشاندهنده افزایش سریع قیمت است.

کندلهای «بیس» (Base) نیز به عنوان نشانگری برای تنش میان خریداران و فروشندگان شناخته میشوند. با داشتن بدنهای کوچکتر از سایهها، این کندلها نمایانگر نوسانات کمتر در بازار هستند. گاهی گپها نیز میتوانند به عنوان نوعی کندل بیس در نظر گرفته میشوند؛ که نشاندهنده تأثیر اخبار بر بازار هستند.

کندلهای «بزرگ» (ERC) و «کوچک» (NRC) نیز بر اساس فاصله بین سقف و کف قیمت در یک کندل تعریف میشوند. کندل بزرگ (ERC) در صورت وجود فاصله زیاد بین بالاترین و پایینترین قیمت و کندل کوچک (NRC)، در صورت وجود فاصله کمتر تعریف میشوند. این دستهبندیها به تریدر کمک میکنند تا زمان ورود به معامله را بهتر شناسایی کرده و موقعیتهای معاملاتی را بهبود بخشند. البته، همواره به یاد داشته باشید که هیچ روشی ارائه سود را با صد در صد اطمینان تضمین نمیکند و معاملات همواره حاوی ریسکهایی میباشند.

فلگ لیمیت، مهمترین بخش RTM

پرایس اکشن RTM به نام یک شخص خاص مرتبط نیست. به عنوان مثال، پرایس ال بروکس به افتخار این فرد نامگذاری شده است. اما RTM مخفف (Read The Market) است و به معنای خواندن بازارهای مالی است. این روش به شما امکان میدهد تا بازار را تجزیه و تحلیل کنید و به سوالاتی مانند هدف قیمت، موقعیت فعلی، چگونگی تاریخچه بازار و آینده آن پاسخ بدهید. این تحلیل اساساً از الگوها و جزئیات دقیق در داخل فلگها (FL) و به خصوص در دل اف الها (FL) به دست میآید. برای درک بهتر، با دقت به تصویر بالا نگاه کنید.

در ابتدا، به دنبال یک ناحیه هستید که در آن تداخل بین خریداران و فروشندگان آغاز شده باشد؛ این ناحیه معمولاً به عنوان Base شناخته میشود و پس از یک حرکت صعودی یا نزولی ایجاد میشود. در این Base، یکی از طرفین، یعنی یک خریدار یا فروشنده، پیروز میشود و قیمت به سمت جهت انتخاب شده توسط برنده حرکت میکند. این موضوع میتواند به عنوان جایزه آنها تفسیر شود؛ اما توجه به این نکته حائز اهمیت است که قبل از آغاز حرکت، خود قیمت اعلام میکند که به کدام سمت حرکت خواهد کرد و این اعلام با استفاده از الگوی اینگلف انجام میشود. اینگلف به معنای نفوذ است و با کندل اینگلف یا الگوی پوشاننده کاملاً متفاوت است.

نفوذ به خارج از محدوده به این معناست که در آینده، قیمت دیگر به سمت محدوده فعلی حرکت نخواهد کرد. پس از Base، یک رالی یا دراپ اتفاق میافتد و در صورت پیروزی هر یک از طرفین در این بازی، به آنها پاداشی برای سرمایهگذاری درستشان تعلق میگیرد. حالا پس از این پاداش، یک جنگ دیگر بین خریداران و فروشندگان آغاز میشود. سوالی که شما باید بپرسید در مورد جایزه این جنگ دوباره است. بیان دیگر، این جنگ دوباره نقش مشابهی با بیس اولیه را بازی میکند و منطقهای که در آن برتری پیدا میشود؛ به نام فلگ لیمیت یا محدوده پرچم شناخته میشود. تمامی حرکات قیمت از قبل با الگوی اینگلف (ENG) نمایش داده شده است و قابل تشخیص هستند.

تفاوت پرایس اکشن RTM و پرایس اکشن لنس بگز

پرایس اکشن RTM و پرایس اکشن لنس بگز هر دو به تحلیل حرکات قیمت متمرکز هستند؛ اما تفاوتهایی در رویکردها و مفاهیم دارند. پرایس اکشن RTM بر تحلیل بازار و حرکات قیمت تاکید دارد؛ به ویژه با استفاده از الگوها و ساختارهای قیمتی. این روش توسط ایف میانته، به منظور پایان دادن به مشکلات سبکهای معاملاتی کلاسیک و اندیکاتوری طراحی شده است.

در مقابل، پرایس اکشن لنس بگز نیز به تحلیل قیمت تمرکز دارد؛ اما از لحاظ مفاهیم و ابزارهای استفاده شده ممکن است تفاوتهایی وجود داشته باشد. این سبک نیز معمولاً از الگوها و رویکردهای خاصی برای تحلیل حرکات قیمت بهره میبرد.

اگرچه هر دو روش به دنبال افزایش کارآمدی در تحلیل حرکات قیمت هستند؛ اما تفاوتهای موجود در رویکردها و ابزارها ممکن است باعث تنوع در استفاده و ترجیحات معاملهگران شود.

روش پرایس اکشن RTM با تأکید بر مدیریت ریسک و زمان به عنوان هدف اصلی، به مدیریت پروژههای پیچیده و بزرگ کمک میکند. این روش از تحلیل روندهای بازار، سطوح پشتیبانی و مقاومت و الگوهای شمعی برای شناسایی سیگنالهای خرید و فروش استفاده میکند. مدیریت ریسک و زمان به عنوان هدف اصلی در نظر گرفته میشود تا ضررها کاهش یابد و سود بیشتری بدست آید.

همچنین، روش لنس بگز نیز رویکردی حرفهای نسب به معاملات در بازارهای مالی دارد. وی با نگارش کتاب پرایس اکشن لنس بگز و ارائه دورههای آموزشی، به معاملهگران در بازارهای مالی برای کسب نتایجی بهتر کمک کرده است. این کتاب به معاملهگران مفاهیم مختلف استراتژی پرایس اکشن را به شیوهای جذاب و کاربردی معرفی میکند.

هر دو روش اهمیت زیادی به تحلیل قیمت و مدیریت ریسک میدهند؛ اما با توجه به تفاوتهای مفاهیم هر یک و رویکردهای آنها، ممکن است معاملهگران ترجیحات مختلفی داشته باشند.

جمعبندی:

در این مقاله، به بررسی جزئیات استراتژی پرایس اکشن RTM یا Read The Market پرداختیم. ابتدا با تعریف و توضیح این رویکرد آشنا شدیم و سپس تاریخچه و شکلگیری آن را بررسی کردیم. نحوه معامله با استفاده از این سبک معاملاتی و روشهای آن را مورد تجزیه و تحلیل قرار دادیم.

در بخشهای بعدی، به مزایا و معایب این رویکرد پرداخته و تریدران را با نکاتی کلیدی در اجرای پرایس اکشن آشنا کردیم. اطلاعاتی در مورد ستاپها و نکات مهم نیز ارائه شد تا تریدران بتوانند بهترین تصمیمات را در معاملات خود اتخاذ کنند.

در نهایت، با معرفی کندلهای کاربردی در پرایس اکشن، این مقاله به خواننده ابزارهای قابل استفادهای را ارائه کرد که در تحلیل نمودارها و تصمیمگیریهای معاملاتی ایشان تأثیرگذار هستند. این بررسی جامع، تریدران را به سمت درک عمیقتر و بهتری از استفاده از پرایس اکشن RTM هدایت میکند تا از این روش به بهترین نحو ممکن بهرهمند شوند.

چنانچه تا کنون از این روش استفاده کردهاید و نتایجی مثبت یا منفی دریافت کردهاید؛ تجربیات و نظرات خود را با ما در قسمتهای کامنتهای این مطلب به اشتراک بگذارید.

سوالات متداول

سوال ۱: پرایس اکشن RTM چیست؟

پاسخ ۱: پرایس اکشن RTM یک رویکرد معاملاتی است که بر تحلیل حرکت قیمت و نمودارهای بازار بدون نیاز به شاخصها یا ابزارهای پیچیده تمرکز دارد.

سوال ۲: تاریخچه پرایس اکشن RTM، به چه شکل است؟

پاسخ ۲: این پرایس اکشن توسط If Myante و همکارانش تدوین شد. این سبک معاملاتی، به جای اندیکاتورها و الگوهای کلاسیک، بر فرآیندهای مربوط به قیمت ارز تمرکز دارد و بر اساس عرضه و تقاضا عمل میکند.

سوال ۳: چگونه میتوان با استفاده از RTM معامله کرد؟

پاسخ ۳: برای معامله با استفاده از RTM، تحلیل نمودارهای قیمتی و شناسایی الگوهای بازار بدون استفاده از شاخصهای تکنیکال مرسوم از جمله مراحل اصلی است.

سوال ۴: ستاپهای مهم در پرایس اکشن چیستند؟

پاسخ ۴: ستاپهای مهم در پرایس اکشن RTM شامل «کازیمودو»، «دایموند» و «کن کن» هستند.

سوال ۵: آیا پرایس اکشن مناسب برای هر تریدری است؟

پاسخ ۵: استفاده از پرایس اکشن نیازمند تجربه و درک عمیق از بازارهای مالی است و برای هر تریدری مناسب نیست.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از آموزش معاملهگری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.