در دنیای معاملات مالی، سبک پرایس اکشن ICT که همچنین به عنوان Inner Circle Trader شناخته میشود، یکی از پرطرفدارترین روشهای معامله گری است. این استراتژی معاملاتی توسط نخبهی تحلیلگری به نام مایکل هادلستون تدوین شده و به مدت چندین سال در صنعت مالی مورد استفاده قرار گرفته است.

مایکل هادلستون، بنیانگذار سبک پرایس اکشن ICT، تجربیات خود را در این روش معاملاتی جاری کرده است. این سبک به ما امکان میدهد با تحلیل روند قیمتی و رفتار معاملهگران بزرگ و مؤسسات، بهترین تصمیمات را برای معاملات خود بگیریم.

با آموزش و یادگیری سبک پرایس اکشن ICT، به عنوان معاملهگران، وارد دنیایی از تحلیلها و شیوههای پیشرفتهای میشویم که به ما امکان میدهد از نقاط قوت این روش بهرهبرداری کنیم و به شکل حرفهایتری به معامله گری خود بپردازیم. از این رو، ارزش این سبک معاملاتی بهخصوص برای علاقهمندان به صنعت مالی به طرز چشمگیری افزایش مییابد.

پرایس اکشن چیست؟

قبل از این که سبک پرایس اکشن ICT را بررسی کنیم ببینیم اصلا معنی پرایس اکشن چیست؟ سبک پرایس اکشن (Price Action) به حرکت قیمت در طول زمان اشاره دارد. پرایس اکشن اساس تمام تحلیلهای تکنیکال از نمودارهای سهام، کالا یا داراییهای دیگری مانند فارکس و … میباشد.

بسیاری از معاملهگران که معامله هایی در بازه زمانی کوتاه مدت را انتخاب می کنند، بهطور انحصاری بر پرایس اکشن و الگوها و روندهای استخراجشده از آن، برای انجام تصمیمات معاملاتی خود اعتماد دارند. آنالیز یا تحلیل تکنیکال هم در واقع مشتق شده از پرایس اکشن ها هستند چرا که در این روش نیز بازه قیمتی خاصی را مدنظر می گیریم و با استفاده از آن، معاملات را انجام می دهیم.

در سبک پرایس اکشن، تمرکز اصلی بیشتر بر روی عوامل زیر است:

کندلها، خطوط مقاومت و حمایت، تثبیت کندل، تغییر روند و الگوهای مختلف.

این عوامل بهعنوان ابزارهای مؤثری در تحلیل قیمتها و روندهای بازار شناخته میشوند.

- الگوهای کندل استیک

- ماروبزو (Marubozu)

- دوجی (Doji)

- پوششی (Engulfing)

سبک پرایس اکشن ICT چیست؟

بهطور خلاصه میتوان گفت این روش، نوعی زیر نظر گرفتن رفتار افراد یا شرکتهای بزرگتر میباشد. این افراد برای کسب سود و هیجان دادن به بازار، قیمت را به نقاط نامطمئن حرکت میدهند و تلاش میکنند با حرکتهای قیمت در معاملات خود، هیجان و نوساناتی در میان تریدرهای خرد ایجاد کنند.

آنها قیمت را از محدودهای که تعیین میکنند، جدا میکنند و با بالا و پایین کردن قیمت در این محدوده، سود میکنند. پس از یادگیری این روش از معامله، به جرات می توان گفت که دیگر گول بازارهای مالی را نخواهیم خورد.

به طور کلی، سبک پرایس اکشن ICT در تمام بازارهای مالی، از جمله بازار ارز دیجیتال، سهام، بورس ایران و بازار فارکس قابل استفاده است. این سبک معاملاتی برای تمامی بازارها مناسب است و به شما اجازه میدهد تا با اطمینان و دقت بیشتری به معاملههای خود بپردازید.

برای درک بهتر و راحتتر موضوع میتوانید پادکست زیر را گوش کنید.

بنیانگذار سبک پرایس اکشن ICT

سبک پرایس اکشن ICT توسط مایکل هادلستون بنا نهاده شد. مایکل هادلستون در مؤسسات مالی و بانکها به مدت چندین سال فعالیت کرده و به عنوان یکی از تحلیلگران سرمایه در این مؤسسات شناخته شده است. تجربههای بیشمارش در این بازارها، به او امکان میدهد رفتارهای بانکها و مؤسسات مالی بزرگ را به خوبی شناسایی کند.

مایکل هادلستون پس از اینکه چندین سال در کنار شرکتها و موسسات بزرگ مالی قرار داشت و تجربه کسب کرد، شیوه معاملاتی خاص خودش را به دنیای تریدرها معرفی کرد. این سبک هنوز هم بهعنوان یکی از سبکهای پرطرفدار در بازارهای مالی مشهور است و او با بیش از 30 سال سابقه معاملاتی، این سبک را به بیش از 50 هزار دانشجوی خود آموزش داده است.

با استفاده از تجربه و دانش خود، مایکل هادلستون به معاملهگران امکان میدهد با رویکردی مبتنی بر پرایس اکشن و تحلیل مارکت، بهترین تصمیمات معاملاتی خود را بگیرند و در بازارهای پویای مالی به موفقیت دست یابند.

مزایا و معایب سبک پرایس اکشن ICT

مزایا

- سبک پرایس اکشن ICT با اجرای ساده و قابل فهم، بدون نیاز به هرگونه اندیکاتور و تحلیل پیچیده، قادر به پیشبینی روند بازار و حرکات مؤسسات میباشد.

- این سبک بهصورت مرحله به مرحله حرکات بازار و تحلیل آن را مورد بررسی قرار میدهد.

- این سبک به نوسانات قیمتی و تغییراتی که بر اساس نقدینگی به وجود میآید، توجه میکند.

به طور خلاصه، مزایای سبک پرایس اکشن ICT عبارتند از سادگی و قابلفهم بودن، اجرای بدون نیاز به اندیکاتورها و تحلیلهای پیچیده، بررسی دقیق حرکات بازار و تحلیل آن، و توجه به نوسانات قیمتی و تغییرات نقدینگی.

معایب

- از جهت معایب، این سبک کلی و برای روندهای با تایم فریم بالا مناسب است و برای روندهای با تایم فریم پایین کارآمدی زیادی ندارد.

- همچنین، این سبک معاملهگری ممکن است با مصالحهگری و حرکات تضادی از سوی بازارگردانان و مؤسسات مواجه شود که باعث عدم قطعیت در پیشبینیها میشود.

سبک پرایس اکشن ICT چگونه عمل میکند؟

در این سبک از معاملات، معمولاً افراد سعی میکنند سفارشهای قیمت را طوری قرار دهند که برای مدتی خطوط حمایتی و مقاومتی یا خط روند را بشکنند و یا مخالف خطوط روند حرکت کنند؛ به این ترتیب سعی در گولزدن معاملهگران خرد را دارند. به همین دلیل، در سبک پرایس اکشن ICT، سعی شده است با بررسی و شناسایی رفتار این افراد، از هیجانی شدن و شکست در معاملات جلوگیری شود.

برای آشنایی با سبک پرایس اکشن ICT، ابتدا باید با ساختار مارکت آشنا شوید. هر بازار، ساختار خود را از روندهای صعودی و نزولی تشکیل میدهد. در روندهای صعودی، روند به قلههای بالاتری برسد که به آنها Higher High (HH) میگوییم و در روند نزولی به کفهای پایینتری برسیم که به آنها Lower Low (LL) میگوییم.

به طور کلی، اتمام یک روند صعودی و نزولی و شروع روند جدید به چندین عوامل بستگی دارد. زمانی که با یک روند صعودی در بازار مواجه هستیم، بازار به صورت مستقیم به بالا حرکت نمیکند و ممکن است اصلاحاتی رخ دهد.

وقتی قیمت به یک Higher High (HH)، یعنی قلهی بالاتری نسبت به قلههای قبلی میرسد، بعد از آن ممکن است یک اصلاح اتفاق بیفتد و قیمت نزول کند تا به یک Higher Low (HL)، یعنی کف بالاتری نسبت به کفهای قبلی برسد. سپس روند ممکن است دوباره تکرار شود، اما برای جلوگیری از شکستن روند، Higher High جدیدی که ایجاد میشود باید قیمت بیشتری از Higher High قبلی داشته باشد.

به بیانی متفاوت، سقف تشکیل شده بعد باید از سقف تشکیل شده قبل در جایگاه بالاتری قرار بگیرد، در غیر اینصورت، روند شکسته میشود و جهت حرکت بازار تغییر خواهد کرد.

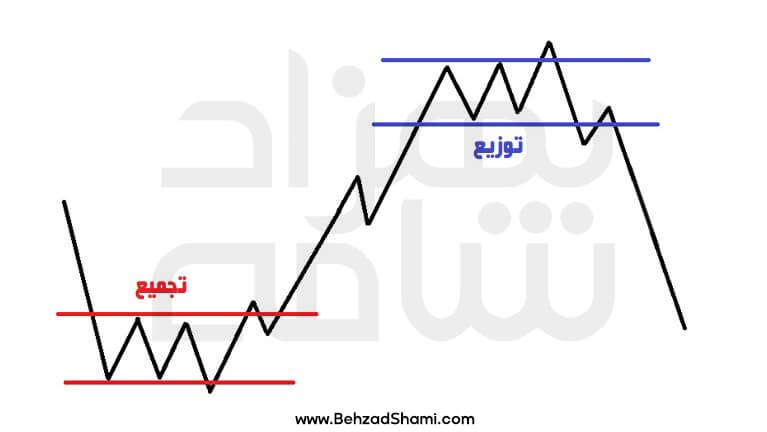

تجمیع (Accumulation) سبک پرایس اکشن ICT

همیشه روال روندها به این صورت است که بعد از شکست یک روند، معمولاً روند مخالف با سرعت بالایی شروع نمیشود. به عنوان مثال فرض کنید روندی نزولی داشتیم که حالا این روند شکسته شده و قرار هست به روند صعودی تبدیل شود، بدون شک این روند صعودی با سرعت اتفاق نمیافتد و باید محدودهای را داشته باشیم که به آن رنج میگوییم. یکی از دلایل مهم رنج زدن نمودارها، ایجاد ثبات و جمع کردن سفارش همه افراد و شرکتها است.

بعد از این مرحله، قیمت رو به پایین شکسته میشود و از محدوده رنج فاصله بیشتری میگیرد و این کار باعث میشود حد ضرر تریدرهای زیادی شکسته شود و در نهایت، پولهای این تریدرها توسط مؤسسات خریداری میشود. پس از آن قیمت شروع به صعود کرده و روند صعودی جدید شکل میگیرد.

باز تجمیع (Re-Accumulation) در سبک پرایس اکشن ICT

هنگامی که بازار در حالت روند صعودی است، اما سفارشها کم هستند، مؤسسات برای جمعآوری سفارشهای بیشتر، بازار را به حالت رنج در میآورند. این مدل با مدل تجمیع تفاوت دارد. در مدل تجمیع، اگر بازار در حالت نزولی باشد، تغییر روند داریم و بازار به حالت صعودی میپیوندد. اما در مدل تجمیع بازار، هنگامی که روند صعودی است اما سفارشها کم هستند، مؤسسات بازار را به حالت رنج قرار میدهند و پس از جمعآوری سفارشها، دوباره بازار به حرکت صعودی خود ادامه میدهد.

توزیع (Distribution) سبک پرایس اکشن ICT

در سبک پرایس اکشن ICT، برخلاف روش تجمیع، اگر روند صعودی شکسته شود، به آن توزیع میگویند. به این معنی که پس از یک روند صعودی، برای شکست آن، ابتدا قیمت در یک محدوده رنج نوسان میکند و سپس قیمت دوباره به سمت بالا حرکت میکند. زمانیکه قیمت بالا میرود، سرمایهگذاران بزرگ که اغلب بانکها هستند، سهام خود را به افراد هیجانزده میفروشند. پس از این کار، قیمت دوباره نزول میکند و این سهامداران کوچکتر که به عبارتی تریدرهای خرد هستند، ضرر میکنند و در نتیجه گول مؤسسات را میخورند.

باز توزیع (Re-Distribution)

در یک فرآیند نزولی، اگر تعداد سفارشها کاهش یابد، قیمت به یک نقطه خاص کاهش مییابد تا بیشترین تعداد سفارشها جذب شود. سپس بازار ادامه روند نزولی خود را پیش میبرد. در این چهار مدل، با مشکل کمبود سفارشها مواجه هستیم. اگر بعد از اعمال تغییرات و تنظیم قیمت در جای خاص، کمبود سفارش رفع نشود، حرکت بعدی بسته به روند قبلی، میتواند صعودی یا نزولی باشد. اما اگر در روند جدید نیز کمبود سفارش ادامه داشته باشد، فرآیندهای جمعآوری و توزیع مجدد سفارشات برای جذب بیشترین تعداد سفارشها اتفاق میافتد.

تعادل قیمتی (Equilibrium) در سبک پرایس اکشن ICT

در سبک پرایس اکشن ICT، مفهوم تعادل قیمتی یا EQ به حالتی اشاره دارد که در آن قیمت، بعد از حرکت انبساطی یا اکسپنشن، وارد فاز اصلاحی میشود و تقریباً 50 درصد از حرکت انجام شده را اصلاح میکند. وقتی بازار در تعادل قیمتی قرار میگیرد، بهترین فرصت برای ورود و سرمایهگذاری به وجود آمده است.

برخی از کارشناسان باور دارند که اگر میزان حرکت اصلاحی بازار با نسبت 68 درصد، که همان نسبت طلایی فیبوناچی است باشد، سرمایهگذاری با کمترین ریسک و بیشترین سودآوری انجام میشود. البته لازم به ذکر است که قرارگیری در منطقه تعادل یا EQ موقتی است و بازار مدت زیادی در این ناحیه توقف نمیکند.

قیمت ارزان تر (Discount) در سبک پرایس اکشن ICT

اگر در نمودار قیمتی که روند صعودی دارد، حدود 50 درصد اصلاح قیمت به چشم بخورد، به اصطلاح میگوییم در این نواحی دارای قیمت ارزانتر هستیم. به بیانی دیگر، اگر نمودار و حرکت کندلها به صورت مشخصی نوسان داشته باشند که این نوسان زیر 50 درصد اصلاح را شامل شود، میگوییم در بخش قیمت تخفیف یا ارزان قرار گرفتهایم.

شناخت ناحیه قیمت گرانتر (Premium)

دقیقاً برخلاف قیمت ارزانتر که در بالا گفته شد، وقتی اصلاح قیمتی بعد از یک حرکت نزولی داشته باشیم که این اصلاح قیمت حدود 50 درصد باشد، به آن میگوییم که در این ناحیه، قیمت گرانتر یا پریمیوم دارید.

خلا نقدینگی (Liquidity Void) چیست؟

شناخت خلأهای نقدینگی در ارتباط با block orders بسیار حائز اهمیت است. خلأهای نقدینگی جزء مفاهیم اساسی معاملهگری هستند که به حوزه اوردر بلاک مرتبط میشوند. این خلأها همواره در بازار فارکس رخ میدهند و زمانی که اتفاق میافتند، بدون ایجاد فرصتهای معاملاتی، بازار را به سختی ترک میکنند. خلأهای نقدینگی که به اختصار LV شناخته میشوند، به تغییرات ناگهانی در قیمت اشاره میکنند و در بازار فارکس هنگام جهش قیمت از یک سطح به سطح دیگر، بدون نقدینگی کافی بین سطوح قیمت مبدأ و نهایی، رخ میدهند.

با خلأهای نقدینگی مواجه خواهیم شد که قیمت با مومنتوم در یک راستای مشخص حرکت کرده و بدون انجام هیچ اصلاحی، این مسیر ادامه خواهد داشت. انتظار میرود که در بازگشت قیمت، خلأهای نقدینگی مجدداً مشاهده شوند و به دلیل خلأهای نقدینگی، بازار به عدم تعادل میرسد. به همین دلیل، قیمت برای تعادل و بستن خلأهای نقدینگی ایجاد شده، مجدداً حرکت خواهد کرد و به مسیر خود ادامه خواهد داد.

تعریف استخر نقدینگی (Liquidity Pool)

بالاترین ناحیه سقفها یا پایین ترین قسمت کفهای هر نمودار که معمولا معاملهگران ورودی معاملات خودشان را در این نواحی در نظر میگیرند را استخرهای نقدینگی میگویند. اهمیت نقدینگی در معاملات فارکس کاملاً مشخص است زیرا یکی از نقاط کلیدی برای سودآوری بیشتر معاملات است. معمولاً بانکها با هدایت قیمت به آن مناطق، حجم سفارشهای خود را پر کرده و در نهایت جریان معاملات را سادهتر و قیمتگذاری را رقابتیتر میکنند.

اوردر بلاک (Order Block) در سبک پرایس اکشن ICT

شناخت اوردر بلاک در سبک پرایس اکشن ICT بسیار حائز اهمیت است. اوردر بلاک به عنوان یک الگوی بازار در نظر گرفته میشود که نشاندهنده تجمع سفارشات بانکها و موسسات مالی است. این حالت عمدتاً نتیجه توجه بانکهای مرکزی و موسسات مالی است.

به عبارت دیگر، اوردر بلاک یک ساختار بازاری است که قبل از حرکت صعودی یا نزولی، به عنوان آخرین کندل نزولی شناسایی میشود. این اوردر بلاکها به عنوان حمایت و مقاومت عمل میکنند و معاملهگران پیشبینی میکنند که قیمت به سمت معکوس حرکت خواهد کرد.

اگر قیمت وارد اوردر بلاک صعودی شود، احتمالاً نشانه برگشت قیمت است. برای ورود بهتر در منطقه نزولی، باید اقدامات قیمت را مشاهده کنیم. تنظیم حدضرر بالای اوردر بلاک یا نوسان قبلی نتایج بهتری به ارمغان میآورد.

اوردر بلاکهایی که در جهت روند قبلی ادامه مییابند، اغلب ریوارد بیشتری دارند و نسبت ریسک به ریوارد مطلوبی دارند. بنابراین، برای به دست آوردن سود، معاملهگران باید به پیشبرنامهریزی دقیق اقدام کنند که در این حالت چه استراتژیهایی را باید انتخاب کنند.

پس از تکمیل اوردر بلاک، بازار تمایل دارد حرکت قویتری را به سمت بالا و پایین انجام دهد و مشابه فنر، حرکات صعودی و نزولی در ابعاد گسترده را تجربه میکند. یافتن مناطق اوردر بلاک اهمیت دارد. این کار ممکن است برای مبتدیان چالشبرانگیز باشد، اما با تمرین میتوان به سهولت این نواحی را شناسایی کرد. تنها نیاز است که به دقت به ناحیهای که قیمت در آن دامنه کوچکی از نوسان دارد، توجه کنیم.

در یک تایمفریم، اوردر بلاک صعودی شناسایی میشود. در این حالت، به تایمفریم پایینتر رفته و منتظر تشکیل اوردر بلاک در همین تایمفریم میمانیم. زمانی که کندل اوردر بلاک در تایمفریم پایینتر با کندل رنگ متضاد پوشش داده شود، با تعیین اوردر لیمیت در نزدیکی مرکز بدنه یا قیمت آغازی آن، وارد معامله میشویم. در این حالت، میتوان استاپ لاس یا حدضرر را پشت کندل اوردر بلاک یا نزدیک قیمت پایانی آن قرار داد.

باید انواع اوردر بلاک را نیز برای کار با سبک پرایس اکشن ICT بشناسید:

اوردر بلاک صعودی در ICT

اگر حداقل 5 کندل صعودی در یک گروه و بعد از کندلهای نزولی شکل گیرد، میتوانیم این ادعا را داشته باشیم که در حال تشکیل منطقهای صعودی در آینده هستیم.

اوردر بلاک نزولی در ICT

درست مانند بالا اما در جهت عکس، اگر 5 کندل متوالی بهصورت نزولی در کنار هم قرار بگیرند که حرکت قبل از آنها صعودی بوده، میتوان این نتیجه را گرفت که بازار به سمت نزولی شدن حرکت میکند.

به طور کلی، اوردر بلاکها به دو صورت صعودی و نزولی تعریف میشوند و این تعریفها بر اساس تأثیر آنها بر قیمت صورت میگیرد. اگر قیمت به یک اوردر بلاک خاص برسد و مشاهده کنیم که قیمت کاهش مییابد یا فروش short میشود، آن را یک اوردر بلاک نزولی مینامیم و اگر قیمت به یک اوردر بلاک خاص برسد و مشاهده کنیم که قیمت Long میشود، آن را یک اوردر بلاک صعودی تشخیص میدهیم. واکنشهای قیمت مشخص میکند که یک اوردر بلاک صعودی یا نزولی است.

در حالت کلی، اوردر بلاکها نقش کلیدی در الگوریتم ایجاد قیمت ایفا میکنند، زیرا به عنوان نقطهی مرجعی برای حرکت Long (خرید) یا Short (فروش) در یک سطح هستند. این بلوکها تعیینکنندهی رفتار قیمت و تغییرات آینده در بازار هستند.

شکست ساختار بازار

یکی دیگر از اطلاعات حیاتی برای ترید با سبک پرایس اکشن ICT، شکست بازار است. این شکست در ساختار بازار زمانی رخ میدهد که قیمت در یک Swing High یا Swing Low بالا یا پایین قفل شود یا بسته شود. به طور کلی، هر تریدر باید در مسیر تایم فریم بالاتر خود ترید کند. سویینگها، کندلهایی هستند که در هر دو طرف آنها، حداقل دو کندل دارای High پایینتر وجود داشته باشد، و سویینگلاوها، کندلهایی هستند که در دو طرف آنها، حداقل دو کندل دارای Low بالاتر وجود داشته باشد.

روال افزایش قیمت در روندهای صعودی سبک پرایس اکشن ICT به این صورت است که مبلغ، سقف و کفهایی بالاتر از سقف و کف های قبلی خود میزند که به آن، منطقه تقاضا هم گفته میشود. در روندهای نزولی قاعدتاً کفها و سقفها پایینتر از هم ایجاد میشود که در این مرحله قیمت به نظر فروشندگان احترام میگذارد که به آن محدوده عرضه میگوییم. ادامه روند نزولی منوط به شکسته شدن کف قبلی است. حال اگر بازار رنج باشد (در یک ناحیه درجا بزند) و قیمت دائماً درحال نوسان باشد، برای تشخیص روند، باید به کفها و سقفها دقت کنیم.

تجربه نشان میدهد بعد از BMS (Break Market Structure)، یک تثبیت قیمتی (Consolidation) رخ میدهد که به آن رنج بالا (RH) و رنج پایین (RL) نیز میگوییم. بنابراین بهتر است که در راستای مسیر BMS ترید کنیم و پس از BMS منتظر یک ریتریسمنت یا بازگشت از سطح 50 درصد یا سایر سطوح فیبوناچی باشیم.

راهنمای معامله بهتر با سبک پرایس اکشنICT

در سبک پرایس اکشن ICT، باید رفتارشناسی خوبی از بزرگان بازارهای مالی را تحلیل کنیم تا در حین انجام حرکات هوشمندانه آنها، ضرر نکنیم. برای این منظور، از نمودار کندل استیک برای تحلیل نمودار استفاده میشود. در روندهای صعودی، با ادامه پیداکردن روند به قلههای بالاتر (Higher Highs – HH) و در روندهای نزولی به کفهای پایینتر (Lower Lows – LL) خواهیم رسید.

به عنوان مثال، بعد از صعود به یک قله بالاتر (Higher High – HH)، قیمت با اندکی اصلاح به یک کف بالاتر (Higher Low – HL) میرسد. زمانی روند ادامهدار خواهد بود که سقف و کفهای بعدی به ترتیب دارای قیمت بیشتری از سقف و کف قبلی خود باشند.

جمعبندی

در صورتی که میخواهید از سبک پرایس اکشن ICT در پرایس اکشن استفاده کنید، باید موارد مختلفی را در نظر بگیرید تا میزان موفقیت خود را در معاملات بهبود بخشید. استفاده از پرایس اکشن نیازمند شناسایی الگوهای قیمتی و تحلیل آنها به منظور داشتن تصوری دقیق از رفتار بازار است.

در مقایسه با روشهای دیگر تحلیل بازار که نقطه خرید و فروش را مشخص میکنند، پرایس اکشن فقط نشان میدهد که چگونه باید با بازار برخورد کنید. مدیریت ریسک در این سبک بسیار مهم است زیرا گاهی اوقات با وجود الگوهای قیمتی واضح، اشتباهاتی اتفاق میافتد و تصمیمات نادرستی اتخاذ میشود.

علاوه بر شناسایی الگوهای قیمتی، باید نقاط ورود و خروج خود را به دقت مشخص کنید و قادر باشید با استفاده از الگوهای قیمتی و تکنیکالی، نقاط ورود و خروج را دقیقاً پیشبینی کنید. برای اینکه در استفاده از سبک پرایس اکشن ICT موفق باشید، به شما پیشنهاد می کنیم حتماً قبل از ورود به بازار تمرین کنید و بیشتر بر روی الگوها و نمودار قیمتی تمرکز داشته باشید.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از دوره رایگان آموزش معامله گری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.