در دانش تحلیل تکنیکال اعتقاد بر این است که نوسانات ایجاد شده در گذشته قیمت بازهم در آینده تکرار خواهند شد. از اینرو مشاهده و استفاده از الگوهای خاص برای پیشبینی آینده بازار، همیشه از مواردی است که مورد توجه تحلیلگران قرار میگیرد. الگوهای هارمونیک نوعی از الگوهای قابل مشاهده در قیمت هستند که با استفاده از نسبتهای فیبوناچی و همچنین اشکال خاص، به پیشبینی آینده قیمت میپردازند. در این قسمت قصد داریم تا در مورد الگوی خرچنگ و نحوه شناسایی فرصتهای مناسب با آن صحبت کنیم. در ادامه همراه ما باشید.

بیشتر بخوانید: اعداد فیبوناچی در فارکس

الگوی خرچنگ چیست؟

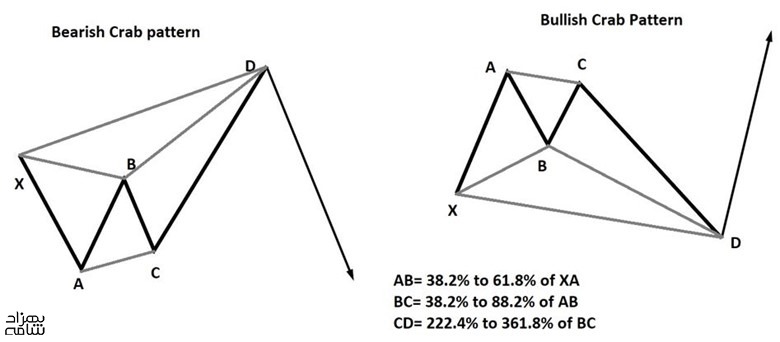

الگوهای هارمونیک شاید از معدود روشهای تحلیلی باشند که نقشه راه مشخصی برای آینده قیمت پیشبینی میکنند. مدلهای زیادی وجود دارند که در این دسته قرار میگیرند، اما از این میان الگوی پروانه، خرچنگ، خفاش و گارتلی جزو پرطرفدارترینها هستند که بیشتر در بازار شناخته میشوند. معمولا الگوهای هارمونیک نوعی الگوی معکوس هستند که برگشت قیمت را نشان میدهند. این برگشت میتواند نتیجه یک اصلاح قیمتی یا تغییر روند باشد. بنابراین انواع صعودی و نزولی این الگو به ترتیب نزول و صعود قیمت را نشان میدهند.

الگوی خرچنگ برای اولین در سال ۲۰۰۱ توسط یکی از تریدرهای مشهور این حوزه یعنی اسکات کارنی توسعه داده شد که نوعی الگوی ۵ نقطهای بوده و بدون استفاده از اندیکاتور، سطوح برگشتی مهمی را پیشنهاد میکند. پنج نقطه به کار رفته به ترتیب با اسامی X، A،B،C و در نهایت D نامگذاری میشوند.

این الگو از ۴ لگ حرکتی هم تشکیل شده است که لگ حرکتی آخر یعنی CD به دلیل طولانی بودن، باعث متمایز شدن crab pattern از بقیه الگوهای هارمونیک شده است. از نظر ظاهری، الگوی پروانه شباهت زیادی به خرچنگ دارد، اما مورد اشاره شده به همراه تفاوتهای دیگر از مواردی هستند که آنها را جدا میکند.

اینکه انتظار داشت تا قیمت متناسب با الگویی که شبیه به یک خرچنگ است حرکت کند، تا حدودی عجیب میباشد. اما این تعجب به دلیل عدم آشنایی با ماهیت چنین الگویی است. نسبتهای فیبوناچی از اعدادی هستند که در الگوی خرچنگ برای نشان دادن سطوح مهم استفاده میشوند. این دنباله نه تنها که در بازارهای مالی که در دنیای واقعی هم به وفور مشاهده میشود.

از آنجایی که عمده فعالان بازار به سطوح این دنباله توجه دارند، قیمت میتواند به نسبتهای آن واکنش دهد. دلیل کارایی crab pattern هم در بازار همین موضوع میباشد. علی رغم دقت و کارایی بالای الگوهای هارمونیک، اما نمیتوان از چنین ابزاری به تنهایی برای انجام معاملات استفاده کرد.

پس اگر تصور میکنید که به تنهایی میتوانید با استفاده از همین نسبتها سود کنید، سخت در اشتباه هستید. بهترین راه استفاده از نسبتهای پیشنهاد شده در الگوهای هارمونیک و ابزارهای دیگر است که در این صورت، فرصتهای خوبی برای معامله فراهم میشود.

آموزش نحوه رسم الگوی خرچنگ

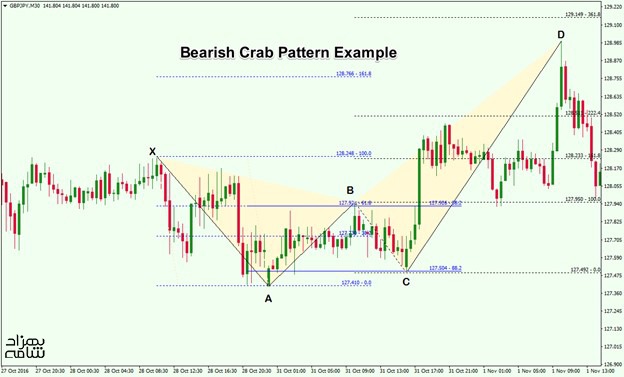

شناسایی و رسم الگوی خرچنگ یکی از سختترین مراحل استفاده از آن میباشد. این کار نیاز به تجربه و تخصص زیادی دارد و از این رو همه تریدرها نمیتوانند در نگاههای اول آن را شناسایی کنند. علاوه بر شناسایی، نحوه معامله و رسم چنین الگویی میتواند بسیار سختتر از الگوهای قیمتی ساده باشد. در الگوهای قیمتی ساده مانند مثلث، تنها به ایجاد شکل الگو در نوسانات قیمت توجه میشود، اما در اینجا باید نسبتهای فیبوناچی هم رعایت شده باشند.

معمولا در بسیاری از پلتفرمهای معاملاتی، الگوی هارمونیک خرچنگ به وسیله اندیکاتورهای مشخص رسم میشود که دقت زیادی دارد. با استفاده از این ابزار که نسبتهای فیبوناچی در آنها مشخص شده است، میتوانید تایید الگو را با دقت انجام بدهید. اما قبل از هر چیز باید به درستی با این نسبتها و نقاط مهم در الگوی خرچنگ آشنا شوید.

همان طور که اشاره شد این الگو از ۵ نقطه تشکیل شده است که میان این ۵ نقطه، ۴ لگ حرکتی وجود دارد. crab pattern میتواند دو حالت صعودی و نزولی داشته باشد که در آن نسبتهای به کار رفته یکسان است اما حرکت بعدی قیمت تفاوت دارد. از این رو در این بخش به بررسی نوع صعودی میپردازیم.

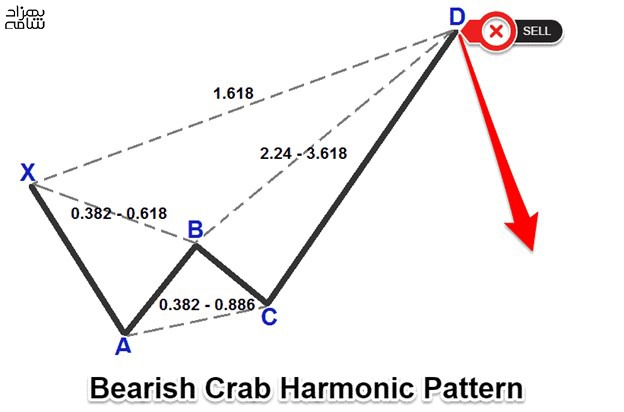

اولین لگ حرکتی XA میباشد که از افزایش قیمت از نقطه X تا A ایجاد میشود. گام بعدی مربوط به اصلاح قیمت است که لگ AB نامیده میشود. نقطه B به اندازه سطح ۳۸۲. تا ۶۱۸. موج XA اصلاح کرده و از آنجا مجدد حرکتی به سمت بالا شروع میکند. نقطه c تا سطح A اصلاح نمیکند و معمولا موج BC به اندازه ۳۸۲. تا ۸۸۶. از موج قبلی خود حرکت میکند.

اکنون فرصت برای ایجاد آخرین لگ حرکتی در الگوی خرچنگ فراهم میشود. این لگ نزولی است و نقطه D در آن پایینتر از نقطه X ایجاد میشود. انتظار میرود که آخرین لگ نزولی در محدوده ۱.۶۱۸ موج XA خاتمه پیدا کند. این نسبتها برای ایجاد crab pattern لازم هستند و نمیتوان تنها به شکل ظاهری مشابه اکتفا کرد.

اگر نسبتهای گفته شده را بررسی کنید، میتوانید مشاهده کنید که بیشتر آنها به صورت بازه و نه یک قیمت مشخص تعیین شده است. بنابراین لزومی به واکنش دادن قیمت به یک رقم مشخص نیست و با نزدیک شدن قیمت به محدوده هم الگوی مربوط تایید میشود.

آموزش نحوه معامله با الگوی خرچنگ

نحوه معامله با الگوی خرچنگ، یکی از مهمترین مراحل برای کسب سود از این الگوی کاربردی است. دو الگوی صعودی و نزولی به شکلهای مختلفی معامله میشوند، هر چند که ظاهر آنها تا حدودی شبیه به یکدیگر است.

برای انجام معامله با استفاده از این الگوی هارمونیک، باید ابتدا منتظر تایید برگشت و قدرت روند شوید. ممکن است حرکتی که پس از نقطه D شکل میگیرد، قدرت زیادی نداشته باشد و در قالب اصلاح یک روند نزولی شکل بگیرید. وارد شدن به چنین معاملهای بسیار پرریسک است. پس همان طور که اشاره شد در قدم اول باید تغییر روند و قدرت آن بررسی شود.

استراتژی همه تریدرها زمانی که قیمت به تارگت خود نزدیک میشود، یکسان نیست، اما شاید سیو سود یک روش کم ریسک برای محافظت از اصل سرمایه و سود کسب شده باشد. با در نظر گرفتن این موارد به بررسی نحوه خرید و فروش در دو الگوی خرچنگ صعودی و نزولی میپردازیم.

خرچنگ صعودی

در الگوی خرچنگ، قیمت در لگ CD حرکتی نزولی را آغاز میکند که این حرکت شارپ است. این لگ باید در سطح ۱.۶۱۸ از لگXA باشد. همان طور که میدانید نوسانات قیمت ناشی از تغییر احساسات در بازار است. به همین دلیل به ندرت میتوانید شرایطی را مشاهده کنید که در آن قیمت در لگ CD دقیقا تا نسبت گفته شده حرکت کند. پس با نزدیک شدن حدودی به ناحیه مشخص شده هم این الگو تایید میشود. اما تایید الگو کافی نیست. در گام بعدی شما قرار است در جهتی مخالف این روند شارپ وارد شوید. پس باید مولفههای بیشتری را برای مطمئن شدن بررسی کنید.

تایید اندیکاتور، شکست خط روند نزولی همراه با حجم مناسب و موارد دیگر میتوانند پارامترهای دیگری برای تغییر روند و ورود به معامله باشند. در نهایت این تارگت قیمتی است که نحوه خروج شما از معامله را مشخص میکند. در این مورد در بخشهای بعدی بیشتر صحبت خواهیم کرد.

خرچنگ نزولی

الگوی خرچنگ نزولی با همان نسبتهای الگوی صعودی ایجاد میشود، با این تفاوت که در نقطه D قیمت به جای رشد، کاهش پیدا خواهد کرد. در این روش هم نحوه معامله مشابه روش قبلی خواهد بود و باید به ترتیب موارد گفته شده را بررسی کنید.

تعیین نقطه ورود به معامله با الگوی خرچنگ

الگوی خرچنگ میتواند نقطه مناسبی برای ورود به معامله تعیین کند. انتخاب یک نقطه ورود مناسب و به موقع میتواند بهترین کمک برای استفاده از یک فرصت جذاب در بازار باشد. معمولا در این الگو این نقطه D است که به عنوان نقطه ورود انتخاب میشود.

در این نقطه، الگوی هارمونیک شکل گرفته تایید میشود. اما این موضوع برای خرید یا فروش یک دارایی کافی نیست. الگوهای هارمونیک هیچگاه در یک سیستم معاملاتی پرسود، به تنهایی استفاده نمیشوند. مطمئنا باید معیارهای دیگری هم یک راستا بودن آینده قیمت و تحلیلهای صورت گرفته را تایید کند.

قیمت پس از نقطه D معمولا در خلاف جهت لگ قبلی خود حرکت میکند. از این رو نیاز به شکست خط روند و یا پارامتر دیگری است که بتوان از نحوه انجام معامله، مطمئن شد. معمولا ورود در نقطه B با هدف کسب سود در جهت حرکت قبلی میتواند پرریسک باشد.

چراکه هنوز الگو شکل نگرفته و این نگرش وجود دارد که قیمت اصلاح مناسبی انجام داده و در حال رشد برای شکستن سقف قبلی است. در حالی که قیمت نمیتواند به محدوده سقف قبلی برسد و از آن جا دوباره نزولی را به سمت پایین شروع میکند. این ویژگی میتواند زمینه ضرر را برای گروهی از تریدرهای بازار فراهم کند.

تعیین حد ضرر برای الگوی خرچنگ

اشاره شد که دقت الگویخرچنگ صد در صدی نیست، پس حتی در صورت شناسایی صحیح آن هم این امکان وجود دارد که قیمت در خلاف جهت حرکت کند. از این رو اگر برای معامله خود حد ضرر تعیین نکنید، این حرکت خلاف جهت قیمت میتواند شما را به یک زیان سنگین بکشاند. البته تعیین حد ضرر به هیچ وجه ساده نیست. عدم انتخاب محدوده درست برای این کار خود میتواند منجر به زیان یک فرصت سودده شود. برای تریدرهای تازهکار، فعال شدن حد ضرر و سپس حرکت قیمت در جهت پیشبینی هایشان بسیار آشنا است.

این موضوع دقیقا به دلیل انتخاب یک حد ضرر اشتباه ایجاد میشود. اما با این وجود نباید از قرار دادن حد ضرر هم خودداری کرد. در گام اول باید توجه کنید که برای قرار دادن حد ضرر و حد سود، باید ریسک به ریوارد را رعایت کنید. ورود به معاملهای که ریسک به ریوارد مناسبی ندارد، نمیتواند فرصت ایدهآلی محسوب شود. متاسفانه برخلاف برخی از الگوهای هارمونیک، در الگوی خرچنگ سطح مشخصی برای حد ضرر تعیین نشده است.

به همین دلیل این تجربه و مهارت تریدر است که میتواند نقطه مناسبی برای حد ضرر پیشنهاد بدهد. عبور و اصلاح قیمت بیشتر از محدوده نسبتهای فیبوناچی، میتوان این الگو را نقض کند. پس یک محدوده مناسب برای تعیین حد ضرر، پایین همین نسبتها میباشد. بهتر است حد ضرر چیزی بین ۲ تا نهایتا ۷ درصد زیر نقطه ورود شما باشد.

در این شرایط در هر معامله ریسک کمتری متحمل میشوید که میتوانید آن را در آینده جبران کنید. برخی از تریدرها از فیبوناچی اصلاحی و سطوحی که برای قیمت پیشنهاد میدهد، استفاده میکنند. برای این کار میتوانید پایینترین و بالاترین نقطه حرکت قبلی را به یکدیگر وصل کنید و تا نهایتا سطح ۷۸.۶ را به عنوان حد ضرر انتخاب کنید. باید توجه داشته باشید که باید در هر معامله محدوده مناسب برای خروج از معامله را با توجه به میزان ریسکپذیری خود انتخاب کنید.

اگر میتوانید ریسک زیادی را تحمل کنید، میتوانید حد ضرر را در نقطهای دورتر از محدوده ورود قرار بدهید. البته همانطور که در ابتدای این بخش گفته شد، زمانی مجوز ورود به معاملهای با حد ضرر بالا را پیدا خواهید کرد که بتوانید حد سود بالا و ریسک به ریوارد مناسبی برای آن داشته باشید.

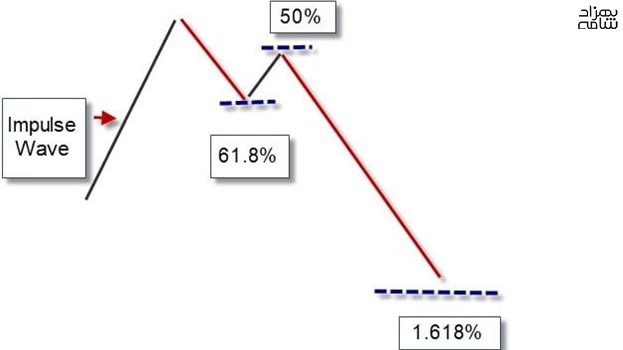

نقطه خروج از معامله یا تارگت قیمتی

یک معامله سودده در کنار ورود به موقع، به خروج به موقع هم نیاز دارد. معمولا امکان ورود در کفترین نقطه و خروج در سقفترین نقطه وجود ندارد، چراکه چنین کار بسیار دشوار است. اما این انتظار میرود که بتوان در محدوده مناسب از معامله خارج شد تا از سود کسب شده محافظت بشود.

خوشبختانه در الگوی خرچنگ و سایر الگوهای هارمونیک، محدودههای مناسبی برای تارگت قیمتی پیشنهاد میشود. محدوده خروج از معامله تا حد زیادی وابسته به استراتژی و اهدافی که دارید هم وابسته میباشد. اشاره شد که یکی از شروط یک معامله ایدهآل، داشتن ریسک به ریوارد مناسب است.

پس بسته به اینکه در چه نقطهای وارد شدهاید یا اینکه حد ضرر خود را در چه نقطهای گذاشتید، تارگت قیمتی برای شما متفاوت خواهد بود. در الگوی خرچنگ هر یک از نقاط A، B و C میتوانند محدوده مطمئنی برای خروج شما باشند. مطمئنا واکنش قیمت به این سطوح و شرایط بازار میتواند در تصمیم شما برای خروج از معامله هم تاثیر جدی بگذارد.

میتوان در محدوده تارگت مشخص شده برای قیمت، در صورت ایجاد یک الگوی برگشتی و همچنین فراهم شدن سایر شرایط، از معامله خارج شد. اما نباید قبل از بررسی واکنش قیمت به محدوده مقاومتی، از معامله خارج شد. بهتر است به معاملات خود فرصت رشد بدهید و تنها در شرایط پرریسک آنها را ببندید.

برای افرادی که ریسک زیادی در بازار نمیکنند، نقطه B میتواند اولین تارگت و نقطه خروج از بازار باشد. این در حالی است که افراد ریسکپذیر میتوانند تا سطح A به قیمت فرصت بدهند.

تفاوت الگوی خرچنگ با الگوی پروانه

از نظر ظاهری شاید الگوی پروانه با خرچنگ شباهتهای زیادی به یکدیگر داشته باشند، اما از نظر تکنیکالی و نحوه معامله، این دو الگو تفاوتهایی دارند. نسبتهای فیبوناچی استفاده شده برای تعیین نقاط احتمالی برگشت، از مواردی هستند که میتوانند این دو الگو را از هم متفاوت کنند. بیاید یکبار دیگر، نسبتهای مهم در این دو الگو را بررسی کنیم.

هر دو الگو از ۵ نقطه تشکیل شدهاند که در آن نقطه D از موج XA در جهت عکس فراتر میرود. در الگوی خرچنگ، موج AB به اندازه ۳۸۲. تا ۶۱۸. فیبوناچی اصلاح میکند، این در حالی است که در الگوی هارمونیک پروانه، این نسبت به ۷۸۶. میرسد.

اولین تفاوت در شکلگیری این دو الگو، در همین جا ایجاد میشود. پس اگر قیمت تا سطحی بیشتر از ۶۱۸. اصلاح کرد، میتوان به الگوی پروانه فکر کرد. موج BC در هر دو الگو به یک اندازه از موج AB اصلاح میکند و از این نظر تفاوتی میان این دو الگو دیده نمیشود. اما لگ بعدی همان جایی است که دومین تفاوت میان این دو الگو را شکل میدهد. در حقیقت نقطه D دومین تفاوت اصلی میان الگوی پروانه و خرچنگ است.

در الگوی پروانه، نقطه D به اندازه ۱.۲۷ تا ۱.۶۱۸ موج XA اولی حرکت میکند اما در crab pattern، این نقطه به اندازه ۱.۶۱۸ از موج XA میباشد. همان طور که اشاره شد تفاوت اساسی میان دو الگوی ذکر شده، به نحوه تعیین نقاط برگشتی مربوط میشود. همین تفاوتها نشان میدهد که نمیتوان دو الگوی خرچنگ و پروانه را به یک شکل معامله کرد. نقاط ورود و اهداف قیمت در این دو الگو یکسان نیست و از این رو باید به شکل متفاوتی از فرصتهای آنها استفاده کرد.

آیا الگوی خرچنگ دقت مناسبی دارد؟

آز آن جایی که هیچ روش تحلیلی در دنیای تحلیل تکنیکال صد در صدی نیست، نمیتوان انتظار استفاده از روشی را داشت که در تمام معاملات موفق عمل کند. زمانی که صحبت از دقت یک روش تحلیلی میشود، بیشتر منظور بالا بودن میزان موفقیت آن در انجام معاملات است.

گروهی از تریدرها به خصوص آن دسته از معاملهگرانی که به روش پرایس اکشن اعتقاد دارند، مواردی مانند الگوهای هارمونیک و یا اندیکاتورها را بیفایده میدانند. این در حالی است که بررسیها نشان میدهند با اینکه الگوهای هارمونیک کم در بازار دیده میشوند، اما میتوانند دقت زیادی در پیشبینی قیمت داشته باشند.

این روش از ترکیب ریاضی و الگوهای معتبر در بازار تشکیل شده است و دقیقا به یکی از اصول مهم در دنیای تحلیل تکنیکال یعنی این اصل که الگوهای قیمتی خود را تکرار میکنند، اشاره میکند. ممکن است از نظر ظاهری برخی از نوسانات قیمت شبیه به یک الگو خرچنگ به نظر برسند اما در آن نسبتهای فیبوناچی مربوطه مشاهده نشود. چنین الگویی اعتبار زیادی نداشته و نباید مورد معامله قرار بگیرد.

صبر برای تایید الگو و نسبتهای فیبوناچی میتواند منجر به ایجاد یک فرصت ایدهآل از نظر معاملاتی بشود. در مجموع میتوان این طور بیان کرد که الگوهای هارمونیک از جمله خرچنگ در صورتی که به درستی معامله بشوند، میتوانند بازدهی قابل قبولی داشته باشند که این بازدهی قابل قبول به معنای موفقیت در همه معاملات نیست.

مزیتها و معایب کار با الگوی خرچنگ

همان طور که اشاره شد در مقابل عدهای که کار با الگوی خرچنگ را بیهوده میدانند، عده دیگری قرار دارند که با این الگو معامله کرده و به سودهای قابل توجهی رسیدهاند. چیزی که باعث ایجاد این دو نگرش شده است، مزیتها و معایب این الگوی هارمونیک است. مطمئنا شما هم زمانی میتوانید در مورد به کارگیری و یا عدم به کارگیری این الگو تصمیم بگیرید که با مزیتها و معایب آن آشنا بشوید. از این رو در ادامه به نقد crab pattern میپردازیم.

مزایا

الگوهای هارمونیک اکنون به عنوان یک استراتژی پرطرفدار در تحلیل تکنیکال شناخته میشوند که میتوانند فرصتهای جذابی ایجاد کنند. این موضوع نشان میدهد که مزیتهای این روش به اندازهای بوده است که بتواند تریدرها را راضی نگه داشته باشد. در این بخش دقیقتر مزایا الگوی خرچنگ بررسی میشود.

1. دقت بالا

چیزی که باعث متمایز شدن این الگو در بازار شده است، درصد موفقیت بالای آن است. خرچنگ الگویی است که به سختی در بازار شناسایی میشود، اما در صورت شناسایی میتواند به خوبی سودهای چند درصدی ایجاد کند. ترکیب یکی از مهمترین ابزارهای تکنیکال یعنی فیبوناچی با اشکال هندسی باعث ایجاد الگویی در قیمت شده است که با موفقیت زیادی به پیشبینی قیمت میپردازد.

2. ریسک به ریوارد مناسب

ریسک به ریوارد ابزار مناسبی برای مدیریت سرمایه شما میباشد. اگر تنها به معاملاتی با ریسک به ریوارد مناسب وارد شوید، میتوانید تا حد زیادی از ضررهای خود جلوگیری کنید و به سود برسید. الگوهای هارمونیک موقعیتهایی با ریسک به ریوارد مناسب ایجاد میکنند، از همین رو است که با ارزش محسوب میشوند.

3. تعیین نقطه خروج

هنر یک تریدر باتجربه در کنار تحلیل درست قیمت، ورود و خروج به موقع از معامله هم است. گاهی بازار فرصت زیادی به شما نمیدهد و در کوتاهترین زمان، سودهای شما را به ضرر تبدیل میکنند. به همین دلیل بهتر است که برای معاملات خود، تارگت قیمتی تعیین کنید و با تأیید سایر نشانهها از معامله خارج شوید.

معایب

الگوی خرچنگ در کنار ویژگیهای مثبت، با معایبی هم همراه است که در این بخش مورد بررسی قرار میگیرند.

1. سخت بودن شناسایی الگو

این الگوی هارمونیک به راحتی در بازار قابل مشاهده نیست. معمولا یک تریدر نیاز به تجربه زیادی دارد تا بتواند شکلگیری یکی از الگوهای هارمونیک را در بازار تشخیص بدهد. البته تشخیص ظاهری برای تایید معامله کافی نیست و در مرحله بعد نیاز است تا نسبتهای ایجاد شده بررسی بشوند. قیمت همیشه مطابق با نسبتهای فیبوناچی خاص حرکت نمیکند، پس گاهی شکل ظاهری ایجاد میشود اما نسبتها در آن رعایت نمیشوند. همین موضوع استفاده از الگوهای هارمونیک از جمله خرچنگ را دشوار کرده است.

2. مشخص نبودن حد ضرر

یکی از اجزای مهم یک معامله کمریسک، حد ضرر آن میباشد. حد ضرر میتواند در شرایطی که قیمت در خلاف جهت پیشبینیهای شما حرکت میکند، از معاملاتتان محافظت کند. مشکل الگوی خرچنگ این است که محدوده مناسب و مشخصی برای حد ضرر پیشنهاد میدهد. پس هر تریدری بسته به تجربه خود این محدوده را انتخاب میکند. این موضوع باعث میشود تا بیشتر تریدرهای تازه وارد نتوانند با به دلیل گذاشتن حد ضرر نامناسب، به سود برسند.

نتیجهگیری

الگوهای هارمونیک شیوهای از تحلیل بازار هستند که با استفاده از نسبتهای فیبوناچی و الگوهای خاص سعی در تحلیل بازار دارند. این الگو سطوحی را برای اهداف قیمت پیشنهاد میدهد که میتوانند ورود به موقعیتهای بازار را کم ریسکتر کنند. در این مطلب در مورد شکل کلی الگو و نحوه معامله با آن صحبت شد. امیدواریم که بتوانید با استفاده از مطالب گفته شده، بازدهی بیشتری به معاملات خود ببخشید.

سوالات متداول

۱. الگوی خرچنگ چیست؟

نوعی الگوی هارمونیک است که از نسبتهای مشخصی برای تعیین نقاط برگشتی مهم استفاده میکند.

۲. تفاوت الگوی پروانه و خرچنگ چیست؟

با اینکه هر دور از الگوهای هارمونیک هستند، اما در نسبتهای فیبوناچی و به دنبال آن در سطوحی که برای برگشت قیمت پیشنهاد میدهند، با هم تفاوت میکنند.

۳. حد ضرر و حد سود در الگوی چگونه محاسبه میشود؟

حد ضرر در این الگو بسته به استراتژی میتواند چیزی بین ۲ تا ۵ درصد پایینتر از نقطه ورود باشد. اما حد سود باید بر اساس نسبتهای پیشنهادی در الگو انتخاب شود.

۴. برای معامله با استفاده از crab pattern به چه ابزاری نیاز داریم؟

معمولا در سایت و پلتفرمهای تحلیلی، ابزار و اندیکاتوری برای رسم این الگو وجود دارد که با استفاده از آن میتوانید مطمئن شوید که تمام نسبتهای مهم در الگو را رعایت کردهاید.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از آموزش معاملهگری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.