پایه و اساس مهم است دوستان مهم است! این که بدانیم ریشه اتفاقات در کجاست به ما دیدی عمیقتر و وسیعتر از آنچه که در جریان است میدهد. اما ربط این موضوع به بازارهای مالی چیست؟ ربط آن تحلیل فاندامنتال است. تحلیل فاندامنتال تکنیکی است که توسط سرمایهگذاران و معاملهگران برای ارزیابی ارزش دارایی استفاده میشود.

تحلیل بنیادی از دادههای اقتصادی، دادههای مالی و سایر دادههای غیرقابل سنجش برای شناسایی ارزش ذاتی داراییهایی که در قیمت فعلی بازار منعکس نمیشوند استفاده میکند. میتوان آن را در هر نوعی از دارایی اعمال کرد. فارکس، سهام، شاخصهای سهام، کالاها و ارزهای دیجیتال.

طی مقاله آموزش تحلیل فاندامنتال، به این موارد میپردازیم: تحلیل بنیادی چیست؟ چگونه کار میکند؟ چه تفاوتی با تحلیل تکنیکال دارد؟ چرا مهم است؟ منظور از انواع کمی، کیفی، از بالا به پایین و از پایین به بالا چیست؟ چه مزایا و معایبی دارد؟ چگونه انجام میشود و چه اندیکاتورهایی برای آن وجود دارد؟

بنابراین با یک آموزش جامع و کامل روبهرو هستیم. چنانچه دوست دارید به خوبی از زیر و بم این روش تحلیلی مهم سر در بیاورید توصیه میکنیم ادامه این مقاله را از دست ندهید

تحلیل فاندامنتال یا تحلیل بنیادی چیست؟

تحلیل فاندامنتال، فرآیند بررسی شاخصهای اجتماعی، سیاسی و اقتصادی است که ممکن است بر قیمت و عملکرد یک دارایی تأثیر بگذارد و سرمایهگذار، قبل از تصمیمگیری باید به ابن موضوع توجه کند. همچنین از این روش سرمایهگذاری میتواند برای تحقیق در مورد کسبوکارهای زیربنایی که یک محصول را ایجاد میکنند و یا کالا و خدماتی را عرضه میکنند؛ استفاده شود. این تحقیقات تجاری میتواند شامل بررسی ریسکها، استراتژیهای فعلی مدیریت، سلامت مالی شرکت، صورتهای مالی، رشد آینده، الگوهای تاریخی عملکرد محصولات و مشکلات رقبا باشد.

تحلیل بنیادی از سه مجموعه داده استفاده می کند:

- داده های تاریخی برای بررسی اینکه اوضاع در گذشته چگونه بوده است.

- اطلاعات شناخته شده عمومی در مورد شرکت، از جمله اطلاعیههای منتشر شده توسط مدیریت و آنچه دیگران در مورد شرکت میگویند.

- اطلاعاتی که به طور عمومی شناخته شده نیست اما مفید است؛ به عنوان مثال نحوه مدیریت بحرانها، موقعیتها و غیره توسط رهبری شرکت.

هدف تحلیل بنیادی تعیین این موضوع است که آیا ارزش دارایی در حال حاضر، بیشتر از ارزش واقعی است یا این که کمتر از آن است. اگر متوجه شدید که داراییای مد نظر شما در سطح غیرعادی معامله میشود و خرید آن، پتانسیل سوددهی را دارد؛ استفاده از این نوع تحلیل بهترین رویکرد برای کسب اطمینان پیش از انجام سرمایهگذاری خواهد بود. اگرچه ممکن است سود بالقوهای پیدا شده باشد اما باید به یاد داشته باشید که خرید آن دارایی، میتواند منجر به ضرر نیز بشود.

تحلیل فاندامنتال چگونه کار میکند؟

سرمایهگذاران بنیادی دامنه وسیعتری از آنچه که همه به آن نگاه میکنند دارند. آنها بررسی خواهند کرد که چگونه اقتصاد کلی، سیاست و نرخ بهره میتوانند بر قیمت یا ارزش یک دارایی تأثیر بگذارند.

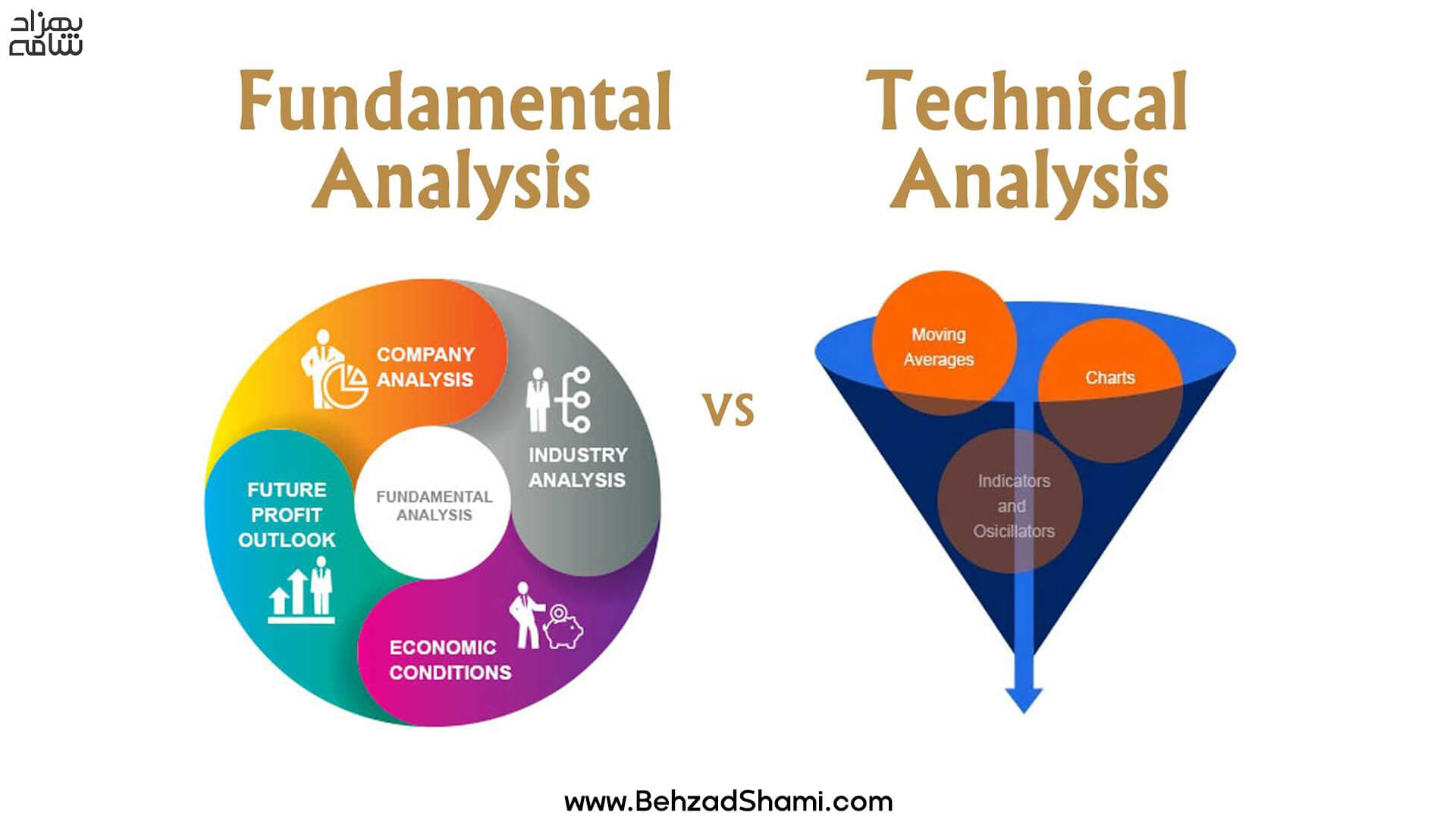

تجزیه و تحلیل تکنیکال بیشتر بر نمودارهایی متمرکز است که حرکات قیمت را در طول زمان ترسیم میکنند تا قیمتهای آینده را بر اساس الگوهای گذشته پیشبینی کند. معاملهگران تکنیکال از شاخصهای تکنیکال مانند میانگینهای متحرک، اصلاح فیبوناچی و سطوح حمایت و مقاومت استفاده میکنند تا بهترین زمان برای خرید یا فروش یک دارایی را پیدا کنند.

تفاوت تحلیل فاندامنتال با تحلیل تکنیکال در چیست؟

تحلیلگران بنیادی به عوامل اقتصادی که بر عملکرد یک دارایی تأثیر میگذارند نگاه میکنند و میتوانند تشخیص دهند که آیا یک دارایی خاص، بالاتر از ارزش واقعی خود معامله میشود یا پایینتر. دادههای عمومی برای انجام تحلیل، از دیدگاه کلان به خرد کاربرد دارند.

تحلیلگران تکنیکال به نمودارهای قیمت و حجم نگاه میکنند تا پیشبینی کنند که قیمتها در آینده به کجا خواهند رفت. هنگام انجام تحلیل تکنیکال معمولاً اصول بنیادی نادیده گرفته میشود و در عوض، تحقیقات صرفاً بر اساس قیمت و ارزش تاریخی یک دارایی صورت میگیرند.

معاملهگران تکنیکال با سرعت حرکت میکنند و معمولا در پوزیشنهایی با بازه زمانی کوتاهتری معاملات خود را انجام میدهند؛ در حالی که تحلیلگران فاندامنتال، غالبا دیدگاهی بلندمدت دارند.

چرا باید از تحلیل فاندامنتال استفاده کنیم؟

تجزیه و تحلیل بنیادی یک شرکت، به شما کمک می کند تا به قیمت منصفانه و واقعی سهام آن برسید؛ قیمتی که ممکن است همواره با ارزشی منصفانه معامله نشود؛ چرا که بازار اغلب آن را بیش از حد یا کمتر از حد، ارزشگذاری میکند.

تحلیل بنیادی به پیشبینی روندهای بلندمدت در بازار کمک میکند و معمولاً هم برای سرمایه گذاریهای بلند مدت استفاده می شود؛ زیرا به شما امکان میدهد قیمتی را که سهام باید به آن برسد درک کنید. همچنین به شما این امکان را میدهد تا شرکتهای خوبی را برای سرمایهگذاری پیدا کنید؛ مانند شرکتهایی که پتانسیل رشد زیادی دارند.

تحلیل فاندامنتال کمی و کیفی چیست؟

تحلیل بنیادی کمی به تعدادی از موارد از جمله نسبتهای مالی، ارزش بازار، سیاستهای نرخ بهره و سود هر سهم نگاه میکند. دادههای کمی توسط دارایی مورد تحقیق شما تعیین میشوند. سپس این آمار برای مقایسه با سایر ابزارهای مشابه یا میانگینهای صنعتی، به منظور تعیین میزان سودآوری به کار میروند.

تحلیل فاندامنتال کیفی شامل بررسی عوامل کیفی مانند کیفیت مدیریت، شناخت برند، مدیران شرکت و فناوری اختصاصی است. این تحقیق بیشتر به استاندارد یک دارایی یا شرکت مربوط میشود؛ نه عناصری که صرفاً بر اعدادی مانند درآمد یا حاشیه سود یک شرکت تمرکز میکنند.

بسیاری از تحلیلگران بنیادی معتقدند که باید هر دو تحلیل کیفی و کمی کنار هم باشند تا تحلیل عمیقتری ارائه شود.

چه اصول کمی را باید در تحلیل خود در نظر بگیرید؟

در ادامه چند فاکتور مهم ذکر شده که باید هنگام بررسی هر فرصت سرمایهگذاری بالقوهای، آنها در نظر بگیریم و از دیدگاه کمی بررسی کنیم. به یاد داشته باشید که داراییهای مختلف، نیاز به تحقیق در مورد اصول مختلف دارند.

- ارزش بازار

- نسبت قیمت (درآمد هر سهم، نسبت قیمت به درآمد، نسبت رشد قیمت به درآمد و نسبت P/B)

- نسبتهای بازده سرمایهگذاری (بازده داراییها، بازده حقوق صاحبان سهام و حاشیه سود)

- نسبتهای نقدینگی (نسبت جاری و نسبت آنی یا همان Quick ratio)

- نسبتهای اهرمی (نسبت بدهی به حقوق صاحبان سهام و نسبت پوشش بهره)

- نسبتهای کارایی ( گردش دارایی و گردش موجودی)

- نرخ رشد درآمد شرکت و رقبای آن

- کیفیت مدیریت، از جمله داراییهای خودی و عملکرد گذشته در موقعیتهای مشابه

- صورت.های مالی (صورت سود و زیان، ترازنامه و صورت جریان وجوه نقد)

- تولید ناخالص داخلی، CPI، سیاستهای نرخ بهره، نرخ بیکاری، تورم

چه اصول کیفی را باید در تحلیل خود در نظر بگیرید؟

در فهرست زیر ما عناصری از اصول کیفی را داریم که باید هنگام انجام این نوع تحلیل از دارایی، در نظر بگیرید. اما پیش از مرور آنها، به یاد داشته باشید که بسیاری از معاملهگران هر دو نوع تحلیل را هنگام استفاده از فاندامنتال انجام میدهند؛ بنابراین نه کیفی و نه کمی بهتر از دیگری نیست.

- مدیریت شرکت

- حاکمیت شرکتی

- مدل تجاری

- مزیت رقابتی و شناخت برند

- صنعت مربوط به آن دارایی (مقررات، سهم بازار، پایگاه مشتری، رقابت)

- رقبا (رقبا چه کار میکنند؟ استراتژی آنها چیست؟ این امر چگونه با شرکت مورد تجزیه و تحلیل شما مقایسه میشود؟)

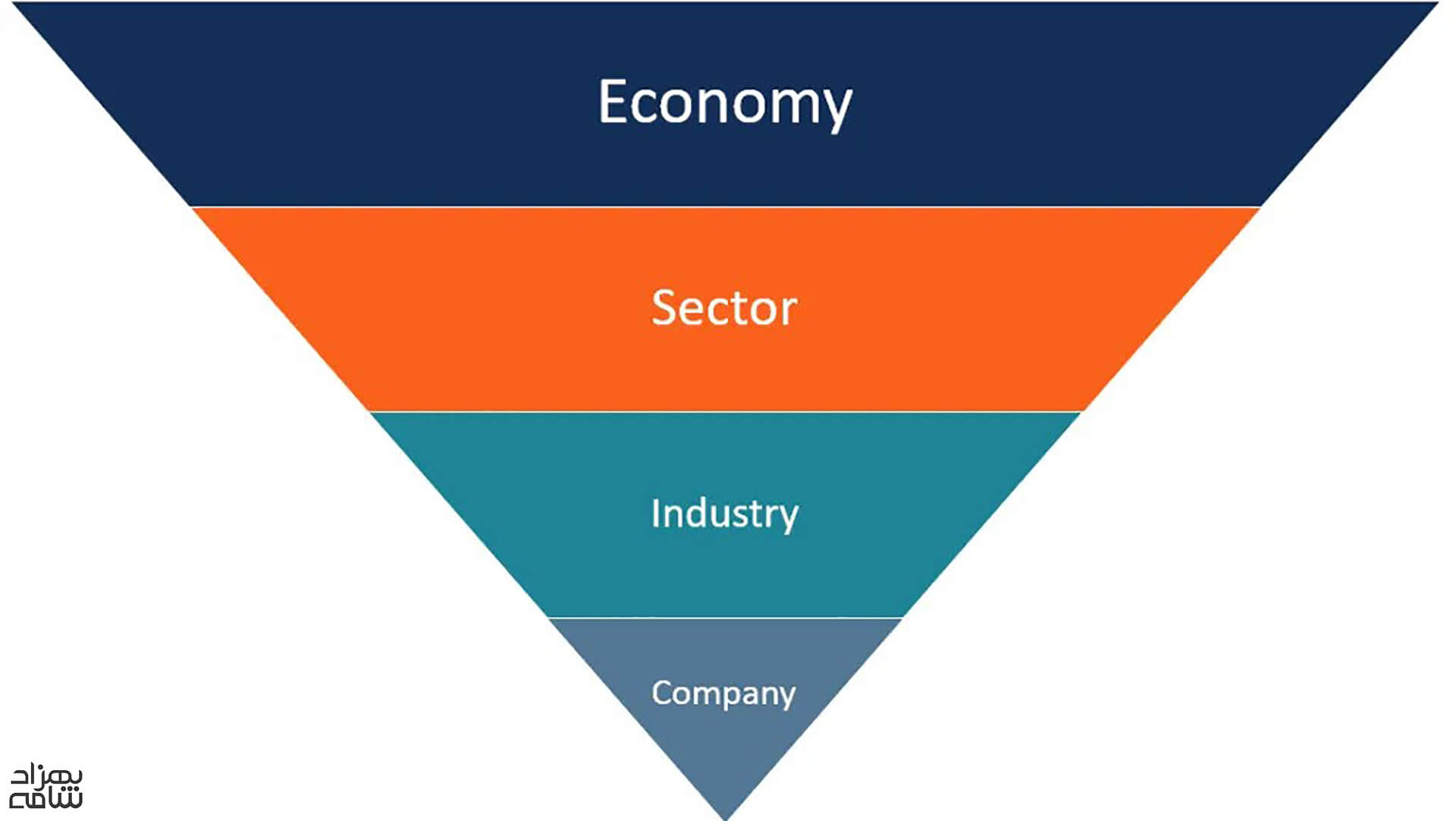

تحلیل فاندامنتال از بالا به پایین (Top-Down) و از پایین به بالا (Bottom-Up)؛ دو مکتب رایج

آموزش تحلیل فاندامنتال از بالا به پایین

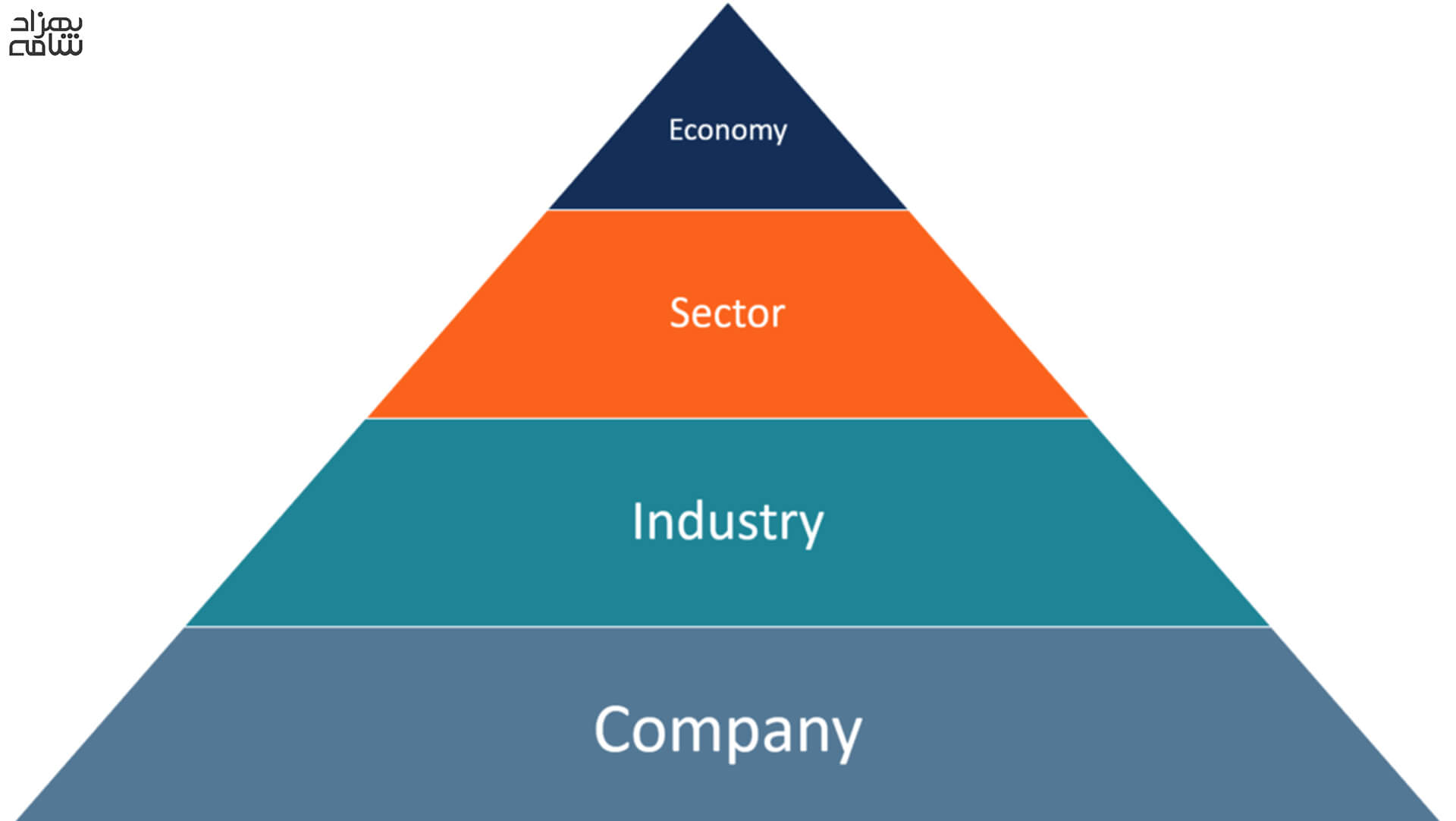

تحلیل بنیادی از بالا به پایین از بازار به عنوان یک کل استفاده میکند و به چگونگی تغییر آن برای دستیابی به تعادل با عوامل بنیادی نگاه میکند. از آنجایی که رویکرد بالا به پایین کل بازار را بررسی میکند برای سرمایهگذاران کوتاهمدتی که قصد دارند از نوسانات بازار سود کسب کنند بهتر است. به بیان دیگر، در این تحلیل، عوامل اقتصاد کلان بررسی شده و اینکه چگونه رویدادها ممکن است بر یک دارایی تأثیر بگذارند بررسی میشود.

آموزش تحلیل فاندامنتال از پایین به بالا

از سوی دیگر، تجزیه و تحلیل بنیادی پایین به بالا، از شرکتهای فردی شروع میشود که قبل از ترکیب شدن با یکدیگر برای یک نمای کلی، به طور مستقل تجزیه و تحلیل میشوند. سرمایهگذاران پایین به بالا معمولاً به دنبال مناطقی برای سرمایهگذاری در یک دوره زمانی طولانیتر هستند؛ زیرا از طریق تحقیقات خود یک دارایی قدرتمند را پیدا میکنند که معتقدند حتی اگر آن بخش خاص عملکرد ضعیفی داشته باشد؛ اما در مجموع میتواند عملکرد خوبی ارائه دهد. به بین دیگر، در این نوع تحلیل، تجزیه و تحلیل از سطوح پایین شروع شده و به سمت بالا میرود؛ برای اینکه ببینیم آن دارایی خاص، چگونه تحت تاثیر فضای اقتصادی گستردهتر قرار گرفته است.

تعیین ارزش ذاتی

یافتن ارزش ذاتی یک دارایی یکی از مهمترین عناصر هنگام انجام تحلیل بنیادی برای یک دارایی است. معاملهگران از تحلیل بنیادی برای تعیین اینکه آیا یک دارایی خاص بیش از حد ارزشگذاری شده؛ کمتر ارزشگذاری شده است یا با ارزش واقعی بازار خود معامله میشود؛ استفاده میکنند. هنگامی که از رویکرد تحلیل مالی پایین به بالا برای بررسی اطلاعات موجود استفاده میشود؛ ارزش ذاتی دارایی را میتوان کشف کرد. پس از تعیین ارزش، معاملهگر میتواند فرصتهای سرمایهگذاری را در صنعت پیدا کند.

راه کلی استفاده از تحلیل فاندامنتال در معاملات

هنگامی که شروع به استفاده از تحلیل بنیادی در فعالیتهای معاملاتی روزانه خود میکنید؛ یک رویکرد برای شما این است که بر ارزیابی وقایع و اخبار اقتصادی برای یک هفته معین تمرکز کنید. سپس میتوانید شروع به شناسایی اتفاقاتی کنید که احتمالاً تأثیر قابل توجهی بر یک جفت ارز خاص دارند. یک راه آسان برای جداسازی چنین رویدادهایی، استفاده از یک تقویم اقتصادی است تا ببینید که آیا اخبار مد نظر شما، به عنوان رویدادهایی پر تاثیر طبقهبندی شدهاند یا خیر.

میتوانید از این اطلاعات برای برنامهریزی معاملات خود استفاده کنید؛ آن هم مطابق با تقویم و انتظاراتی که تا کنون از بازار کسب کردهاید. با تجزیه و تحلیل دادههای تاریخی و بر اساس عملکرد گذشته قیمت، میتوانید شروع کنید به درک و پیشبینی واکنش احتمالی یک ارز به اخبار اقتصادی. با این حال، شایان ذکر است که پیشبینیهای شما ممکن است همیشه هم درست نباشند؛ زیرا بازارها میتوانند به هر سمتی حرکت کنند. بنابراین باید انتظار این موضوع را داشته باشید و برای آن در استراتژی معاملاتی خود برنامهریزی کنید؛ رویکردی که میتواند از طریق عملکرد خوب مدیریت ریسک اجرا شود.

همچنین باید آگاه باشید که رویدادهای ژئوپلیتیکی، میتوانند بر جفت ارزها تأثیر بگذارند؛ اما خب پیشبینی این موارد اغلب دشوار است. از این رو مدیریت این موارد، با استفاده از تکنیکهای مدیریت ریسک صورت میپذیرد.

نحوه انجام تحلیل فاندامنتال فارکس

در بازار فارکس به عنوان مثال، اولین گام برای انجام تحلیل فاندامنتال در بازارها، انتخاب جفت ارزی است که میخواهید آنالیز کنید. بیشتر دادههای اساسی که نیاز دارید توسط سازمانهای دولتی ارائه میشوند و در بیشتر موارد، میتوانید به راحتی به آنها دسترسی داشته باشید یا از طریق یک تقویم اقتصادی آنها را پیدا کنید. برخی از دادههای اساسی کلیدی که معمولاً معاملهگران به آنها نیاز دارند شامل: دادههای تراز تجاری، عوامل اقتصادی خرد، دادههای تولید ناخالص داخلی، گزارشهای سالانه، رفاه اقتصادی فعلی و دادههای اشتغال است.

تحلیل فاندامنتال در بازار فارکس شامل تجزیه و تحلیل سه حوزه است: رویدادهای اقتصادی (مانند انتخابات یا تغییر قانون)، رویدادهای ژئوپلیتیکی (مانند ساخت دیوار مرزی یا نحوه تأثیر خشکسالی بر جمعیت) و عوامل اجتماعی (مانند مطالبات اتحادیه کارگران).

هر سه عامل نقش مهمی در عملکرد ارز یک کشور در مقایسه با همتایان خود دارند. با انجام تحقیقات در این سه حوزه، میتوان اطلاعاتی را یافت که میتوانند به سرمایهگذار کمک کنند تا در مورد معاملاتی خود تصمیم بگیرد. به طور کلی، هدف نهایی تحلیل فاندامنتال، تعیین وضعیت فعلی اقتصاد یک کشور و ارزیابی چشمانداز اقتصادی آتی آن است. برخی از سوالات کلیدی که هنگام انجام تحلیل فاندامنتال باید در نظر گرفته شوند عبارتند از:

1. آیا اقتصاد کشور در حال رشد است؟

بررسی رشد تولید ناخالص داخلی یک کشور در چهار فصل گذشته به شما این امکان را میدهد که ببینید آیا الگویی از رشد یا انقباض مداوم وجود دارد یا خیر. گسترش مداوم تولید ناخالص داخلی یک کشور نشانگر این است که اقتصاد آن کشور خوب عمل میکند. در حالی که کاهش رشد تولید ناخالص داخلی نشانهای از عملکرد ضعیف اقتصاد است.

2. نرخ سود بانک مرکزی چقدر است؟

بسته به اینکه کشور مورد بررسی، به عنوان کشور توسعه یافته یا در حال توسعه طبقهبندی میشود؛ نرخ بهره بانک مرکزی نیز به طور کلی متفاوت خواهد بود. به عنوان مثال، از زمان رکود اقتصادی جهانی در سال 2008، اکثر کشورهای توسعه یافته نرخ بهره بسیار پایینی داشتهاند؛ در حالی که کشورهای در حال توسعه تا حد زیادی سطح نرخ بهره بسیار بالایی را حفظ کردهاند. سطح نرخ بهره معمولاً نشانگر اعتماد بانک مرکزی به اقتصاد یک کشور است. اگر در مجموع نرخها در حال افزایش بودهاند؛ قرار است احتنالا وضع آینده اقتصاد نیز خوب خواهد بود. اما اگر نرخها در حال کاهش باشند؛ برعکس این موضوع برقرار است.

3. آیا سطوح تورم در حال افزایش است؟

سطح تورم یک کشور یک شاخص قوی از قدرت خرید شهروندان آن است که نشاندهنده قوی یا ضعیف بودن موقعیت اقتصادی آن کشور است. یک معیار خوب برای تورم، دادههای شاخص قیمت مصرفکننده (CPI) است.

4. آیا کشور از نظر سیاسی ثبات دارد؟

ثبات سیاسی یک کشور را میتوان از فضای سیاسی کنونی آن و همچنین آخرین انتخابات آن کشور ارزیابی کرد. کشورهای در حال توسعه با انتخابات مسالمتآمیز، معمولاً در مقایسه با کشورهایی که غرق در جنجال و خشونت ناشی از انتخابات هستند؛ از نظر سیاسی ثبات بیشتری دارند. کشورهای توسعه یافته با روندهای سیاسی باثبات و قوه قضاییه قوی، از نظر سیاسی باثبات تلقی میشوند.

5. وضعیت اشتغال کشور چگونه است؟

نرخ بیکاری فعلی کشور در مقایسه با دادههای گذشته چقدر است و آیا رشد درآمد در میان جمعیت شاغل آن وجود دارد؟ کشورهایی که نرخ بیکاری پایین و رشد درآمد قابل توجهی دارند؛ در مقایسه با کشورهایی که نرخ بیکاری بالا و درآمدی راکد دارند؛ دارای اقتصادهای بهتری هستند. دادههای اشتغال و بیکاری، بسیار به تجزیه و تحلیل فاندامنتال مرتبط هستند.

نحوه انجام تحلیل فاندامنتال کالاها (Commodities)

از تحلیل فاندامنتال برای پیشبینی اینکه عرضه و تقاضا چگونه بر قیمت کالاهای خاص تأثیر میگذارد استفاده میشود. این تحلیل میتواند ارزش ذاتی یک دارایی کالایی را تعیین کند و چشماندازی از ارزش آتی آن ارائه دهد.

ارزیابی عناصر کیفی در بازار کالا بسیار سختتر و پیچیدهتر از معیارهای کمی است. عوامل زیادی وجود دارند که میتوانند بر عرضه و تقاضای کالاها تأثیر بگذارد؛ مانند آب و هوا، مقررات صنعتی، قراردادهای تجاری و جنگهای تجاری.

گزارشهایی در بازار کالا وجود دارند که دادههای کمی را ارائه میدهد؛ مانند تعهدات بازرگانان و برآوردهای عرضه و تقاضای جهانی کشاورزی. معاملهگران میتوانند از این گزارشها برای درک اصول بازار و فرضیاتی در مورد ارزش آتی کالاها، استفاده کنند.

نحوه انجام تحلیل فاندامنتال شاخصها

در تحلیل بنیادی، از شاخصها برای تعیین احساسات در یک بازار خاص استفاده میشود. میتوان از آنها برای پیشبینی واکنش معاملهگران در هر موقعیتی استفاده کرد؛ اما به یاد داشته باشید که این یک راه تضمینی برای کسب درآمد -حال با هر استراتژی معاملاتی که دارید- نیست. در حالی که تحلیل بنیادی بینشی در مورد بازارها و قیمت سهام ارائه میدهد؛ اما پاسخ همه سوالات را هم ندارد.

تحلیلگران بنیادی از دادههای اقتصاد کلان و شرایط فردی برای تحلیل برخی از سهامها که در یک شاخص خاص نگهداری میشوند استفاده میکنند. متغیرهای زیادی وجود دارند که باید در نظر گرفته شوند؛ مانند عوامل اقتصادی، قیمت سهام در یک شاخص و سایر عوامل کلان اقتصادی برای تعیین ارزش واقعی یک شاخص خاص.

فاکتورهای اقتصادی مهم در تحلیل فاندامنتال

در ادامه، چند فاکتور شروع برای استفاده در تحلیل فاندامنتال آورده شدهاند. شما میتوانید با در نظر گرفتن این فاکتورها، پروسه تجزیه و تحلیل خود را آغاز کرده و کمکم، با جمع کردن نتایج تحقیقات خود و پیدا کردن دیدی وسیع از بازار، تصمیمات تجاری درستی اتخاذ کنید.

تولید ناخالص داخلی (GDP)

از آنجایی که تولید ناخالص داخلی ارزش کل همه کالاها و خدمات تولید شده توسط یک کشور را در طول دوره گزارش، اندازهگیری میکند؛ افزایش تولید ناخالص داخلی نشاندهنده یک اقتصاد در حال رشد و به طور بالقوه یک ارز قوی برای آن کشور است.

شاخص قیمت مصرفکننده (CPI)

CPI هزینه خرید یک سبد تعریف شده از کالاها و خدمات را اندازهگیری میکند. این مقدار به عنوان یک شاخص بر اساس مقدار شروع 100 بیان میشود. یعنی CPI 112 به این معنی است که اکنون برای خرید همان سبد کالاها و خدمات 12 درصد بیشتر از زمانی که ارزش شاخص برای اولین بار تعیین شد؛ باید هزینه پرداخت کنید.

با مقایسه نتایج از یک دوره به دوره دیگر، میتوان تغییرات قدرت خرید مصرفکننده و اثرات تورم را اندازهگیری کرد. در حالی که تورم طبق تعریف خود نشاندهنده رشد اقتصادی است؛ تورمی که خیلی سریع رخ میدهد؛ قدرت خرید مصرفکننده را تضعیف میکند و به طور بالقوه کشور را به سمت رکود سوق میدهد. با افزایش تورم، انتظار میرود که دولتها نرخ بهره را افزایش دهند. زمانی که نرخ بهره بالا میرود؛ سرمایهگذاران تمایل دارند از سهام خارج شوند و به سمت داراییهای امنتری مانند اوراق قرضه بروند. در طول همهگیری، نگرانیهای مکرر مبنی بر افزایش نرخهای بهره برای کاهش تورم باعث فروشهای گاه و بیگاه در بازار سهام شد.

شاخص قیمت تولیدکننده (PPI)

در حالی که CPI قیمتها را از دیدگاه مصرفکنندگان اندازهگیری میکند؛ PPI هزینهها را از دیدگاه صنایع سازنده محصولات اندازه میگیرد. وقتی صحبت از پول میشود؛ همیشه یک معامله وجود دارد: افراد میتوانند پول را پس انداز کنند و مقداری سود کسب کنند؛ یا هم این که میتوانند بلافاصله پول را خرج کرده و از هر گونه سودی صرف نظر کنند. اگر PPI در حال افزایش باشد؛ دولت ممکن است برای کاهش تقاضا، نرخ بهره را افزایش دهد. به نوبه خود، این نرخهای بهره بالاتر میتوانند منجر به خرید بیشتر آن ارز شوند و این امر، به طور موثر سیگنال خرید بالقوهای از آن ارز را به معاملهگران ارسال میکند.

نرخهای اشتغال

گزارشهای استخدامی میتوانند روی ارزها تأثیر بگذارند؛ زیرا سطح اشتغال مستقیماً بر هزینههای جاری و آینده تأثیر میگذارد. افزایش بیکاری یک شاخص منفی است؛ چرا که نشان میدهد احتمال کاهش هزینههای مصرفکننده و بهرهوری وجود دارد.

نرخ بهره

بانکهای مرکزی «نرخ پایه» را تعیین میکنند. نرخ پایه، همان نرخی است که بانکهای تجاری هنگام استقراض مستقیم از بانک مرکزی میپردازند. سپس این بانکها و وامدهندگان، نرخهایی را که در نظر میگیرند و آنها را به مشتریان خود منتقل میکنند. همانطور که متوجه میشوید؛ با این پروسه، هر گونه تغییر نرخ بهره بانک مرکزی به کل اقتصاد انتشار مییابد. اگر نرخ بهره یک کشور نسبت به کشور دیگری افزایش یابد؛ ارز پایه آن جفت احتمالاً تقویت میشود -با فرض اینکه سایر عوامل اساسی اصلی برابر باشند- زیرا نرخ بهره بالاتری که به همراه دارد؛ سرمایهگذاران را به خود جذب میکند.

بانکهای مرکزی همچنین به خرید داراییهایی مانند بدهیهای دولتی یا وام مسکن علاقه دارند؛ چرا که از این طریق نرخ سود این اوراق را کاهش میدهند و در نتیجه اقتصاد را تحریک میکنند تا نقدینگی بیشتری برای بازارها فراهم کند.

منحنی بازدهی (Yield Curve)

منظور از بازدهی، سود اوراق بهادار با درآمد ثابت، همانند اوراق قرضه دولتی است. از این مفهوم به عنوان درآمد “ثابت” نامیده میشود؛ چرا که جریان پرداخت (بازده) تا سررسید ثابت میماند (منظور از سررسید، زمان پایانی قرارداد، سپرده یا… است). به عنوان مثال، یک اوراق قرضه 5 ساله ساده با سرمایهگذاری اولیه 10000 دلار آمریکا و با بازده سالانه 3 درصد، 300 دلار در سال برای پنج سال آینده پرداخت میکند.

در واقع منحنی بازده، رابطه میان بازده و زمان سررسید را نشان میدهد. هنگام معامله با اوراق بهادار با درآمد ثابت، سرمایهگذاران میخواهند اطمینان حاصل کنند که بازده ثابت تا زمان سررسید قرارداد،همچنان سودآور باقی میماند.

زمانی که نرخ پایه وام 2 درصد است؛ به عنوان یک سرمایهگذار، احتمالا از یک سرمایهگذاری با میزان بازدهی 5 درصدی خوشحال میشوید. با این حال، اگر نرخ بهره کوتاه مدت افزایش یابد و نرخ وام به 6 درصد برسد؛ بازدهی 5 درصدی شما دیگر چندان جذاب نیست و ممکن است گزینههای دیگری وجود داشته باشند که بتوانند درآمد بیشتری برای سرمایهگذاری شما ایجاد کند.

تراز تجاری

اگر تراز تجاری یک کشور مازاد یا کاهش کسری را نشان دهد؛ آنگاه احتمالا تقاضا برای ارز آن کشور افزایش مییابد. اما اگر گزارش افزایش کسری، همراه با کاهش تقاضا برای ارز صادراتی را نشان دهد؛ آنگاه دولت با هدف تقویت صادرات خود، برای کاهش ارزش ارز وارد عمل میشود.

افزایش دانش اقتصادی خود و توجه به مجموعهای از این نکات، میتواند به مرور قدرت آنالیز شما را افزایش دهد تا تحلیلهای بهتر، معتبرتر و قدرتمندتری داشته باشید و معاملاتی با مقدار سود بیشتر را انجام دهید.

توجه: این مقاله و محتویات آن فقط برای مقاصد آموزشی در نظر گرفته شدهاند و نباید به عنوان توصیه تجاری در نظر گرفته شوند. معاملات مالی به ویژه فارکس، ریسک بالایی دارند و گاهی ممکن است مقدار زیان از سود شما بیشتر باشد.

اندیکاتورهای تحلیل فاندامنتال

سرمایهگذاران نباید تمام حواس خود را صرفا معطوف به دادههای معمول بازار سهام یا ارز مورد بررسی خود کنند. اندیکاتورهای زیادی وجود دارند که به سرمایهگذاران کمک میکنند تا بفهمند که آیا یک شرکت در حال صعود است یا سقوط. شاخصها همچنین مقایسه شرکتها را آسانتر میکنند.

این شاخصها را میتوان به دو دسته تقسیم کرد: اندیکاتورهای تکنیکال و اندیکاتورهای فاندامنتال (معروف به نسبتهای فاندامنتال). هدف استفاده از این شاخصها این است که اطلاعات مربوط به یک سهام یا ارز را با سرعت بیشتری پیدا و پردازش کنیم. البته یک سرمایهگذار میتواند بدون اتکا به اندیکاتورها و با خواندن گزارشهای یک شرکت یا حتی کشور، برای دریافت اطلاعات مورد نیاز خود اقدام کند. البته که این کار نیاز به دانش و تخصص بیشتری دارد.

اندیکاتورهای تکنیکال در مقابل اندیکاتورهای بنیادی

اجتماع این ابزارها و شاخصهای گوناگون، در نهایت این سوال را ایجاد میکنند که چه نوع شاخصی از همه بهتر است؟ متأسفانه، مانند بسیاری از موارد دیگر در دنیای تجارت و سرمایهگذاری، پاسخ این سوال نیز به این بستگی دارد که چه کسی سؤال را میپرسد.

برخی از معاملهگران در بازه زمانی کوتاه دهها سهام را وارد و خارج میکنند. برای این دست از بازیگران بازار، درک معیارهای بنیادی عمیق کمتر اهمیت دارد؛ زیرا آنها دارندگان کوتاهمدت هستند. تحلیل تکنیکال (روندها و عملکرد قیمت) برای این افراد بیشتر از اصول یک شرکت اهمیت دارد.

در مقابل، شخصی که به دنبال سرمایهگذاری است و قصد خرید و نگهداری آن سرمایه را دارد؛ به شرکت بهعنوان یک کسبوکار و نه صرفاً یک سهام نگاه میکند. این سرمایهگذاران امیدوارند شرکتی را بیابند که شانس کمتری برای ورشکستگی و شانس بیشتری برای رشد درآمد داشته باشد. شاخصهای بنیادی یک نقطه شروع عالی هستند و فیلتری برای محدود کردن لیستی از سرمایهگذاریهای احتمالی قبل از خرید ارائه میدهند.

در نهایت، هیچ قانونی در مورد اختلاط این دو شاخص با هم وجود ندارد. برخی از سرمایهگذاران بلند مدت از شاخصهای تکنیکال برای انتخاب بهترین قیمت ممکن برای خرید یا فروش استفاده میکنند. آنها امیدوارند با ترکیب هر دو نوع شاخص، عملکرد پرتفوی خود را افزایش دهند.

شاخصهای درآمد

مطالعات تحقیقاتی متعدد نشان دادهاند که تغییرات در سود یک شرکت، درصد قابلتوجهی از حرکات بلندمدت قیمت سهام را هدایت میکنند. بنابراین، هنگام انتخاب یک سرمایهگذاری بلندمدت، باید به درآمد فعلی و همچنین پتانسیل سود نگاه کرد.

شاخصها به سرمایهگذاران اجازه میدهند تا میزان ارزان بودن یا گران بودن خرید بخشی از درآمد شرکت را ارزیابی کنند. سرمایهگذاران میتوانند از این نسبتها برای یافتن خریدی ارزانتر، میان دو شرکت با اندازه مشابه و در یک صنعت واحد، استفاده کنند.

نسبت قیمت به درآمد (P/E)

نسبت P/E احتمالاً پرمصرفترین اندیکاتور میان همه شرکتها است. به طور کلی اگر سهامی را جستجو کنید؛ این نسبت را خواهید یافت و از آنجایی که به طور گسترده دنبال میشود؛ بررسی و توجه به آن بسیار مفید است. به طور خلاصه، این نسبت به شما میگوید که به ازای هر دلار درآمد، چند دلار هزینه میپردازید.

اگر میخواهید P/E را خودتان محاسبه کنید؛ از ارزش بازار شروع کنید. ارزش بازار برابر با تعداد سهام موجود ضرب در قیمت هر سهم است. سپس آن رقم را بر درآمد (یا درآمد خالص) شرکت تقسیم کنید.

به عنوان یک قاعده کلی، شرکتهایی که P/E پایینی دارند؛ ارزان در نظر گرفته میشوند و در حالی که شرکتهایی که P/E بالا دارند؛ گران قیمت هستند. البته ممکن است دلایل دیگری برای هر یک وجود داشته باشد؛ یک شرکت ممکن است P/E پایینی داشته باشد؛ زیرا بازار باور ندارد که شرکت به طور مادی درآمد خود را در آینده افزایش میدهد. اما خب شرکتهایی با رشد بالا، عموماً P/E بالایی دارند.

همانطور که گفته شد؛ سرمایهگذاران اغلب از P/E برای مقایسه شرکتهای داخل یک صنعت استفاده میکنند. آنها همچنین این نسبت را با محدوده تاریخی آن مقایسه میکنند تا ارزش بیش از حد یا کمتر از حد آن را متوجه شوند.

سود هر سهم (EPS)

مشابه P/E، سود هر سهم (EPS) روش دیگری برای ردیابی عملکرد یک شرکت است. برای پیدا کردن EPS یک شرکت، درآمد آن را بر تعداد سهام موجود تقسیم کنید.

روش EPS برای ردیابی عملکرد یک شرکت -به جای مقایسه آن با سایر شرکتها- روشی فوقالعاده است؛ به این دلیل که شما صرفا به دنبال افزایش یا عدم افزایش EPS یک شرکت در درازمدت خواهید گشت و سپس در مورد سرمایهگذاری یا عدم سرمایهگذاری در آن شرکت، اصمیم خواهید گرفت.

رشد قیمت به درآمد (PEG)

بسیاری از سرمایهگذاران PEG را به عنوان یک نسخه جدیدتر و بهتر از P/E به شمار میآورند. PEG تلاش میکند رشد سود سهام را که جزء مهمی از بازده آتی است؛ در نظر بگیرد.

شرکتهایی با میران رشد بالا اغلب P/E بسیار بالایی نیز دارند؛ زیرا فعالان بازار معتقدند که در آینده، از محل رشد سهام این شرکت، درآمد خوبی به دست میآورند. البته که از سمت دیگر، این قیمت بالای سهام ممکن است بسیاری از سرمایهگذاران را هم منصرف کند؛ زیر اطمینان ندارند که آیا این سهام بالا، بالاتر هم میرود یا خیر. اینجاست که PEG به کار ما میآید؛ این اندیکاتور نشان میدهد که آیا P/E بالا با رشد آتی درآمد کسبوکار قابل توجیه است یا خیر.

به طور خلاصه، اگر P/E به ما بگوید که به ازای هر دلار درآمد چقدر پرداخت میکنیم؛ PEG به ما میگوید به ازای هر واحد رشد مورد انتظار در درآمد، چقدر پرداخت میکنیم.

به طور کلی هر چه PEG کمتر باشد؛ بهتر است؛ زیرا میتوانید رشد درآمدی بیشتری را با صرف هزینه کمتری خریداری کنید. این نکتهای مهم است که هنگام مقایسه سهام رشد شرکتهای مختلف با استفاده از PEG، باید آن را به خاطر داشته باشید. نتیجه بحث آن که اگر سهام به نظر مناسبی وجود دارد که اتفاقاً P/E بالایی دارد؛ میتوانید آن را در زیر ذرهبین PEG نگاه کنید تا متوجه شوید که آیا فاکتور رشد شرکت بیش از حد ارزشگذاری شده است یا خیر.

شاخصهای ترازنامه

از زمانی که بن گراهام در سال 1934 سرمایهگذاری ارزشی را متحول کرد؛ استفاده از ترازنامه یک شرکت، برای سنجش مفید بودن یا نبودن سرمایهگذاری در آن مورد توجه بوده است.

دلیل تکیه ما به ترازنامه این است که درآمد، میزان بازگشت پول و سایر اقلام مرتبط با درآمد را میتوان به راحتی از طریق ترفندهای حسابداری دستکاری کرد تا ریسکهای احتمالی در یک تجارت پنهان شوند. اما از سوی دیگر، ارزشگذاری داراییهایی که یک شرکت در اختیار دارد بسیار آسانتر است.

این بدان معناست که سرمایهگذاران مجبور نیستند پیشبینی کنند که دارایی مورد بررسی، در آینده چگونه عمل میکند؛ زیرا دادههای مربوط به ترازنامه آن از قبل وجود دارند.

نسبت بدهی به حقوق صاحبان سهام (D/E)

نگاه کردن به میزان بدهیها بسیار مهم است؛ زیرا بزرگترین خطری که یک شرکت با آن مواجه است ورشکستگی است.

D/E، همانطور که از نام آن پیداست؛ کل بدهی یک شرکت (بدهیهای بلندمدت و کوتاهمدت و همچنین سایر پرداختهای ثابت) را میگیرد و آن را بر حقوق صاحبان سهام شرکت (معروف به حقوق صاحبان سهام) تقسیم میکند. این اندیکاتور، به سرمایهگذار راهی آسان برای مقایسه میزان بدهی شرکتهای مختلف میدهد.

شرکتها میتوانند سرمایه خود را از دو طریق افزایش دهند: بدهی و حقوق صاحبان سهام. منظور از بدهی گرفتن وام از بانک یا فروش اوراق قرضه است. این بدان معنی است که شرکت باید پرداختهای ثابت را برای بازپرداخت اقساط وام خود انجام دهد. در صورت ورشکستگی شرکت، دارندگان بدهی، حق ادعای مالکیت روی داراییها را دارند.

راه دوم برای جمع آوری پول این است که شرکت سهام اضافی را بفروشد. در حالی که این کار با پرداختهای ثابت یا تعهدی به صاحبان وام یا بدهی همراه نیست؛ اما این امر ارزشِ سهامِ سهامدارانِ موجود را کاهش میدهد که میتواند منجر به واکنشی منفی در میزان قیمت شود.

D/E به سادگی به نسبت بین این دو نگاه میکند. شرکتی که منحصراً به بدهی متکی است؛ ارزش سهام سهامداران خود را کاهش نمیدهد. اما ممکن است خود را در موقعیتی نامطمئن قرار داده باشد و مجبور شود تمام درآمدش را صرف بازپرداخت بدهیها کند.

نسبت ارزش بازار به ارزش دفتری (P/B)

P/B ارزش بازار شرکت را با ارزش دفتری آن مقایسه میکند. با تقسیم قیمت سهام بر ارزش دفتری هر سهم محاسبه میشود. ارزش دفتری به مجموع تمام داراییهای یک شرکت منهای تمام بدهیهای آن اشاره دارد.

این نسبت عددی است که تقریباً همیشه بالاتر از یک است؛ زیرا بازار، یک شرکت را بر اساس آینده آن -به جای ارزش فعلی آن- قیمتگذاری میکند. ارزش دفتری به ارزش جاری داراییها و بدهیها نگاه میکند. اما ارزش بازار آینده نگر است و قدرت درآمد کسب و کار در آینده را در بر میگیرد.

سرمایهگذاران ارزشی، عموماً به دنبال شرکتهایی هستند که با P/B پایینتر معامله میشوند؛ به ویژه آنهایی که زیر یک هستند. علیرغم این منطق که چرا P/B تقریباً هیچگاه کمتر از یک نمیشود؛ اما باز هم در نتیجه مشکلات مالی یا نگرانیهای بازار در مورد پتانسیل درآمد آینده یک کسبوکار، گاهی این اتفاق میافتد. این امر میتواند منجر به همگرایی قیمت هر سهم با ارزش دفتری شرکت شود.

P/B برای یافتن معاملات بالقوه کاربرد دارد. اما توجه به این نکته هم مهم است که باید اتفاقی در گذشته افتاده باشد تا P/B سقوط کند؛ بنابراین باید ببینید که آن اتفاق چه بوده است. نکته دیگری که باید در نظر داشت این است که P/B در بین صنایع مختلف، متفاوت است. به عنوان مثال، نفت و گاز داراییهای بسیار سنگینی هستند و بنابراین ارزش دفتری بالایی دارد. فناوری جزو بخشهای سبک در نظر گرفته میشود و از این رو، ارزش دفتری پایینی دارد.

نسبت جاری

نسبت جاری یک معیار ساده است که داراییهای جاری شرکت را با بدهیهای جاری آن مقایسه میکند. دارایی جاری دارایی است که انتظار میرود ظرف 12 ماه یا کمتر به وجه نقد تبدیل شود؛ از سوی دیگر انتظار میرود بدهی جاری در 12 ماه یا کمتر پرداخت شود.

در اصل، این نسبت به سرمایهگذاران نشان میدهد که چقدر شرکت برای پرداخت تمام بدهیهای کوتاه مدت خود مجهز است. این نکته مهم است؛ زیرا همانطور که اشاره کردیم؛ زمانی که یک شرکت نتواند بدهیهای خود را پوشش دهد؛ احتمال ورشکستگی را به دنبال دارد. نسبت جاری بالاتر از یک، به این معنی است که شرکت در 12 ماه آینده با هیچ مشکلی مواجه نخواهد شد.

البته توجه به این نکته نیز مهم است که نسبت جاری بالاتر از یک، به طور خودکار به این معنی نیست که یک شرکت ریسک ورشکستگی پایینی دارد. این شرکت هنوز هم میتواند بار بدهی بلندمدت بسیار سنگینی داشته باشد؛ به گونهای که تمام درآمدهای آن را از بین میبرد.

شرکتهای نوپا

برخی از خوانندگان متوجه خواهند شد که بسیاری از این شاخصها بر درآمد تمرکز دارند. اما همه شرکتها درآمد ندارند. بهویژه، شرکتهای نوپا که اغلب از حداکثر کردن سود خود صرف نظر میکنند تا بتوانند دوباره سرمایهگذاری کنند و سریعتر رشد کنند؛ چه از طریق تحقیق و توسعه و چه از طریق به دست آوردن مشتریان جدید. دانستن چنین موضوعی، این سوال را ایجاد میکند که “در صورت عدم وجود درآمد، از چه اندیکاتورهایی میتوان استفاده کرد؟”

راه حل -اگرچه کامل نیست- استفاده از EBITDA (درآمد قبل از بهره، مالیات، افت بها و وجه استهلاک) است. اغلب شرکتهایی با رشد بالا و بنا به دلایلی که در بالا ذکر شد؛ EBITDA مثبت و درآمدی منفی دارند. در موارد نادری که EBITDA نیز منفی است؛ سرمایهگذاران میتوانند آن را با بررسی مقدار درآمد جایگزین کنند.

شاخصهای تحلیل فاندامنتال ابزارهای مفید و سریعی را برای مقایسه شرکتهای مشابه، چه از نظر اندازه و چه در صنعت مشابه، ارائه میدهند. یکی دیگر از کاربردهای شاخصها، فیلتر کردن فهرستی از سرمایهگذاریهای بالقوه است.

شاید بخواهید از شرکتهایی که بار بدهی بالایی دارند اجتناب کنید؛ یا شاید فقط شرکتهایی را میخواهید که EPS خود را برای چهار فصل متوالی افزایش دادهاند. در هر صورت، اندیکاتورها میتوانند به شما در انجام این کار به روشی سریع و کارآمد کمک کنند.

مزایای تحلیل فاندامنتال چیست؟

مزایای بسیاری برای تحلیل بنیادی وجود دارند؛ روشی که امروزه به یکی از محبوبترین روشها برای تصمیمگیری جهت سرمایهگذاری تبدیل شده است. برخی افراد میگویند که این محبوبیت، به این دلیل است تحلیا بنیادی، که تصویر دقیقتری از آنچه که در بازار میگذرد به ما ارائه میدهد و سیگنالهای واضحتری برای فرصتهای معاملاتی عرضه میکند؛ اما دلایل دیگری نیز وجود دارند که تحلیل فاندامنتال را برای سرمایهگذاران جذاب کرده است. البته این نکته را هم در نظر داشته باشید که بازارهای مالی دارای ریسک بالایی هستند؛ بنابراین نگاهی که از طریق تحلیل بنیادی به دست میآورید همیشه 100٪ دقیق نیستند.

برخی از مزایای کلیدی عبارتند از:

- استفاده از تحلیل بنیادی روشی مناسب برای سرمایهگذاریهای بلندمدت است؛ زیرا مبتنی بر تحقیق در روندهای بلندمدت است.

- تحلیل فاندامنتال میتواند ابزار سرمایهگذاری سودآوری باشد که برای پیشبینی بهترین سرمایهگذاری ممکن استفاده میشود

- هرچه منبع خبری که برای تحلیل فاندامنتال از آن استفاده کردهاید؛ معتبرتر و محبوبتر باشد؛ بر ارزش دارایی تأثیر بیشتری میگذارد.

- انتظارات سود و درآمد میتوانند دانشی در مورد پتانسیل رشد یک شرکت ارائه دهند که به نوبه خود به سرمایهگذاران اجازه میدهد تا بهترین شرکتها را انتخاب کنند و از هر شرکتی که ممکن است برای آنها نامناسب باشد؛ اجتناب کنند.

معایب تحلیل فاندامنتال چیست؟

معایب تجزیه و تحلیل فاندامنتال این است که گاهی تصمیمگیری شما طول میکشد؛ چرا که اگر میخواهید آخرین و معتبرترین اطلاعات درباره یک دارایی را بدانید به زمان و منابع زیادی نیاز خواهید داشت. یکی دیگر از معایب این است که این نوع تحقیقات، همیشه هم چگونگی تأثیر احساسات بازار بر قیمتها را در نظر نمیگیرند و این بدان معناست که ممکن است تعدادی از فرصتهای سرمایهگذاری سودآور را از دست بدهید.

برخی از معایب کلیدی عبارتند از:

- کاوش عمیق در گزارشهای مالی، ترازنامهها و جریانهای نقدی بسیار مهم است؛ اما میتواند برای سرمایهگذاران امری دشوار باشد. همچنین این اسناد گاهی ممکن است جعلی باشند که این امر میتواند منجر به انجام یک معامله بد و زیانآور توسط یک معاملهگر شود.

- هنگام انجام تجزیه و تحلیل تکنیکال، سیگنالهای روشنی وجود دارند که چه زمانی باید خرید یا فروش را انجام داد؛ اما تحلیل بنیادی این امکانات روشن و جذاب را برای شما مهیا نمیکند.

- تحلیل فاندامنتال یک رویکرد عمیق برای ارزیابی روند قیمت ارز است. این رویکرد بیشتر برای سرمایهگذاریهای بلندمدت کاربرد دارد؛ بنابراین بسیاری از استراتژیهای معاملاتی کوتاهمدت و اهداف تجاری، نمیتوانند بر این روش تحلیلی تکیه کنند.

- معاملهگران باید دقت لازم را انجام دهند و درک کاملی از اقتصاد، صنعت و رقبای صنعت مورد تحقیق خود داشته باشند. این فرآیند میتواند زمانبر باشد و وقتی بازارها به سرعت واکنش نشان میدهند؛ آنچه که شما یافتید ممکن است دیگر فایدهای نداشته باشد.

جمعبندی

به طور خلاصه، میتوان گفت که تحلیل فاندامنتال به عنوان یک ابزار حیاتی در دستهبندی و ارزیابی سرمایهگذاریها، نقش بسزایی ایفا میکند. تفاوت آن با تحلیل تکنیکال، این است که به سرمایهگذاران این امکان را میدهد که نقاط قوت و ضعف واقعی شرکتها را درک کرده و تصمیماتی مبتنی بر اطلاعات اساسی بگیرند. از این رو، تحلیل فاندامنتال به عنوان یک رویکرد جامع به سرمایهگذاران امکان میدهد تا با توجه به تغییرات در محیط اقتصادی و شرایط بازار، تصمیمگیریهای خود را بهروز رسانی کنند و به شکلی هوشمندانه در بازار عمل کنند.

در نهایت، هرچند که تحلیل فاندامنتال با ویژگیها و مزایای منحصر به فرد خود همراه است؛ اما باید توجه داشت که همواره ممکن است با چالشها و معایبی نیز مواجه شود. توازن میان مزایا و معایب این روش، تسلط بر اندیکاتورهای کلیدی و هوشمندی در مسیر تفسیر اطلاعات، اساس موفقیت در استفاده از تحلیل فاندامنتال را شکل میدهد.

ممنون که تا اینجای مقاله همراه ما بودید. چنانچه هر گونه پرسش و یا ابهامی در زمینه تحلیل فاندامنتال دارید؛ میتوانید از طریق کامنتهای این پست و یا ارتباط با بخش پشتیبانی، به پاسخ خود برسید.

سؤالات متداول

۱. سوال: تحلیل فاندامنتال چیست؟

پاسخ: تحلیل بنیادی، فرآیند بررسی عوامل اقتصادی و مالی شرکتها است. هدف این ارزیابی، دستیابی به تصمیمات سرمایهگذاری درست و ارزیابی وضعیت شرکتها است.

۲. سوال: چه تفاوتهایی بین تحلیل فاندامنتال و تحلیل تکنیکال وجود دارد؟

پاسخ: تحلیل بنیادی بر اطلاعات پایهای متمرکز است؛ درحالیکه تحلیل تکنیکال بر اساس نمودارهای قیمتی و حجم معاملات انجام میشود.

۳. سوال: چرا باید از تحلیل فاندامنتال استفاده کرد؟

پاسخ: این تحلیل به سرمایهگذاران امکان میدهد تا با توجه به وضعیت واقعی شرکتها، تصمیمات سرمایهگذاری خود را با دانش بیشتری اتخاذ کنند.

۴. سوال: تحلیل فاندامنتال کمی و کیفی چیست؟

پاسخ: این تحلیل به صورت کمی بر اساس ارقام مالی و به صورت کیفی بر اساس عوامل غیرمالی شرکتها انجام میشود.

۵. سوال: مهمترین اندیکاتورها در تحلیل فاندامنتال چی هستند؟

پاسخ: اندیکاتورهایی مانند P/E، P/B، PEG، EPS، D/E و نسبت جاری به عنوان مهمترین اندیکاتورها در تحلیل بنیادی مورد استفاده قرار میگیرند.

۶. سوال: چه مزایا و معایبی برای تحلیل فاندامنتال وجود دارد؟

پاسخ: مزایایی نظیر تصویر کامل از شرکتها و امکان تصمیمگیری با دانش بیشتر؛ و معایبی نظیر پیچیدگی و وابستگی به اطلاعات دقیق در تحلیل فاندامنتال وجود دارد.

۷. سوال: آیا تحلیل فاندامنتال برای هر نوع سرمایهگذاری مناسب است؟

پاسخ: بله؛ این تحلیل برای هر نوع سرمایهگذاری، از جمله سهام، اوراق بهادار و حتی سرمایهگذاری در پروژههای کسب و کار، مورد استفاده قرار میگیرد.

۸. سوال: چگونه باید از این تحلیل برای مدیریت ریسک استفاده کرد؟

پاسخ: با تحلیل مواردی چون سطح بدهی، نقدینگی و عوامل موثر در صنعت، سرمایهگذاران میتوانند ریسکهای مالی را بهتر ارزیابی کرده و تصمیمات خود را در خصوص مدیریت ریسک به درستی اتخاد کنند.

9. آیا تحلیل فاندامنتال همیشه جواب میدهد؟

خیر؛ تحلیل بنیادی همیشه کار نمیکند. پیشبینی واکنش بازار در هر شرایطی میتواند دشوار باشد و هیچ راهی تضمین ۱۰۰٪ برای کسب درآمد را به شما ارائه نمیدهد.

تکنیکهای مربوط به تحلیل بنیادی را میتوان در همه بازارها استفاده کرد؛ اما دانش بدست آمده از این تحلیل، تنها عامل تعیینکننده برای انجام معاملات شما نیست. اطمینان حاصل کنید که یک برنامه معاملاتی قوی برای موقع بحرانی دارید و تکنیکهای مدیریت ریسک مناسب را به خوبی تمرین کنید.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از آموزش معاملهگری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.

یک پاسخ

تشکر