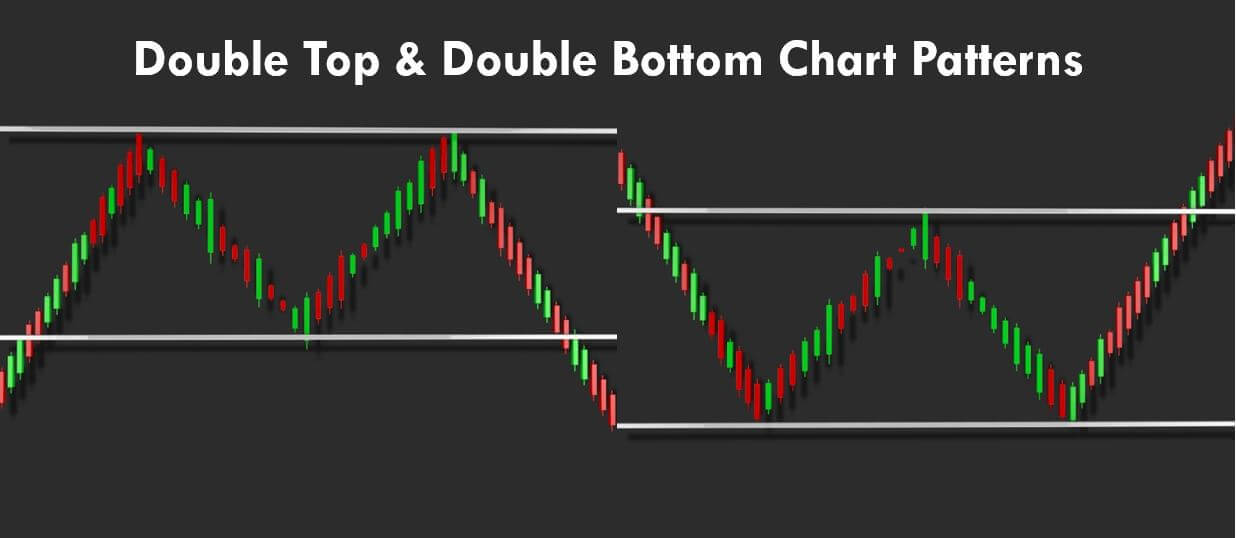

الگوی کف و سقف دوقلو از ابزارهای تحلیل تکنیکال است که برای پیشبینی حرکات آتی قیمت اوراق بهادار یا سایر سرمایهگذاریها از آن استفاده میشود. این نوع الگوی نمودار زمانی تشکیل میشود که دارایی زیربنایی در یک الگوی مشابه بهعنوان یک M برای یک الگوی سقف دوقلو یا یک W برای یک الگوی کف دوقلو حرکت میکند، که دو قله مجزا (برای سقف دوقلو) یا دو فرورفتگی متمایز (برای کف دوقلو) ایجاد میکند.

تجزیه و تحلیل این شکلهای نموداری میتواند بینشی در مورد سطوح حمایت/مقاومت بالقوه ارائه دهد و به معاملهگران کمک کند تا از الگوهای تکرارشونده به نفع خود استفاده کنند. در این مقاله، ما اصول اولیه شناسایی، تجزیه و تحلیل، تجارت و درک خطرات ناشی از استفاده از الگوی کف و سقف دوقلو را بررسی خواهیم کرد.

الگوی کف دوقلو چیست؟

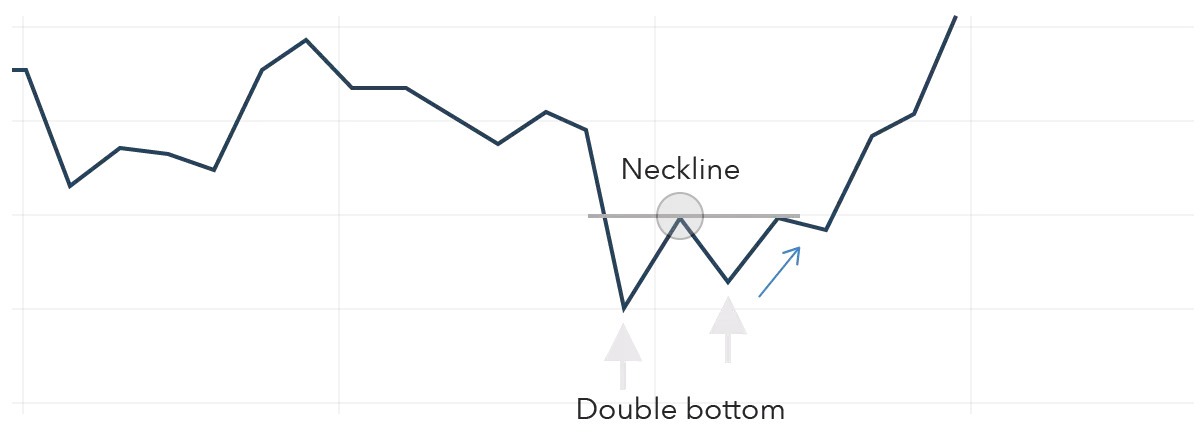

کف دوقلو یک الگوی معاملاتی معکوس صعودی است. این الگو از دو کف که در پایین سطح مقاومت قرار دارند تشکیل شده است که این خط، به عنوان خط گردن شناخته میشود. اولین کف بلافاصله پس از روند نزولی به وجود خواهد آمد، اما متوقف میشود و در یک اصلاح صعودی به سمت خط گردن حرکت میکند که اولین شکل «کف» را تشکیل میدهد.

هنگامی که روند صعودی به خط گردن رسید، باید دوباره برگشت کند و یک بار دیگر وارد روند نزولی شود – تا زمانی که مومنتوم به سمت صعودی تغییر کند – و این بار دومین کف را تشکیل میدهد. پس از تشکیل دومین کف، روند باید بهطور دائمی به حرکت صعودی معکوس شود.

این روند زمانی تایید میشود که روند صعودی از خط گردن عبور کند و به سمت بالا ادامه یابد. بسیاری از معاملهگران به دنبال ورود به پوزیشن خرید در کف دوم هستند. این رویکرد را میتوانید در تصویر زیر مشاهده کنید، جایی که با فلش قرمز نشان داده شده است.

مثال معاملاتی کف دوقلو

به عنوان مثالی از معامله کف دوقلو، از نمودار قیمت زیر استفاده میکنیم. همانطور که تصویر نشان میدهد، روند قبل از کف دوقلو، نزولی بود که نشاندهنده کاهش ارزش این بازار بوده است. در این الگو، حرکت رو به پایین در اولین کف متوقف میشود و تا خط گردن ادامه مییابد.

در این مرحله، اگر تکانه بالاتر ادامه مییافت، الگو باطل میشد. اما در عوض، از خط گردن جهش کرد و روند نزولی کلی را که قبل از اولین کف هم بود، مجددا از سر گرفت. این حرکت در نهایت متوقف شد و کف دوم شکل گرفت. حال در اینجا، روند برگشت دائمیتری را تجربه کرد و تا سطح مقاومت به عنوان خط گردن ادامه یافت.

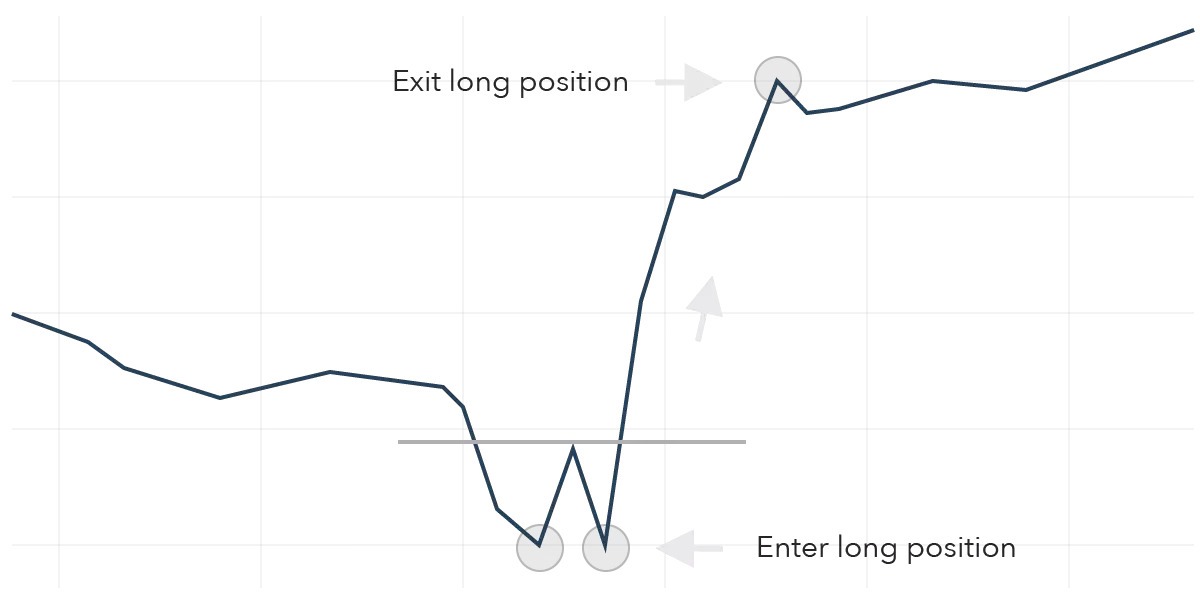

برای کسب سود در این الگو، معاملهگران سعی میکنند یک پوزیشن خرید را در کف دوم باز کنند. آنها احتمالاً در اولین نشانه از برگشت در روند غالب، از پوزیشن خرید خود خارج میشوند، جایی که در آن، احتمالا روند یک بار دیگر نزولی خواهد شد. معاملهگران میتوانند هنگام معامله با کف دوقلو، از سطوح توقف استفاده کنند تا در صورت ادامه سقوط بازار پس از کف دوم، از ضرر بیشتر محافظت کنند.

نحوه تشخیص کف دوقلو

هنگام شناسایی کف دوقلو در نمودارها، روند قبلی باید روند نزولی باشد. کف اول به عنوان الگوی حرف V تشکیل میشود. به طور مشابه، کف دوم به صورت V شکل میگیرد، هر دو کف تقریباً یکسان هستند. شکلگیری این الگو زمانی تایید میشود که قیمتها از سطح مقاومتی خط گردن عبور کرده و به حرکت صعودی خود ادامه دهند. همچنین زمانی که قیمتها مقاومت را بشکنند، حجم معاملات نیز باید افزایش یابد.

آموزش معامله با الگوی کف دوقلو

یک روش رایج برای معامله طبق یک آرایش Double Bottom این است که ابتدا خط گردن آن را مشخص کنید. در صورتی که قیمت آن را نقض کند، احتمالا معاملهگران وارد یک پوزیشن خرید میشوند. همچنین به احتمال زیاد یک استاپ لاس را در زیر دو کف الگو قرار میدهند تا اگر الگوی شکست خورد (نمودار قیمت به سمت پایینتر از کفها حرکت کرد)، میزان زیان فرد محدود خواهد شد.

به منظور تخمین حد سود، معاملهگران باید ارتفاع (فاصله بین خط گردن و کف) را اندازه گرفته و آن را از خط گردن بالاتر بیاورند و سپس عدد (هر چه که بود) را به عنوان حد سود خود قرار دهند. نمودار 4 ساعته USD/JPY در زیر، ورود ما، استاپ لاس و هدف سود را هنگام معامله با یک الگوی Double Bottom نشان میدهد.

الگوی سقف دوقلو چیست؟

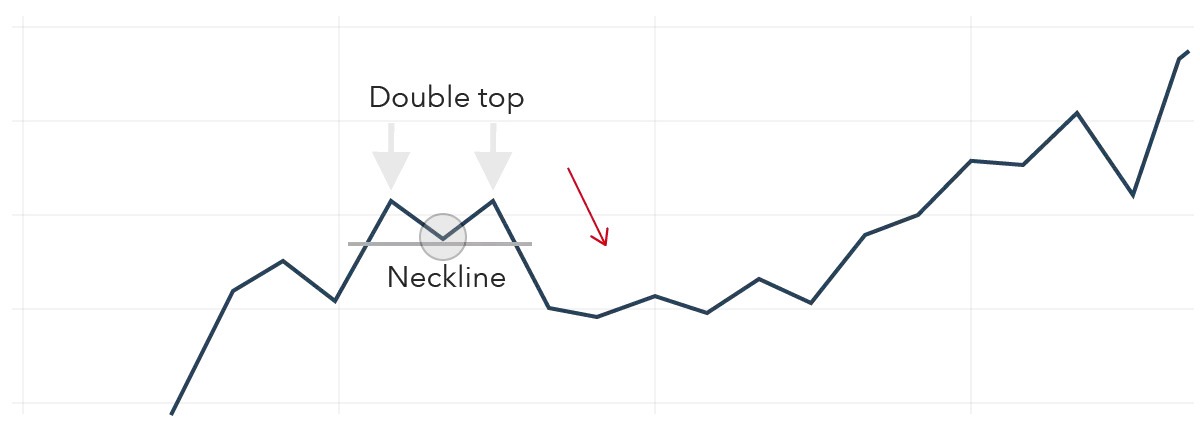

سقف دوقلو، یک الگوی معاملاتی معکوس نزولی است. این الگو، از دو قله در بالای یک سطح تکیهگاه تشکیل شده است که – مانند کف دوقلو – به خط گردن معروف است. اولین اوج بلافاصله پس از یک روند صعودی قوی خواهد آمد و تا خط گردن باز میگردد. هنگامی که به این سطح رسید، حرکت دوباره به سمت صعودی تغییر میکند تا قله دوم را تشکیل دهد.

برای تایید سقف دوقلو، روند باید نسبت به اصلاح اولیه و اولین قله، به میزان قابل توجهی تغییر کند. به طور کلی، این حرف بدان معنی است که نمودار قیمت از سطح پشتیبان عبور میکند و روند نزولی برای یک دوره زمانی متوسط یا طولانی ادامه مییابد.

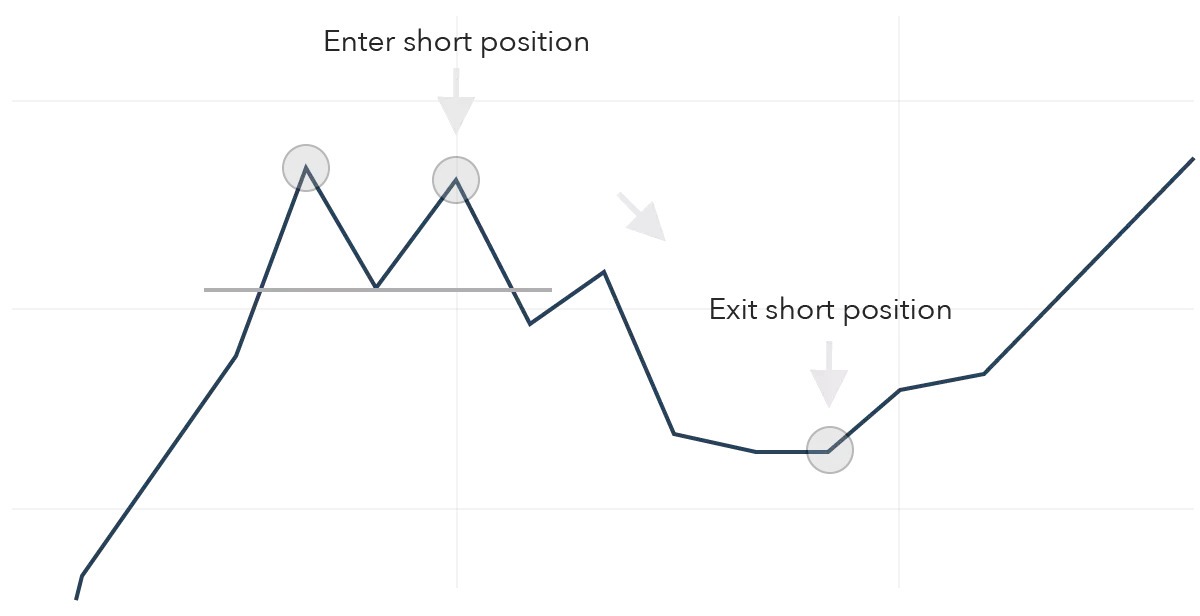

معاملهگرانی که از سقف دوقلو در فعالیتهای تحلیلی و معاملاتی خود استفاده میکنند، معمولاً سعی میکنند با پیشبینی بازگشت روند نزولی، یک پوزیشن فروش را در اوج قله دوم باز کنند. این رویکرد را میتوانید در تصویر زیر مشاهده کنید، جایی که با فلش قرمز نشان داده شده است.

مثال معاملاتی سقف دوقلو

به عنوان مثالی از معاملات سقف دوقلو، بیایید به نمودار قیمت زیر نگاه کنیم. همانطور که میبینید، روند قبل از اولین قله به طور کلی صعودی است که نشاندهنده بازاری است که ارزش آن در حال افزایش است. با این حال، حرکت رو به بالا در اولین قله متوقف میشود و تا خط گردن ادامه مییابد.

در این مرحله، اگر تکانه پایینتر ادامه مییافت، الگو باطل میشد. اما، از خط گردن برگشت و روند صعودی را از سر گرفت. این اتفاق فقط برای مدت کوتاهی ادامه یافت تا اینکه حرکت نمودار قیمت بار دیگر شتاب خود را از دست داد. این بار، اصلاح از خط گردن عبور کرد که نشاندهنده یک روند معکوس قوی در حرکت کلی نمودار قیمت این دارایی بود.

برای سود بردن در این سناریو، یک معاملهگر سعی میکند یک پوزیشن فروش را در اوج قله دوم باز کند – قبل از اینکه الگو به طور کامل تایید شود. این معاملهگر و افراد مشابه با او، احتمالاً در اولین نشانهای که نشان میدهد روند یک بار دیگر صعودی شده است، از پوزیشن فروش خود خارج میشوند. معاملهگران میتوانند از استاپها – به ویژه سطوح توقف تضمینشده – برای محافظت از خود در برابر ضرر در صورت ادامه رشد بازار پس از قله دوم، استفاده کنند.

نحوه تشخیص سقف دوقلو

هنگام شناسایی سقف دوقلوی نمودارها، روند قبلی باید یک روند صعودی باشد. سقف اول به صورت V معكوس شكل ميگيرد. به طور مشابه، سقف دوم نیز به صورت V معكوس تشكيل ميشود، هر دو قسمت بالايي يكسان يا تقريباً يكسان هستند. شکلگیری این الگو زمانی تایید میشود که قیمتها از سطح حمایتی خط گردن عبور کرده و به حرکت رو به پایین ادامه دهند. همچنین زمانی که قیمتها حمایت را بشکنند، حجم معاملات نیز باید افزایش یابد.

آموزش معامله با الگوی سقف دوقلو

یک روش رایج برای معامله طبق یک آرایش Double Top این است که ابتدا خط گردن آن را مشخص کنید. در صورتی که قیمت آن را نقض کند، معاملهگران وارد یک پوزیشن فروش میشوند. احتمالا معاملهگران یک استاپ لاس را بالای دو قله قرار دهند تا اگر الگوی شکست خورد (اگر قیمت به بالاتر از قله دوم ادامه پیدا کرد)، ضرر محدود خواهد شد.

به منظور تخمین حد سود، معاملهگران باید ارتفاع (فاصله بین خط گردن و قله) را اندازه گرفته و آن را از خط گردن پایین بیاورند و سپس عدد (هر چه که بود) را به عنوان حد سود خود قرار دهند. نمودار 4 ساعته USD/JPY در زیر، ورود ما، استاپ لاس و هدف سود را هنگام معامله با یک الگوی Double Top نشان میدهد.

الگوی کف و سقف دوقلو چه چیزی را به معاملهگران میگوید؟

یک الگوی کف و سقف دوقلو میتواند به معاملهگران در مورد تغییر روند احتمالی بگوید. با این حال، در هر دو مورد، تا زمانی که روند غالب، قله دوم یا کف دوم را پیش از معکوس شدن در جهت مخالف روند اولیه (که قبل از اولین قله یا اولین کف وجود داشت)، تشکیل دهد، برگشت روند تایید نمیشود. در واقع، ابتدا باید دو قله یا دو کف شکل بگیرد، سپس ببینیم که آیا ادامه روند در خلاف جهت روند اولیه بوده است یا نه.

همانند سایر اندیکاتورهای تکنیکال و الگوهای نمودار، الگوی کف و سقف دوقلو به هیچ وجه شاخص روند مشخصی نیستند. به همین دلیل، معاملهگران باید همیشه قبل از باز کردن پوزیشن معاملاتی جدید، از الگوی کف و سقف دوقلو در کنار دیگر الگوها و روشها برای تأیید روند استفاده کنند.

تجزیه و تحلیل سطوح پشتیبانی/مقاومت در الگوی کف و سقف دوقلو

الگوهای نموداری کف دوقلو و سقف دوقلو را میتوان برای شناسایی سطوح حمایت یا مقاومت احتمالی استفاده کرد. هنگام تجزیه و تحلیل این شکلها، مهم است که به دنبال نقاط قیمتی کلیدی باشید که هر قله و یا هر کف را تشکیل میدهند – اینها احتمالاً در آینده به مناطق پشتیبانی/مقاومت بالقوه تبدیل خواهند شد.

در شکل سقف دوقلو، بالاترین نقطه هر قله، سطح مقاومت در نظر گرفته میشود، در حالی که در شکل کف دوقلو، پایینترین نقطه هر فرورفتگی، سطح حمایت در نظر گرفته میشود. با درک این سطوح، معاملهگران میتوانند تصمیمات آگاهانهتری در مورد زمان و مکان ورود یا خروج از معاملات بگیرند.

تعیین توقف ضرر و حد سود در الگوی کف و سقف دوقلو

حداقل حد سود، فاصله عمودی از بالای M یا W تا شکستگی پس خط گردن است. معمولاً میتوان استاپلاس را بالای خط گردن قرار داد و با شکسته شدن خط، یک معامله فروش انجام داد. با الگوی معکوس، استاپها معمولاً زیر خط گردن قرار میگیرند و یک معامله خرید انجام میشود، زیرا خط به سمت بالا و با حجمهای بالا شکسته میشود.

لطفا دقت داشته باشید که این الگوی مهم، یعنی الگوی کف و سقف دوقلو، زمانی که به درستی در نمودارها شناسایی شود، بسیار موثر خواهد بود. با این حال، ممکن است در صورت تفسیر نادرست متحمل ضرر شوید. بنابراین، قبل از معامله با الگوی کف و سقف دوقلو باید مراقب و صبور بود.

مزایا و معایب الگوی کف و سقف دوقلو

شما احتمالا با یک سری دیگر از الگوها و اندیکاتورهای موجود در تحلیل تکنیکال آشنایی دارید. آیا آنها صد در صد منفی یا صد در صد مثبت و کارآمد هستند؟ بعید است. این جا هم قاعده مشابه همان موارد است، جهت این که بیشتر و بهتر با الگوی کف و سقف دوقلو آشنا شویم، اجازه دهید تا مزایا و معایب آن را یک بار با هم برشماریم.

مزایای الگوی کف و سقف دوقلو

یکی از مزایای استفاده از الگوی کف و سقف دوقلو این است که معاملهگران میتوانند آن را در تمام بازههای زمانی پیدا کنند. بنابراین این الگو میتواند توسط معاملهگران مختلف استفاده شود. معاملهگرانی که دوست ندارند پوزیشنهای طولانی مدت را حفظ کنند، به دنبال بازههای زمانی کوتاهتری مانند تایم فریمهای 15 دقیقهای یا 5 دقیقهای یا حتی تایم فریمهای یک دقیقهای هستند، در حالی که معاملهگرانی که ترجیح میدهند پوزیشنها را برای مدت طولانی حفظ کنند، به دنبال تایمهایی مثل یک ساعت یا حتی فریمهای زمانی بزرگتر هستند، مثل چارچوبهای زمانی چهار ساعته، دورههای یک روزه، یک هفتهای یا حتی یک ماهه.

مزیت دیگر این است که معاملهگران میتوانند الگوی کف و سقف دوقلو را و پایین را در انواع ارزها، کالاها و نمودارهای بازار سهام مشاهده کنند.ش

از آنجایی که بازار در طول زمان خود را تکرار میکند، الگوی کف و سقف دوقلو در طول سالها مورد آزمایش و معامله قرار گرفتهاند، بنابراین از اعتبار نسبتا مناسبی برخوردار هستند.

معایب الگوی کف و سقف دوقلو

شکست کاذب یکی از مواردی است که معمولا باعث ناراحتی معاملهگران میشود. در نمودار زیر، قیمت از خط گردن (که در اینجا همان سطح حمایتی است) عبور کرده است، آن هم پیش از اینکه دوباره به بالا برسد. اینجاست که معاملهگران باید حد ضرر خود را تعیین کنند. این شکست کاذب در الگوهای کف دوقلو نیز دیده میشود.

الگوهای سقف دوقلو و کف دوقلو دارای پیپهای یکسانی بین هدف سود و نقطه توقف ضرر هستند. بنابراین، اگر تعداد پیپهای بین دو مقصد را در نمودار بالا محاسبه کنید، همان نتیجه را خواهید گرفت و این موضوع، نشان میدهد معاملهگران ریسکی معادل با احتمال سود خود میپذیرند. بنابراین، این الگو نمیتواند برای حمایت از تاکتیکهای معاملهگرانی که به دنبال نسبت پاداش به ریسک بیشتر از 1 به 1 هستند، استفاده شود.

معاملهگران حرفهای نیز دیگران را تشویق میکنند تا نسبت پاداش به ریسک را بیشتر از 1 به 1 انتخاب کنند. با این حال، افراد باید در هنگام استفاده از این ابزار تحلیل تکنیکال خاص، همانطور که در نمودار زیر مشاهده میشود، همان نسبت ریسک به پاداش 1:1 را رعایت کنند.

اندیکاتورهای مومنتوم برای تعیین نقاط ورودی در الگوی کف و سقف دوقلو

مفیدترین اندیکاتور مومنتوم چیست؟ و چگونه میتوان آن را برای تعیین نقطه ورودی و امکان ادامه پتانسیل برای حرکت قیمت اعمال کرد؟ شاخص قدرت نسبی یکی از محبوبترین شاخصهای روند است که برای چندین دهه برای اندازهگیری قدرت بازار از آن استفاده میشود.

اندیکاتور RSI نشاندهنده افزایش یا کاهش احتمالی قیمت است. هنگامی که خط ارزش برای RSI بیش از 70 است، به این معنی است که قیمت در منطقه اشباع خرید است، که نشاندهنده پایان احتمالی روند صعودی است. از سوی دیگر، وقتی خط ارزش RSI زیر 30 است، به این معنی است که قیمت در منطقه اشباع فروش قرار دارد، به این معنی که میتواند حتی پایینتر هم برود.

بیشتر بخوانید: آموزش اندیکاتور RSI

شاخص قدرت نسبی ممکن است قبل از اینکه معکوس شود، روی خط ارزش به عدد 90 برسد. اما این داستان دو سو دارد، یعنی از طرف دیگر هم RSI میتواند قبل از اینکه معکوس شود، به عدد 10 در خط ارزش خود برسد. همانطور که قبلا گفته شد، عدد 70 نشاندهنده قدرت و تقاضای بالا برای یک دارایی یا ارز است. در مقابل، عدد زیر 30 نشاندهنده کاهش تقاضا و افزایش فروش است.

تصویر زیر نشان میدهد که چگونه شاخص قدرت نسبی (RSI) در تعیین ورود به پوزیشن فروش کمک میکند. همانطور که مشهود است، زمانی که قیمت به قلههای اول و دوم خود رسید، RSI زیر 70 بود و به دنبال آن معکوس قیمتها رخ داد. علاوه بر این، زمانی که قیمت خط گردن را شکست، RSI در خط ارزش زیر 30 بود، که از ادامه بالقوه روند نزولی حمایت کرده و نشاندهنده یک فرصت فروش بود. بنابراین میتوان گفت که RSI به تعیین ورود به پوزیشن فروش کمک میکند.

شاخص قدرت نسبی را میتوان به دو صورت مورد استفاده قرار داد که اولین مورد در این قطعه نشان داده شده است. از طرف دیگر، برخی از معاملهگران زمانی که RSI در منطقه اشباع فروش (زیر 30) است، پوزیشن خرید و زمانی که RSI در منطقه اشباع خرید (بالای 70) است، پوزیشن فروش را قرار میدهند. قبل از وارد شدن به معامله، شما باید به تجزیه و تحلیل دادههای تاریخی بپردازید تا تعیین شود کدام استراتژی موفقترین است و بیشتر برای شما کار خواهد کرد.

نکاتی برای تجارت موثر در الگوی کف و سقف دوقلو

خرید و فروش طبق این الگو میتواند یک استراتژی سودآور برای معاملهگرانی باشد که میدانند چگونه این الگوهای نمودار را به درستی شناسایی و تفسیر کنند. یکی از نکات کلیدی برای معامله موثر با Double Top and Double Bottom این است که قبل از ورود به معامله منتظر تایید الگو باشید.

این تأیید معمولاً با یک برش در بالا یا پایین خط گردن نشان داده میشود که به عنوان سطح حمایت یا مقاومت عمل میکند. معاملهگران میتوانند با اندازهگیری فاصله بین خط گردن و پایین/بالای الگو و افزودن آن به نقطه شکست، به حد سود خود پی ببرند.

دستورات توقف ضرر باید درست زیر خط گردن تنظیم شوند تا در صورت عدم تایید الگو، ضررهای احتمالی را محدود کنند. همچنین مهم است که عوامل دیگری مانند شرایط بازار، رویدادهای خبری و روندهای کلی را قبل از ورود به معامله در نظر بگیرید. با در نظر گرفتن این نکات و تمرین مدیریت ریسک صحیح، معاملهگران میتوانند شانس خود را برای معامله موفقیتآمیز الگوی Double Top and Double Bottom افزایش دهند.

درک ریسکهای مربوط به معاملات الگوی کف و سقف دوقلو

خرید و فروش طبق الگوی دوگانه کف و سقف، میتواند راهی عالی برای معاملهگران برای کسب سود باشد، اما درک ریسکهای موجود هنگام دنبال کردن این استراتژی مهم است. معامله طبق پایین/بالاهای دوتایی معادل تلاش برای خرید نزدیک به پایین یک روند نزولی و سپس فروش در بالای یک روند صعودی است. زمانی که یک معاملهگر موفق باشد، سود کامل هر دو حرکت را به دست میآورد – با این حال، بازار غیرقابل پیشبینی است و همه روندها تا زمانی که میخواهید دوام نمیآورند یا آنطور که انتظار میرود، پیش نمیروند.

بنابراین، هنگامی که معاملات را طبق این الگوها انجام میدهید، باید خود را برای موفقیت با تکنیکهای مدیریت ریسک مناسب مانند تجزیه و تحلیل سطوح توقف ضرر احتمالی و تعیین اهداف بازدهی معقول آماده کنید. با داشتن برنامهریزی قبلی، معاملهگران میتوانند با خیال راحتتر از خطرات احتمالی موجود در این الگوی معاملاتی محبوب عبور کنند.

جمعبندی

الگوی کف و سقف دوقلو، یکی از الگوهای محبوب در بازارهای مالی است که میتوان از آن در بازارهای مختلف، روی کالاها و ارزهای مختلف و نهایتا روی تایم فریمهای مختلف زمانی، استفاده کرد. این الگو، معکوس روند اولیه را به ما نشان میدهد و میتواند به شکل M یا W ظاهر شود و علاوه بر دو قله یا دو کف خود، دارای یک خط گردن نیز است. تشخیص درست و دیدن آموزش برای کار با این الگو ضروری است.

یکی از راههای قطعیت بخشیدن به تحلیل خود، استفاده از سایر الگوها و اندیکاتورها در کنار این الگو است. اندیکاتوری که ما در اینجا بررسی کردیم، RSI بود که اعداد 10 و 90 و همچنین 30 و 70، در تحلیل آن بسیار مهماند. در کنار استفاده از این الگو، توجه به نقاط قوت و ضعفی که در مقاله ذکر شد نیز بسیار مهم و حائز اهمیت است. چنانچه سوالی در رابطه با نکات مطرح شده داشتید، خوشحال میشویم تا آن را با ما از طریق بخش نظرات در میان بگذارید.

سوالات متداول

1. الگوی Double Top چیست؟

سقف دوقلو، یک الگوی معکوس نزولی است که از دو قله در بالای یک سطح تکیهگاه تشکیل شده است. معمولا معاملهگران از این الگو برای ورود به پوزیشن فروش استفاده میکنند.

2. الگوی Double Bottom چیست؟

کف دوقلو، یک الگوی معکوس صعودی است که از دو کف در پایین یک سطح تکیهگاه تشکیل شده است. معمولا معاملهگران از این الگو برای ورود به پوزیشن خرید استفاده میکنند.

3. معایب کف و سقف دوقلو چیست؟

شکست کاذب و نسبت پاداش به ریسک 1 به 1 را میتوان از معایب این الگو به شمار آورد.

4. مزایای کف و سقف دوقلو چیست؟

اعتباری که طی سالها استفاده از این الگو بدست آمده، قابلیت استفاده در تایم فریمهای مختلف و امکان استفاده در بازارها و ارزها و کالاهای مختلف را میتوان از مزایای این الگو به شمار آورد.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از آموزش معاملهگری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.