تحلیل تکنیکال دانشی است که تحلیلگران بازارهای مالی از آن برای تشخیص صحیح روند بازار و نقاط ورود و خروج استفاده میکنند. بازارهای مالی پیچیدگیهای زیادی دارند و به همین دلیل همیشه نمیتوان به راحتی و از طریق دادههای قیمتی، روند قطعی بازار را تعیین کرد. از این رو ابزارهای بسیار متنوعی توسط تحلیلگران استفاده میشود تا بتوانند با کمک آنها خطاهای معاملاتی خود را به حداقل میزان ممکن برسانند.

اگر از تحلیلگران بازارهای مالی هستید، حتماً با اندیکاتورها آشنا هستید چرا که این ابزارها جزو مهمترین ابزارهای کمکی یک تحلیلگر برای به قطعیت رسیدن در مورد روند بازار هستند. اندیکاتورها معمولاً فرمولهای قیمتی هستند که میتوانند دید بهتری در مورد روند بازار و قدرت آن در شرایطی که دادههای قیمتی چندان واضح نیستند، بدهند. این ابزارهای کاربردی سه دسته مختلف دارند که معمولاً اسیلاتورها جزو کاربردیترین آنها شناخته میشوند.

بسیاری از تحلیل گران این دو ابزار را یکسان میدانند، اما تفاوتهایی میان آنها وجود دارد که عدم توجه به آنها، میتواند منجر به تحلیل اشتباه نمودار قیمتی بشود. در این مطلب قصد داریم تا تفاوتهای موجود را بررسی کرده و در نهایت تعدادی از اندیکاتورهای کاربردی را به شما معرفی کنیم. حتماً تا انتهای مطلب همراه باشید، چرا که مطمئناً در پایان میتوانید بهتر از گذشته از این ابزارهای مهم در تحلیلهای خود استفاده کنید.

در مورد اسیلاتور بیشتر بدانید

اگر از افرادی هستید که تازه به دنیای ترید وارد شدهاید، احتمالاً این اولین بار است که نام اسیلاتور را میشنوید. اندیکاتورهای نوسانی در حقیقت یکی از انواع اندیکاتورها میباشند که میتوانند هشدارهای لازم برای تغییر روند بازار را به شما بدهند.

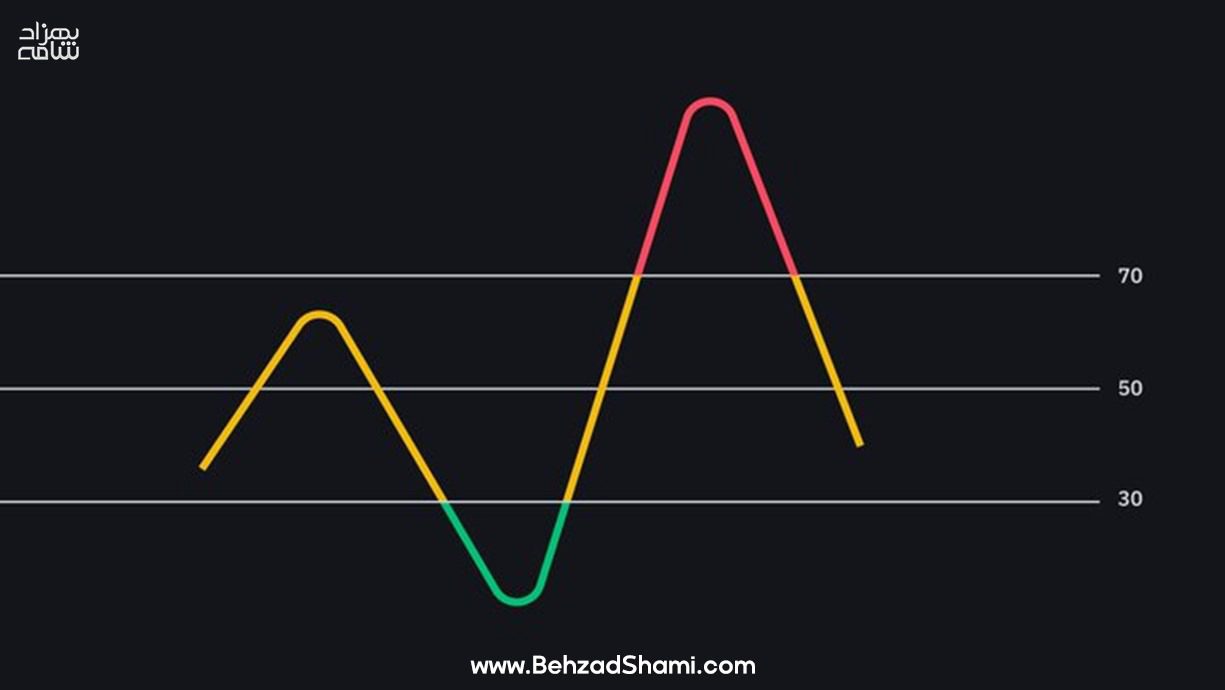

این ابزارها از یک محدوده بالایی و یک محدوده پایینی تشکیل شدهاند که نوسان نما در این محدوده نوسان میکند. به محدودههای بیشتر از خط بالایی، اشباع خرید و به محدودههای پایینتر از خط پایینی، اشباع فروش گفته میشود. در نقطه اشباع خرید و فروش انتظار تغییر روند وجود دارد چرا که هیجان خرید و یا فروش در این نقاط بالا میباشد.

معمولاً تحلیل گران خرید در نقاط اشباع فروش را کم ریسک میدانند البته این موضوع تا حد زیادی وابسته به شرایط بازار هم میباشد. بیشتر تحلیل گران حرفهای بازار از مجموعه از اندیکاتورها و اسیلاتورها را به موازات تحلیل دادههای قیمتی استفاده میکنند تا بتوانند ریسک تحلیلهای خود را به کمترین میزان ممکن برسانند.

اندیکاتور چیست؟

اندیکاتور نوعی فرمول ریاضی است که میتواند شاخصهای خاصی از نمودار قیمتی را اندازه گیری کرده و در اختیار تحلیلگران قرار بدهند. در حقیقت اندیکاتورها مجموعه بزرگتری از اسیلاتورها هستند که میتوانند روند، قدرت و پارامترهای مهم دیگری را اندازه گیری کنند. با استفاده از این ابزارها میتوانید روندهای شناسایی شده در نمودار را تأیید کنید و یا اینکه در مورد نقاط برگشتی احتمالی، اطلاعات بیشتری کسب کنید.

اندیکاتورها میتوانند انواع پیش رو (Leading) و پس رو (Lagging) داشته باشند که هر کدام کاربردهای خاصی دارند. اندیکاتورهای پیشرو، زودتر از نمودار قیمتی برگشتهای احتمالی را نشان میدهند، البته نمیتوان به صورت قطعی از آنها برای معامله استفاده کرد چرا که احتمال سیگنال اشتباه در مورد آنها وجود دارد. اما اندیکاتورهای پس رو دیرتر از نمودار قیمتی حرکت میکنند و بیشتر برای تأیید حرکتهای صورت گرفته در قیمت استفاده میشوند.

تفاوت اندیکاتور و اسیلاتور چیست؟

اندیکاتورها فرمولهایی هستند که دادههای قیمتی و حجم را بررسی میکنند و در نهایت این دادهها را به شکل نموداری ساده و قابل فهم ارائه میکنند. عمدتاً اندیکاتورها به سه دسته روند نما، حجمی و نوسان نما یا همان اسیلاتور تقسیم میشوند که هر کدام اطلاعات متفاوتی در اختیار معامله گران قرار میدهند. پس با اینکه نوسان نماها نوعی اندیکاتور هستند، اما نمیتوان این دو ابراز را یکسان دانست.

شاید سادهترین تفاوت میان این دو ابزار، نحوه نمایش آنها باشد. عمده اندیکاتورها در روی نمودار قیمتی قرار میگیرند و به این شکل اطلاعاتی در مورد روند و یا قدرت آن به شما میدهند. این در حالی است که اسیلاتورها در بخش پایین نمودار قیمتی و به شکل جداگانه نمایش داده میشوند.

در اندیکاتور خبری از محدودههای بالایی و پایینی و نقاط اشباع خرید و فروش نیست اما نوسان نماها همان طور که از نامشان پیداست، بین دو محدوده که معمولاً صفر و صد است بسته به شرایط بازار نوسان میکنند. در اطلاعاتی که این ابزارها در اختیار معامله گران قرار میدهند هم تفاوتهایی مشاهده میشود.

اندیکاتورها بیشتر در مورد قدرت روند اطلاعات میدهند و میتوانند به شما امکان پیش بینی نسبی بازار را هم بدهند. اما نوسان نماها بیشتر برای سنجش هیجان معامله گران و تا حدودی نقاط خرید و فروش استفاده میشوند. پس همان طور که مشاهده میکنید تفاوتهای زیادی میان این دو ابزار وجود دارد.

اسیلاتور چه کاربردی دارد؟

در بازارهای خنثی معمولاً نمودار قیمتی جهت مشخصی ندارد و بازار با نوسانات زیادی همراه است. در این شرایط شاید برخی از تحلیلگران منتظر بمانند تا بازار روند مشخصی به خود بگیرد. اما گاهی بازار برای ماهها در حالت رنج میماند که همین موضوع میتواند فرصتهای معاملاتی زیادی از معامله گران بگیرد. اما اسیلاتورها میتوانند به شما کمک کنند در این شرایط نقاط برگشت را زودتر از نمودار قیمتی شناسایی کنید و سودهایی خوبی از آنها بگیرید.

معمولاً تحلیل گران خرید در نقاط اشباع فروش را کم ریسک تر میدانند چرا که در این نقاط نمودار قیمتی با افت زیادی همراه بوده است و احتمال برگشت از این نقاط بیشتر است. در حالی که در نقاط اشباع خرید، معمولاً هیجان خرید بیشتر از ارزش واقعی سهام یا هر دارایی دیگر میباشد، پس معمولاً خرید با ریسک زیادی همراه است. گاهی تحلیل نمودار قیمتی و پیش بینی جهت حرکت بازار، بسیار سخت میشود و از این رو در چنین شرایطی میتوان با استفاده از ابزارهای کمکی، به دید بهتری در مورد شرایط بازار دست یافت.

به عنوان یک معامله گری که قصد دارد از فرصتهای معاملاتی بیشترین سودها را ببرد، باید در اندیکاتورهای نوسانی به تقاطع نقطه میانی و نزدیک شدن به نقاط کمینه و یا بیشینه توجه کنید تا بتوانید سیگنالهای مناسبی از آنها دریافت کنید.

اشتباهات رایج در مورد استفاده از اسیلاتور

عمده تحلیلگران مبتدی نمیتوانند به درستی از اسیلاتورها در معاملات خود استفاده کنند و به همین دلیل هم است که نتایج جالبی در معاملات خود نمیگیرند. در این بخش قصد داریم تا تصورات اشتباهی که در مورد این ابزارها وجود دارد را بررسی کنیم تا بتوانید بهتر از آنها در معاملات خود استفاده کنید.

1. استفاده برای تعیین روند اصلی بازار

استفاده از اندیکاتورهای نوسانی به عنوان یک ابزار اصلی برای پیش بینی جهت حرکت بازار، میتواند بزرگترین اشتباه اکثر تحلیلگران مبتدی باشد. تمامی اندیکاتورها به عنوان یک ابزار کمکی شناخته شدهاند که میتوانند به موازات تحلیل دادههای قیمتی، در تشخیص بهتر روند کمک کنند.

معمولاً تعداد سیگنالهای داده شده توسط اسیلاتورها خصوصاً در تایم فریمهای پایین، زیاد میباشد که البته بیشتر این سیگنالها صحیح نمیباشند، از این رو معامله با آنها بدون در نظر گرفتن شرایط و روند اصلی بازار، میتواند ضررهای زیادی را متوجه معامله گران بکند.

بهتر است ابتدا بر اساس دادههای قیمتی روند و جهت اصلی بازار را مشخص کنید و سپس با استفاده از اندیکاتورها، احتمال رخ دادن تحلیلهای خود را تقویت و یا تضعیف کنید.

2. استفاده در بازارهای روند دار

تحلیل گران حرفهای بازارهای مالی، اندیکاتورهای نوسانی را بیشتر برای زمانهایی مناسب میدانند که بازار جهت مشخصی ندارد و یا به اصطلاح رنج میباشد. معمولاً سیگنالهایی که توسط این ابزارها در نقاط شکست داده میشود، گمراه کننده بوده و با شرایط کلی بازار هماهنگ نیستند. در بازارهای پر نوسان، این ابزارها میتوانند به سرعت شرایط اشباع فروش یا خرید و تغییر روند را نشان دهند، از این رو در این شرایط استفاده از آنها میتواند بسیار سودده باشد.

3. استفاده برای پیش بینی بلند مدت بازار

عمدتاً اسیلانورها برای تحلیل کوتاه مدت بازار استفاده میشوند، پس نباید از آنها برای تعیین نحوه حرکت بلند مدت بازار استفاده کنید. این شرایط بازار است که تعیین میکند نمودار این ابزارها در چه محدودهای نوسان کند، به همین دلیل برای انجام معاملات کوتاه مدت مناسب هستند.

با تعدادی از اسیلاتورهای کاربردی آشنا شوید

اسیلاتورها ابزارهای مفیدی برای تحلیل بازار هستند و در مواقعی که نمیتوان به راحتی نحوه حرکت بازار را مشخص کرد، این ابزار میتوانند تأیید یا ردی بر تحلیلهای صورت گرفته انجام بدهند. در این بخش قصد داریم تعدادی از پر طرفدارترین اندیکاتورهای نوسانی که کمک خوبی به شما میکنند را معرفی کنیم.

1. RSI

RSI یا همان شاخص قدرت نسبی که جزو پر کاربردترین اسیلاتورهای بازار میباشد. این نوسان نما تغییرات قیمت را در طول بازه زمانی مشخصی محاسبه کرده و به شکل نموداری ساده و نوسان کننده در محدوده صفر تا صد نشان میدهد. معمولاً در این نوسان نما، دو خط ۳۰ و ۷۰ هم وجود دارد که نشان دهنده شرایط اشباع خرید یا فروش هستند. تحلیل گران معتقد هستند که همیشه قرار گرفتن قیمت در نقاط اشباع نمیتواند نشانهای برای برگشت قیمت باشد. RSI نشان دهنده قدرت روند و یا حرکت قیمتی است، پس قرار گرفتن در نقاط اشباع میتواند نشانهای از قدرت روند باشد.

بیشتر بخوانید: آموزش اندیکاتور RSI

تجربه هم نشان میدهد که بیشتر حرکات مهم و قوی بازار در این نواحی صورت گرفته است. البته کاربرد شاخص قدرت نسبی بسیار بیشتر از تعیین نقاط برگشتی بازار است. در این نوسان نما میتوان نقاط حمایت، مقاومت و حتی واگراییهای زیادی هم را مشاهده کرد که به تحلیلگران برای انجام معامله پر سود کمک میکند.

هم چنین میتوان از خطوط روند روی این اسیلاتور برای تعیین نقاط حمایت و مقاومت هم استفاده کرد که در تصویر بالا میتوانید مشاهده کنید بازار چگونه به خط کشیده شده پس از شکست به عنوان منطقه حمایتی واکنش داده است. پس ابزار کاربردی برای تحلیل و پیش بینی جهت بازار هستند. واگراییها عموماً حرکات مختلف هستند که در نمودار قیمت و اندیکاتور مشاهده میشود.

برای مثال همان طور که در تصویر زیر مشاهده میکنید، نمودار قیمتی در حال تشکیل قلههای بالاتری است در حالی که در RSI همزمان قلههای پایینتری تشکیل شده است. همین تفاوت در مورد کفهای تشکیل شده که با خطوط سبز مشخص شدهاند هم دیده میشود.

2. MACD

2. MACD

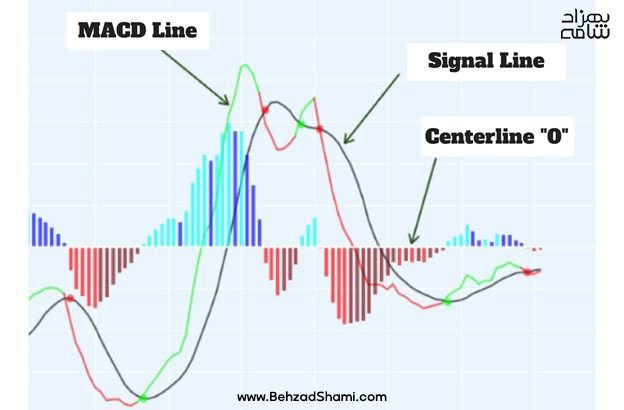

یکی دیگر از اسیلاتورهای بسیار محبوب بازارهای مالی، MACD میباشد که میتواند برای شناسایی روندهای جدید شکل گرفته در بازار استفاده بشود. در این ابزار از رابطه میان دو میانگین متحرک استفاده میشود تا بتواند نحوه حرکت نمودار قیمتی را مشخص کند. معمولاً مک دی جزو نوسان نماهای تاخیری است که بیشتر برای تأیید برگشتهای صورت گرفته بر روی نمودار قیمتی استفاده میشود و در آن از سه میانگین متحرک ۹ روزه، ۱۲ روزه و ۲۶ روزه استفاده میشود که البته میتواند دورههای آنها را بسته به استراتژی خود تغییر دهید. اما عمدتاً عددهای ذکر شده توسط تحلیلگران استفاده میشود.

بیشتر بخوانید: اندیکاتور مکدی

همان طور که در تصویر مشاهده میکنید در مکدی خطوط سیگنال، مکدی و نمودار هیستوگرام دیده میشود که اختلاف دو خط گفته شده میباشد و به صورت عمودی نشان داده میشود. مکدی اسیلاتور بسیار کاربردی برای بازار میباشد، چرا که میتواند در مورد شتاب، قدرت و جهت روندهای بازار اطلاعات مهمی بدهد.

خط مکدی نشان دهنده اختلاف میانگین متحرک ۱۲ و ۲۶ روزه است که معمولاً به رنگ آبی نشان داده میشود. هیستوگرام بخش دیگر نوسان نمای مک دی است که تفاوت میان دو خط مکدی و سیگنال را محاسبه میکند. طبیعی است که با دور شدن این خطوط، نمودار هیستوگرام بلندتر بشود و در مقابل با نزدیک آنها، نمودار هیستوگرام به سمت صفر میل پیدا کند.

معمولاً سیگنال خرید زمانی صادر میشود که خط آبی خط سیگنال را به سمت بالا قطع کند و همزمان هیستوگرام هم از سمت منفی به سمت مثبت تغییر پیدا کند. در نقطه مقابل سیگنال فروش با تقاطع خطوط مگدی و سیگنال به سمت پایین و تغییر روند میلههای هیستوگرام به سمت منفی صادر میشود.

البته این تغییرات معمولاً پس از تغییرات روند در نمودار قیمتی صورت میگیرد و میتواند نشانهای برای تأیید و قدرت روندهای شکل گرفته باشد. اما کاربرد دیگر مکدی، واگراییهای شکل گرفته در آن میباشد. گاها تغییرات خطوط نوسان نمای مکدی با تغییرات قیمت یکسان نمیباشد که همین موضوع میتواند واگرایی و نشانههای احتمالی از پایان یک روند و یا ادامه آن باشند. پس همان طور که مشاهده میکنید اطلاعات زیادی از این ابزار میتوان بدست آورد.

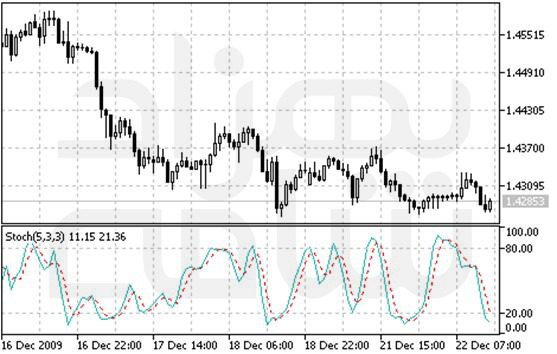

3. STOCH

استوکاستیک از اسیلاتورهایی است که بیشتر برای تصمیم در مورد ادامه روندهای شکل گرفته استفاده میشود. در این اندیکاتور معمولاً از حجم و یا دادههای قیمتی استفاده نمیشود و بیشتر سرعت و جهت حرکت روندها بررسی میشود. برای آن دسته از معامله گرانی که به شکل نوسانی و کوتاه مدت فعالیت میکنند، استوکاستیک میتواند جهت تشخیص محدودههای اشباع خرید یا فروش و نقاط برگشت احتمالی مناسب باشد.

در استوک نمودار در محدوده صفر تا صد نوسان میکند و محدوده 80 نشان دهنده نقطه اشباع خرید و محدوده 20 نشان دهنده اشباع فروش است. در طراحی استوکاستیک این تفکر وجود داشته است که سرعت تغییرات قیمت همیشه سریعتر از خود قیمت تغییر روند میدهد، پس با استفاده از این اصل میتوان سریعتر از خود قیمت تغییرات را مشاهده کرد.

در این اسیلاتور بازه زمانی 14 روزه در نظر گرفته شده است که بهینهترین شرایط برای انجام معامله است و از این رو توصیه میشود تغییرات دوره زمانی را تغییر ندهید. البته در صورت نیاز بسته به استراتژی خود میتوانید طول دوره را تغییر دهید.

همان طور که در تصویر مشاهده میشود، دو خط در استوکاستیک وجود دارد که یک خط بیانگر میانگین متحرک ساده 3 روزه و خط دیگر بیانگر ارزش واقعی این نوسان نما خواهد بود.

تقاطع این دو خط به همراه بررسی نقاط اشباع میتواند سیگنالهایی را برای خرید یا فروش صادر کنند. البته باید بدانید که تغییرات در این نوسان نما بسیار سریع اتفاق می افتد، از این رو امکان دارد سیگنالهای گمراه کننده زیادی از آن دریافت کنید. توصیه میشود حتماً تحیل دقیق شرایط بازار را انجام بدهید و سپس با استفاده از استوکاستیک، نقاط احتمالی ورود خود را تأیید کنید.

این اسیلانور میتواند به مانند دو نوسان نمای قبلی، برای تشخیص واگراییهای بازار هم استفاده بشود. واگرایی در این ابزار به عنوان یک هشدار برای تغییر روند در نظر گرفته میشود. نکتهای که در مورد استوکاستیک باید به آن توجه کنید این است که این ابزار بیشتر در مورد اندازه و سرعت حرکت قیمت حساس است.

کدام یک از انواع اسیلاتورها برای تحلیل بازار مناسبتر هستند؟

با یک جستجوی ساده میتوانید متوجه بشوید که اسیلاتورها تا چه اندازه متنوع هستند. از این رو طبیعی است انتخاب یک اندیکاتور نوسانی مناسب برای تحلیل بازار بسیار سخت بشود. اما در مورد انتخاب این ابزارهای کمکی، شرایط بازار است که نقش تعیین کنندهای پیدا میکند. عمدتاً اندیکاتورهای نوسانی بیشتر برای بازارهای کوتاه مدت و پر نوسان نتیجه بهتری میدهند.

البته این موضوع هم در مورد همه آنها صدق نمیکند. در بخش قبلی پرکاربردترین اسیلاتورهای بازار به شما معرفی شد که میتوانید از آنها استفاده کنید، اما توصیه میکنیم که در معاملات خود ترکیبی از این ابزارهای مفید را به کار بگیرید تا بتوانید به دید بهتری در مورد جنبههای مختلف بازار دست پیدا کنید.

اسیلاتور یا اندیکاتور؟

این سوالی است که احتمالاً برای بیشتر معامله گران ایجاد میشود اما باید بدانید لزومی به انتخاب یکی از آنها ندارید. هر دو ابزار میتوانند اطلاعات بسیار مفیدی در اختیار معامله گران قرار بدهند پس میتوانید از هر دو ابزار بسته به شرایط استفاده کنید و سودهای قابل توجهی به دست بیاورید. هر فردی استراتژی خاصی برای انجام معاملات خود دارد، از این رو به همه افراد نمیتوان اندیکاتور خاصی را پیشنهاد کرد.

ضمناً بررسیها نشان میدهد در مورد همه داراییها، کارایی اندیکاتورها یکسان نیست، از این رو شاید تجربه هم بتواند نقش مهمی در انتخاب اسیلاتورها داشته باشد. در این مطلب تعدادی از محبوبترین این ابزارها بررسی شد که میتوانید در معاملات خود از آنها استفاده کنید.

جمع بندی

اسیلاتور نوعی اندیکاتور نوسان نما است که میتواند برای تعیین نقاط برگشتی و قدرت روندهای شکل گرفته در بازار استفاده شود. هر چند که این ابزارها کمک زیادی به تحلیل داده قیمتی میکنند، اما نباید به تنهایی و به عنوان یک ابزار اصلی برای پیش بینی بازار استفاده شوند. زمانی میتوانید بهترین نتیجه ممکن از اندیکاتورهای نوسانی را داشته باشید که آنها را در کنار تحلیل روند قیمتی استفاده کنید.

اندیکاتورهای زیادی برای تحلیل بازار طراحی شدهاند که هر کدام شاخص خاصی از روند بازار را اندازه گیری میکنند. بهتر است ابتدا خواص هر یک از این ابزارها را فرا بگیرید و سپس با استفاده ترکیبی از آنها بهترین تصمیم ممکن را در مورد آینده بازار و انجام معامله بگیرید.

سوالات متداول

1. اسیلاتور چیست؟

اسیلاتور در واقع همان اندیکاتور نوسانی است که میتواند برای تأیید روندهای شناسایی شده در چارت قیمتی استفاده شود

2. اندیکاتورها چه اطلاعاتی در مورد داده قیمتی میدهند؟

اندیکاتورها تنوع زیادی دارند که هر کدام میتوانند جنبههای خاصی از بازار، یعنی قیمت، حجم، قدرت روندهای شکل گرفته و غیره را تشخیص بدهند.

3. اسیلاتورها در چه بازارهایی مناسب هستند؟

بررسیها نشان میدهد این ابزار بیشتر برای بازارهای خنثی و کوتاه مدت مناسب است.

4. اسیلاتورها چگونه کار میکنند؟

این ابزارها در حقیقت فرمولهایی است که برای سنجش قدرت و شتاب روندهای شکل گرفته استفاده میشوند و به صورت نموداری نوسانی نمایش داده میشوند.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از دوره رایگان آموزش معامله گری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.

2. MACD

2. MACD