همیشه، همهجا و در هر بازاری، کلمهای که برخورد با آن اجتنابناپذیر به نظر میرسد، اندیکاتور (Indicator) است. کسانی که تازه وارد بازار شدهاند، وقتی که برای اولین بار با اندیکاتور در فارکس آشنا میشوند؛ تحت تأثیر تحلیلی که ارائه میدهد قرار میگیرند. صدها اندیکاتور مختلف برای استفاده در بازارهای مالی وجود دارند و انتخاب موارد مناسب، برای تعیین استراتژی معاملاتی شما بسیار مهم است.

در مقاله اندیکاتور در فارکس به زبان ساده، ابتدا پیشدرآمدی بر اندیکاتورها ارائه میدهیم. سپس روشی را معرفی میکنیم که شاخصها برای شما بهترین کارکرد را داشته باشند. سپس دو نوع اصلی از اندیکاتورها را به شما معرفی میکنیم؛ اندیکاتور Leading (پیشرو) و اندیکاتور Lagging (پیرو). سپس نوعی دیگر از تقسیمبندی اندیکاتور در فارکس را برای شما ارائه میکنیم که درکی بهتر از اندیکاتورها ایجاد میکند. در این تقسیمبندی، اندیکتورها در چهار گروه اصلی اندیکاتور: روند، مومنتوم، نوسانی و حجم قرار گرفتهاند؛ ما نحوه عملکرد آنها و تفاوت آنها با هم را نشان میدهیم.

در پایان به توضیح شاخص ایچیموکو میپردازیم. معرفی مختصری درباره تاریخچه آن داریم و سپس، اجزای آن را توضیح میدهیم و توصیههای خود را برای داشتن معاملهای بهتر آن هم با استفاده از بهترین اندیکاتور فارکس، کامل میکنیم تا به درکی کلی از این شاخص قدیمی دست یابید.

پس از آن هم به این موضوع میپردازیم که بهترین اندیکاتور در فارکس کدام است و چگونه باید راه خود را در این بازار پیدا کنید. پس از آن، نمونهای از استراتژی معاملات روزانه را با استفاده از سه اندیکاتور تکنیکال ارائه خواهیم داد. در پایان هم لیستی از 40 شاخص نسبتاً پرکاربرد را تیتروار آوردهایم.

دقت داشته باشید که هدف این مقاله، نه معرفی تمامی اندیکاتورها است و نه توضیح و آموزش کامل یک اندیکاتور در فارکس. هدف ما این است که اولاً بدانیم اندیکاتور به چه معناست و چرا ما به آن نیاز داریم و ثانیاً معرفی اندیکاتور در فارکس به زبان ساده است؛ یعنی آنها را برای شما دستهبندی کردهایم و مهمترین اندیکاتورهای هر دسته را نام برده و در حد رفع نیاز، توضیحاتی راجعبه هر کدام ارائه کردیم. امیدواریم مطالعه این نوشتار برای شما مفید و کاربردی باشد.

پیشدرآمدی بر اندیکاتورها

اندیکاتور در فارکس، ابزاری مبتنی بر ریاضیات است که به یکی از پنج شکل زیر میتواند به تجزیه و تحلیل کمک کند: تشخیص قیمت ورود، قیمت اوج، قیمت کف، قیمت خروج و محاسبه حجم معامله. در نتیجه مجموعهای از محاسبات، اندیکاتورهای تکنیکال به صورت گرافیکی و بهعنوان الگوهای چارت رسم میشوند. گاهی اوقات روی نمودار قیمت قرار میگیرند و گاهی در یک پنجره جداگانه ترسیم میشوند.

به معنای واقعی کلمه هزاران اندیکاتور در فارکس وجود دارند و علاوه بر این، هر کسی که مهارتهای کدنویسی داشته باشد میتواند اندیکاتور خود را بنویسد؛ اما به خاطر داشته باشید که فقط بخشی از این اندیکاتورها و اطلاعات، برای شما مهم هستند. نکته دیگر اینکه اکثر اندیکاتورهای تکنیکال مدتها قبل توسعه داده شدهاند و در واقع برای بازارهای سهام یا کالاها و برای بازههای زمانی طولانیتر طراحی شدهاند.

محاسبات یک اندیکاتور در فارکس بر اساس قیمتهای گذشته بازار و گاهی اوقات نیز بر اساس حجم است. از آنجایی که معاملات ارز از نوع غیرمتمرکز هستند – به این معنی که هیچ صرافی مرکزی وجود ندارد که تمام معاملات را ثبت کند – دادههای حجمی چندان دقیق نیستند و کمتر میتوان به آنها اعتماد کرد و اکثر معاملهگران فارکس از اندیکاتورهایی استفاده میکنند که بر قیمت متکی هستند. تحلیل تکنیکال میگوید که بازار توسط انسانها هدایت میشود و ماهیت انسان در طول زمان تغییری نمیکند. در نتیجه، بهسادگی با نگاه کردن به قیمت، میتوانید الگوهای رفتاری خاصی که خود را تکرار میکنند؛ شناسایی کنید و از آنها برای انجام معاملات خود بهره ببرید.

تحلیل تکنیکال این الگوها را سازماندهی و دستهبندی میکند تا مشخص شود چه زمانی احتمال وقوع یک پدیده بیشتر است. امروزه به دنبال شکلگیری نمودارهای مختلف و متدهای متعدد، یکی از رایجترین روشهایی که معاملهگران به فرصتهای معاملاتی دست مییابند، استفاده از اندیکاتور در فارکس است.

اما یک نکته وجود دارد: تحلیل این تکنیکها، استفاده و فهم آنها، میتواند از فردی به فرد دیگر متفاوت باشد. بنابراین، اندازهگیری اینکه یک اندیکاتور چقدر اثربخش است، کاری دشوار است. به همین دلیل است که برخی افراد خود شروع به توسعه اندیکاتور کردند. اندیکاتورها دادههای خام را میگیرند و بهگونهای پس میدهند که هیچ ابهامی وجود نداشته باشد، اما تحلیل نهایی، به عهده خود شماست.

رمزگشایی از اندیکاتور در فارکس؛ چه کنیم تا برای ما اثربخش باشند؟

شاخصها از دادههای قیمت ایجاد میشوند. بنابراین آنچه شاخص به شما میگوید؛ نوعی اطلاعات سری نیست؛ بلکه همان دادههای قیمتی است که از قبل در نمودار شما موجود بود. اما در نظر داشته باشید وقتی که اندیکاتور شما مشتقشده از قیمت باشد، توانایی آن برای پیشبینی قیمتهای آتی فقط تا حدی پیش میرود که خود قیمت بتواند آینده را پیشبینی میکند.

مشکل اینجاست که مفهومی به نام قیمت، در پیشبینی آینده خیلی خوب نیست. مهم نیست از چه تکنیکهایی استفاده میکنید؛ در نهایت، آینده معامله نامعلوم است. نکته مهم این است که برای سودآور بودن یک معامله، لازم نیست آینده را دقیق بدانید. شما فقط به سیستمی نیاز دارید که موقعیتهایی را با یک نسبت ریسک به پاداش مناسب (Risk/Reward: RR) و یک برتری آماری کوچک شناسایی کند.

نکته کلیدی داشتن یک RR مناسب است؛ زیرا اگر فقط چند معامله موفق داشته باشید آنها میتوانند تا جایی سودآور باشند که از مجموع ضررهای شما بیشتر شوند. بنابراین، شما باید سیستمی بسازید که بتواند این فرصتهای معاملاتی را شناسایی کند و به اندازه کافی جامع باشد که بتواند کل سیستم معاملاتی شما را اداره کند. با توجه به این گفته؛ لازم است که:

بخشی تحت عنوان «شناسایی موقعیتها» داشته باشید. حتی میتوانید اسم آن را «استراتژی معاملاتی» هم بگذارید. در مرحله بعدی باید یک تصویر بزرگ داشته باشید. نام آن را طرح معاملاتی بگذارید که دورنمای خوبی از روش کار شما و معاملات شما ارائه میکند. این دو بخش، سیستم معاملاتی شما را تشکیل میدهند.

از آن جایی که شما از اندیکاتور در فارکس استفاده میکنید، همین اندیکاتور استراتژی معاملاتی شماست. بعد از ایجاد یک استراتژی، مطمئن شوید که آن را بر روی دادههای تاریخی بازار آزمایش کنید تا ببینید آیا اندیکاتورها همانطور که انتظار دارید عمل میکنند یا خیر. اگر بله، که عالی است. اگر نه، همیشه میتوانید به عقب برگردید و بهبودهایی در استراتژی خود ایجاد کنید. اینگونه میتوانید از اندیکاتورها بهره ببرید.

بهطور خاص، اندیکاتورها میتوانند:

- به خودکارسازی استراتژی خود کمک کنند.

- سیگنالهای معاملاتی تولید کنند.

- پوزیشنها بیش از حد خرید (Overbought) و یا بیش از حد فروش (Oversold) را نشان دهند.

- روندها را نمایان کنند.

- به اندازهگیری قدرت روندها کمک کنند.

دو نوع اصلی اندیکاتور در فارکس

این دو عبارتند از: اندیکاتورهای پیشرو (Leading Or Oscillator) در مقابل اندیکاتورهای پیرو یا تاخیری (Lagging). در اینجا قصد داریم بررسی کنیم که تفاوت این دو با هم چیست و اصلاً ما چرا این نامها را برای این دو نوع از اندیکاتور انتخاب کردهایم؟

اندیکاتورهای Leading شاخصهایی هستند که قیمت آینده را پیشبینی میکنند. اندیکاتورهای Lagging شاخصهایی هستند که روندهای موجود را بررسی و تأیید میکنند. اندیکاتورهای Leading به شناسایی نقاط عطف (بازگشت) احتمالی، آن هم پیش از وقوع بازگشت کمک میکنند.

شاخصهای Leading در یک حرکت دائمی بین دو مورد از شرایط فوق العاده هستند: یکی حالت خرید بیش از حد و دیگری حالت فروش بیش از حد. به همین دلیل است که به آنها نوسانساز یا اسیلاتور (Oscillator) نیز میگویند. حال برای درک اینکه اندیکاتور چگونه به پرایس اکشن منجر میشود؛ بیایید نگاهی به این تصویر از BabyPips بیندازیم:

اندیکاتورهای پیشرو بهگونهای ساخته شدهاند که جلوتر از قیمت حرکت میکنند و به ما پیشبینی خود از قیمت را میگویند. این پیشبینی معمولاً با تأکید بر قیمتهای اخیر و بررسی دورههای بازگشت کوتاهمدتتر انجام میشود. بهعنوان مثال، به جای استفاده از 100 کندل اخیر، اندیکاتورهای پیشرو ممکن است از 10 کندل اخیر استفاده کنند. به این ترتیب، آنها سریعتر به تغییرات قیمت جدید واکنش نشان میدهند.

متأسفانه، این روش یک نقطه ضعف جدی دارد و آن هم اینکه سیگنالهای غلط زیادی ممکن است به وجود بیایند. بهعنوان مثال، همانطور که در تصویر زیر میبینید، اندیکاتور قدرت نسبی (RSI) که شاخص محبوبی نیز هست، توصیههای دقیقی به ما نکرده است.

این یک اتفاق نامطلوب است اما به این معنی نیست که اندیکاتورهای پیشرو نمیتوانند به شما سود برسانند و در استراتژی معاملاتی شما قرار داشته باشند. توجه داشته باشید که در همان مثال بالا هم، سیگنالهای تولید شده را میتوان با ریسک به ریوارد (RR) بسیار مطلوبی معامله کرد. استراتژی خوب است که میزان سود آن تقریباً در تمامی اوقات، بالاتر از ریسکهایی باشد که میپذیرد.

به یاد داشته باشید، حتی اگر مرتباً در معاملات ضرر میکنید، باز هم میتوانید با کوچک نگه داشتن ضررها و هدفگیری برای بردهای بزرگ، درآمد کسب کنید. آنچه که گفتیم فقط یک مثال ساده از نحوه استفاده از اندیکاتورهای پیشرو است. البته، همانطور که بعداً در این راهنما خواهید دید، تکنیکهای بیشتری نیز وجود دارند. در حال حاضر، بیایید نگاهی به اندیکاتورهای پیرو بیندازیم.

اندیکاتورهای پیرو برای کمک به شما در تأیید روند ایجاد میشوند. این اندیکاتورها پس از اینکه حرکات قیمت در نمودار رخ داد، با مقداری تأخیر حرکات را نشان میدهند و تریدرها میتوانند با استفاده از این اندیکاتورها، پیرو حرکاتی که در قیمتها رخ داده است، متوجه بازگشت Trend شوند. در واقع این نوع اندیکاتور در فارکس، با نوعی میانگینگیری قیمت کار میکند، به این معنی که برای محاسبه این شاخصها، بازتاب تغییرات در بازار و محاسبه این تغییرات به زمان بیشتری نیار دارد. در نتیجه، سیگنالهای کمتری نسبت به اندیکاتورهای پیشرو ایجاد میکنند. با این حال، این سیگنالها قابل اطمینانتر هستند؛ زیرا وقتی که شاخص Lagging شکل میگیرد، تغییر روند قبلاً اتفاق افتاده است.

این موضوع را میتوان با میانگین متحرک ساده (Simple Moving Average) 50 روزه نشان داد. یکی از اساسیترین اندیکاتورهای پیرو که میتوانید از آن استفاده کنید.

توجه کنید که این شاخص ساده، چگونه از همه سیگنالهای نادرست RSI جلوگیری میکند و به شما اجازه میدهد تا زمانی که روند کاملاً در جای خود قرار گرفت وارد عمل شوید. اما خب متأسفانه اندیکاتورهای Lagging نیز معایب خود را دارند که باید به آنها نیز اشاره کنیم تا درک بهتری از هر دو نوع اندیکاتور داشته باشیم. برخی از بزرگترین حرکات معمولاً در ابتدای یک روند جدید اتفاق میافتند و اگر صرفاً به دنبال استفاده از سیگنال پیرو باشید ممکن است آن روند را از دست بدهید. مسئله بزرگتر و مهمتر اینکه انتقال از یک روند به روند دیگر همیشه آنطور که مثال بالا نشان میدهد صاف و راحت نیست.

بیشتر اوقات، خواهید دید که بازار وارد یک دامنه میشود و در این شرایط، اندیکاتورهای پیرو کاملاً کارایی خود را از دست میدهند. البته راه حل این مشکلات نسبتاً ساده است. بهترین راه برای استفاده از اندیکاتورهای پیرو، صرفاً استفاده بهعنوان یک فیلتر معاملاتی است و نه برای تولید سیگنالهای ترید.

نیاز به استفاده از اندیکاتور در فارکس

اندیکاتورها به معاملهگران ابزارهایی قدرتمند میدهند تا بهترین تصمیمگیریها را در مورد ورود به معاملات، خروج از آنها و مدیریت ریسک انجام دهند، بنابراین، شناخت انواع اندیکاتور در فارکس و روش کار آنها، به شما این امکان را میدهد که بهترین روشهای ترید را بشناسید و شانس موفقیت خود را در بازارها افزایش دهید. در ادامه مقاله دلایل نیاز شما به اندیکاتورها را بیان کردهایم:

- ارائه اطلاعات دقیقتر: اندیکاتورها با تجزیه و تحلیل دادههای بازار، اطلاعات دقیقتری ارائه میدهند و به معاملهگران کمک میکنند تا به نقاط ورود و خروج بهتری برسند.

- شناسایی الگوها: اندیکاتورها به شناسایی الگوهای مختلف در بازار کمک میکنند، از جمله ترندها، تغییرات قیمت و تشخیص اصلاح قیمت، بازگشت قیمت و… در بازار.

- ردیابی تغییرات بازار: اندیکاتورها به تشخیص تغییرات در حرکت بازار و تشخیص نقاط تحول کمک میکنند که به معاملهگران این امکان را میدهد تا بهطور سریع واکنش نشان دهند.

- کمک به تصمیمگیری: اندیکاتورها به معاملهگران کمک میکنند تا تصمیمگیریهای بهتری در مورد ورود به معاملات، تنظیم سطوح استاپ و مدیریت ریسک انجام دهند.

تجزیه و تحلیل زیاد؛ عاملی مخرب!

معاملهگران تازهکار اغلب بر این باورند که اندیکاتورهای بیشتر الزاماً بهتر است؛ اما اندیکاتورهای بیشتر در نمودار لزوماً به معنای اطلاعات بیشتر یا تصمیمات معاملاتی بهتر نیستند. بسیاری از اندیکاتورهای تکنیکال اطلاعات اضافی ارائه نمیدهند، بلکه صرفاً جایگزین یکدیگر هستند و نه مکمل هم و اطلاعاتی تکراری عرضه میکنند.

در نهایت روی چارت، هیچ مزیتی در داشتن دادههای زیاد که اطلاعاتی پیچیده و عجیب ارائه میدهند وجود ندارد. تنها نتیجه این است تلاشهای شما به شکل معکوس جواب خواهد داد؛ زیرا هنگام تصمیمگیری برای اجرای یک معامله، میان دنیایی از اطلاعات گم میشوید و در انجام معاملات خود تردید میکنید. اندیکاتور در فارکس صرفاً ابزاری برای راهنمایی است و در دستان اشتباه میتوانند نتایج نادرستی ایجاد کنند.

وظیفه شما بهعنوان یک معاملهگر حرفهای، این است که اندیکاتورهای تکنیکال را که در نمودارهای خود قرار دادهاید تفسیر کنید تا سیگنالی قابل اطمینان بدست بیاورید و تصمیم بگیرید چه زمانی وارد بازار شوید، چگونه ضررهای خود را تنظیم کنید و چه زمانی معامله را ببندید.

چهار نوع اندیکاتور در فارکس

پیش از این درباره دو مدل از اندیکاتورها صحبت کردیم. آن تقسیمبندی بر اساس بازه زمانی شاخصها و نگاه آنها به گذشته بود. مجموعه اندیکاتورها، چه Leading و چه Lagging، به چهار دسته اصلی تقسیم میشوند: اندیکاتور روند (Trend)، اندیکاتور مومنتوم (Momentum) یا شتاب روند، اندیکاتور نوسانی (Volatility) و اندیکاتور حجم (Volume).

برخی از اندیکاتورها را میتوان به بیش از یک گروه متعلق دانست و اینکه به کدام گروه تعلق دارند، مسئلهای قابل بحث است. بهعنوان مثال، برخی از تحلیلگران پیشنهاد میکنند MACD هم یک اندیکاتور روند و هم مومنتوم است و RSI را میتوان جزو هر دو دسته مومنتوم و نوسانی دانست. در بخشهای بعدی، چهار دسته از اندیکاتورها را با جزئیات بیشتری بررسی میکنیم و نمونههایی از هر کدام را ارائه میکنیم.

اندیکاتورهای روند

بسیاری از معاملهگران با تجربه به شما میگویند معامله با روند روشی است که شانس بهینه برای موفقیت را فراهم میکند. این ایده که شما با پیروی از روند (به جای مخالف با آن) سود خواهید برد، ایدهای منطقی است. اما این بدان معنا نیست که استراتژیهای ضد روند مفید نیستند. آنها هم در شرایط خاص مفید خواهند بود. با این حال، شناسایی روند و معامله در جهت آن (و نه بر خلاف آن) به نظر کاری منطقی است.

آنچه که تا کنون از معاملات دیدهایم این است که بازارها در 30 درصد مواقع دارای روند هستند، اما در 70 درصد مواقع، دارای Range هستند و الزاما از روند مشخصی پیروی نمیکنند. اگر این ادعا واقعیت داشته باشد، تنها در 30 درصد مواقعی که بازارها باز هستند میتوانید با توجه به ترند معامله کنید. بنابراین، اگر یک معاملهگر روند هستید، باید از یک Trend ایجاد شده تا زمانی که میتوان از آن بهره برد استفاده کنید.

اندیکاتور میانگین جهتدار (ADX)

اندیکاتور ADX یک اندیکاتور تکنیکال پیرو یا تاخیری فارکس است که برای نشاندادن قدرت یک روند طراحی شده است و از دو اندیکاتور جهتدار +DI و -DI مشتق میشود.

منظور از DI (حرکات جهتدار) محاسبهای است از اینکه چگونه قیمتهای اوج، پایین و بسته شدن یک روز جاری با قیمتهای اوج، پایین و بسته شدن روز قبل مرتبط هستند. سپس مجموع این ارقام بر «میانگین دامنه حقیقی (ATR)» تقسیم میشود که در ادامه این مقاله به آن خواهیم پرداخت.

در اصل، +DI به ما میگوید که بازار صعودی امروز در مقایسه با دیروز چقدر قدرت دارد، در حالی که -DI به ما اطلاع میدهد که بازار نزولی امروز در مقایسه با دیروز چقدر قوی است. ADX مقادیر +DI و -DI را میگیرد و به ما میگوید امروز کدامیک در مقایسه با دیروز قویتر است؛ صعودی یا نزولی.

این نشانگر از سه خط تشکیل شده است. خود ADX (خط سبز یکدست)، +DI (خط آبی نقطهدار) و –DI (خط قرمز نقطهدار)، که همگی در امتداد مقیاس 0 تا 100 حرکت میکنند. اگر ADX زیر 20 باشد، روند (خواه صعودی باشد یا هم اینکه نزولی باشد) ضعیف است. آستانه 40 نشاندهنده یک روند است و هر چیزی بالاتر از 50 از یک روند قوی حکایت دارد. اگر +DI بالاتر از -DI باشد، بازار صعودی بر نزولی غلبه میکند. شیب خطوط نیز ارزش دارد و نشان میدهد که سرعت تغییر چقدر زیاد است.

اندیکاتور میانگین متحرک (Moving Average)

میانگین متحرک یک ابزار تحلیل تکنیکال است که میانگین قیمت را در یک دوره زمانی معین نشان میدهد. این اندیکاتور برای هموارسازی نوسانات قیمت و در نتیجه تعیین جهت و قدرت روند استفاده میشود. بسته به روش میانگینگیری، انواع میانگین متحرک ساده (SMA)، میانگین متحرک هموار (SMMA) و میانگین متحرک نمایی (EMA) وجود دارند.

نحوه استفاده از میانگین متحرک

بهطور کلی تحلیل منحنی میانگین متحرک شامل اصول زیر است:

- جهت منحنی میانگین متحرک منعکس کننده روند غالب در یک دوره است.

- میانگینگیری دورههای کوتاهمدت ممکن است سیگنالهای نادرست بیشتری بدهد، در حالی که میانگینگیری دورههای طولانیمدت نوعی از اندیکاتور پیرو است و بیشتر میتوان به آن تکیه کرد.

- برای افزایش (کاهش) حساسیت منحنی باید دوره میانگینگیری را کاهش (افزایش) کرد.

مقایسه میانگین متحرک با حرکت قیمت

- اگر قیمت از پایین منحنی میانگین متحرک صعودی عبور کند؛ یک سیگنال خرید قوی ایجاد میشود.

- اگر قیمت از بالای منحنی میانگین متحرک نزولی عبور کند؛ یک سیگنال فروش قوی ایجاد میشود.

- اگر قیمت از پایین منحنی میانگین متحرک نزولی عبور کند؛ یک سیگنال خرید ضعیف ایجاد میشود.

- اگر قیمت از بالای منحنی میانگین متحرک صعودی عبور کند؛ یک سیگنال فروش ضعیف ایجاد میشود.

مقایسه منحنیهای میانگین متحرک دورههای مختلف

- یک منحنی دورهای کوتاهمدت صعودی که از پایین منحنی بلندمدت صعودی را قطع میکند؛ یک سیگنال خرید قوی میدهد.

- یک منحنی دورهای کوتاهمدت نزولی که از بالا منحنی بلندمدت نزولی را قطع میکند؛ یک سیگنال فروش قوی میدهد.

- یک منحنی دورهای کوتاهمدت صعودی که از پایین منحنی بلندمدت نزولی را قطع میکند؛ یک سیگنال خرید ضعیف میدهد.

- یک منحنی دورهای کوتاهمدت نزولی که از بالا منحنی بلندمدت صعودی را قطع میکند؛ یک سیگنال فروش ضعیف میدهد.

استراتژی معاملاتی میانگین متحرک

میانگین متحرک طبق ماهیت خود یک اندیکاتور پیرو است؛ بازار را پیگیری میکند و کار آن تأیید یک روند جدید یا معکوس شدن آن، آن هم پس از وقوع یک اتفاق قطعی در گذشته است. در اینجا، هدف اصلی آن ردیابی پیشرفت روند است نه پیشبینی عملکرد بازار.

اندیکاتور واگرایی و همگرایی میانگین متحرک (MACD)

اندیکاتور مکدی MACD برای نشاندادن تغییرات در قدرت، جهت، مومنتوم و مدت زمان یک روند طراحی شده است. این نشانگر رابطه بین دو میانگین متحرک نمایی (EMA)، یک EMA 12 دورهای (12 روزه) و EMA 26 دورهای (26 روزه) را با کم کردن دومی از اولی نشان میدهد.

این اندیکاتور معمولاً شامل موارد زیر است:

- خط MACD که حاصل محاسبه فوق است.

- یک EMA 9 دورهای از خط MACD که بهعنوان خط سیگنال شناخته میشود و برای تولید سیگنالهای خرید و فروش استفاده میشود.

- یک هیستوگرام که فاصله بین خط MACD و خط سیگنال را رسم میکند.

با این حال، در پلتفرمهای معاملاتی متاتریدر، MACD را به جای یک خط به صورت هیستوگرام نمایش میدهند و از میانگین متحرک ساده 9 دورهای (SMA) بهعنوان خط سیگنال استفاده میکنند.

صرف نظر از تفاوتها، اندیکاتور MACD اغلب برای شناسایی واگراییها استفاده میشود. واگرایی زمانی اتفاق میافتد که قیمت اوراق بهادار به Higher high یا Lower low برسد، که توسط هیستوگرام پشتیبانی نمیشود. یک واگرایی به تغییر جهت قیمت اشاره دارد.

شکل فرمولی اندیکاتور MACD:

MACD line = 12-period EMA – 26-period EMA

Signal line = 9-period EMA

Histogram = MACD line – Signal line

میانگین متحرک نوسانگر؛ اندیکاتور OsMa چیست؟

میانگین متحرک نوسانگر (OsMA) یک ابزار تحلیل تکنیکال است که تفاوت بین یک نوساننما (MACD) و میانگین متحرک آن (خط سیگنال) را منعکس میکند.

نحوه استفاده از نشانگر OsMa: اندیکاتور OsMa بهعنوان یک هیستوگرام نمایش داده میشود. این هیستوگرام یا بالای خط صفر است یا پایین آن. اگر MACD بالای خط سیگنال باشد، OsMa مثبت است و اگر MACD زیر خط سیگنال باشد، OsMa منفی است.

نقاط بحرانی:

- تغییر OsMA از حالت نزولی به صعودی در مناطق بحرانی ممکن است نشانهای از برگشت روند صعودی باشد.

- تغییر OsMA از حالت صعودی به نزولی در مناطق بحرانی ممکن است نشانهای از برگشت روند نزولی باشد.

عبور از خط صفر:

- یک OsMA که در حال صعود از بالای خط صفر است (مطابق با عبور MACD از زیر خط سیگنال آن است)؛ یک سیگنال خرید ایجاد میکند.

- یک OsMA که در حال نزول به زیر خط صفر است (مطابق با عبور MACD از بالای خط سیگنال آن است)؛ یک سیگنال فروش ایجاد میکند.

فرمول شاخص OsMa:

میانگین متحرک نوسانگر بهعنوان تفاوت بین نوسان ساز و خط سیگنال آن محاسبه میشود. شکل نوشتاری این فرمول:

OsMA = MACD – Signal

اندیکاتور Parabolic SAR

Parabolic SAR یک اندیکاتور پیروی روند است که توسط ولز وایلدر توسعه یافته و برای تأیید یا رد جهت روند، تعیین انتهای روند، نمایان کردن مراحل اصلاح و همچنین نشاندادن نقاط خروج احتمالی طراحی شده است. اصل اساسی شاخص را میتوان بهعنوان «توقف و بازگشت (Stop And Reverse)» توصیف کرد و این اندیکاتور، سیستم معاملاتی مبتنی بر قیمت و زمان نیز نامیده میشود.

مطابق آنچه که گفتیم، در حال حاضر از این اندیکاتور بهعنوان ابزاری برای شناسایی روند بازار و نقاط ریور سال یا بازگشت استفاده میشود. این اندیکاتور ضمن ادامه Trend در گذر زمان، قیمت (Price) را نیز تعقیب میکند و خطوط نقطهچین Parabola (سهمی) را در بالا و پایین قیمت نمایش میدهد.

توجه:

توصیه ما به شما این است که از این اندیکاتور، در بازارهایی که دارای Trend هستند استفاده کنید. زیرا زمانی که بازار روند خاصی را دنبال نمیکند، احتمال خطای این اندیکاتور بیشتر میشود و در نتیجه، سیگنالهایی که میدهد چندان معتبر نیستند.

نحوه استفاده از Parabolic SAR

هنگام استفاده از اندیکاتور Parabolic SAR باید موقعیت آن را در برابر نمودار قیمت و همچنین ضریب شتاب آن را – که همراه با روند افزایش مییابد – در نظر بگیریم. علیرغم اینکه ابزار تحلیلی محبوب است، محدودیتهایی نیز دارد و ممکن است در شرایطی که بازار دائماً در حال تغییر است سیگنالهای نادرستی بدهد.

این شاخص ممکن است این موارد را به شما نشان دهد:

تأیید روند

- اگر اندیکاتور زیر نمودار قیمت رسم شود، نشاندهنده یک روند صعودی است.

- اگر اندیکاتور در بالای نمودار قیمت رسم شود، روند نزولی را تأیید میکند.

تعیین نقاط خروجی

- اگر قیمت در طول یک روند صعودی به زیر خط Parabolic کاهش یابد، احتمالاً بستن پوزیشنهای خرید، انتخابی منطقی باشد.

- اگر قیمت در طول یک روند نزولی در سمت بالاتر از منحنی Parabolic افزایش یابد؛ احتمالاً بستن پوزیشنهای فروش، انتخابی منطقی باشد.

معناداری سیگنال با استفاده از ضریب شتاب تعیین میشود. ضریب شتاب افزایش مییابد اگر: در یک روند صعودی، قیمت بسته شدن بیشتر از مقدار قبلی و در یک روند نزولی، کمتر از مقدار قبلی باشد. اعتقاد بر این است که این اندیکاتور در فارکس زمانی قابل اعتمادتر است که نموادارهای حرکت قیمت و اندیکاتور موازی همدیگر باشند و زمانی که همگرا شوند، کمتر میتوان به آن اعتماد کرد.

محاسبه Parabolic SAR

برای محاسبه اندیکاتور Parabolic، ضریب شتاب در تفاوت بین قیمتهای پایین / بالا و دوره قبلی SAR ضرب میشود. سپس نتیجه به دست آمده در صورتی که SAR نزولی باشد، از مقدار SAR دوره قبل کم میشود و در صورت SAR صعودی باشد، به مقدار SAR دوره قبل اضافه میشود.

شکل فرمولی Parabolic SAR:

P(t) = P(t-1) + AF x (EP(t-1) – P(t-1))

در فرمول Parabolic SAR، P(t) مقدار فعلی اندیکاتور، P(t-1) بیانگر مقدار در دوره قبلی؛ AF ضریب شتاب (که معمولاً از 0.02 به 0.2 با گامهایی به اندازه 0.02) و EP (t-1) قیمت بحرانی در دوره قبلی است.

اندیکاتورهای مومنتوم

اندیکاتورهای مومنتوم که به آنها نوساننما یا اسیلاتور (Oscillator) نیز گفته میشود؛ میتوانند به شما کمک کنند تا شرایط خرید بیش از حد (Overbought) و فروش بیش از حد (Oversold) را مشخص کنید. آنها سرعت و بزرگی حرکات قیمت اوراق بهادار را نشان میدهند و همراه با اندیکاتورهای روند، میتوانند به شناسایی شروع و پایان یک روند کمک کنند.

اندیکاتور قدرت نسبی (RSI)

اندیکاتور قدرت نسبی (RSI) یک اندیکاتور مومنتوم بسیار محبوب است که نشان میدهد وقتی حرکت (مومنتوم) ممکن است تمام شده باشد، چقدر قدرت نسبی در حرکت بازار باقی مانده است. اندیکاتور RSI قیمتهای بسته شدن کندلهای فعلی و قبلی را برای روندهای صعودی و نزولی مقایسه میکند و سپس نتیجه را به یک EMA (یا در برخی موارد SMA) تبدیل میکند. بعد از آن، محاسبه میکند که چگونه EMA روند صعودی با EMA روند نزولی مرتبط است؛ در حالی که میان 1 و 100 در نوسان است. هر چه تفاوت بین امروز و دیروز بیشتر باشد، شتاب روند قویتر است.

بنابراین، اگر هر قیمت پایانی بالاتر از قبلی باشد؛ RSI به سمت بالا در حال نوسان است و از سوی دیگر، اگر هر قیمت پایانی کمتر از قبلی باشد؛ RSI به سمت پایین در حال نوسان است. هنگامی که RSI به 70 رسید، وضعیت معمولاً بهعنوان بیش از حد خرید (Overbought) در نظر گرفته میشود و ممکن است در حال نزدیک شدن به یک روند معکوس باشید.

برعکس حالت بالا، مقدار 30 نشاندهنده وضعیت فروش بیش از حد (Oversold) اوراق بهادار است. ضمناً RSI با مفهوم واگرایی غریبه نیست. اگر قیمت اوراق بهادار به Higher high خود برسد و RSI فقط یک Lower high ایجاد کند؛ یک سیگنال نزولی تولید میشود و بالعکس.

بیشتر بخوانید: آموزش اندیکاتور RSI

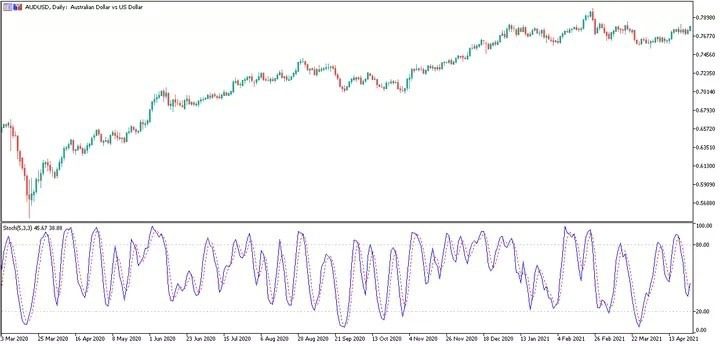

نوساننمای تصادفی (Stochastic Oscillator)

اسیلاتور استوکاستیک با اندازهگیری مومنتوم به شناسایی سیگنالهای بیش از حد خرید و فروش بیش از حد کمک میکند. در مورد Stochastic، با مقایسه یک قیمت بسته شدن خاص با طیفی از قیمتها در یک دوره زمانی، اندیکاتور شکل میگیرد.

در یک روند صعودی، قیمت باید نزدیک به اوجهای محدوده معاملاتی بسته شود و در طول یک روند نزولی، باید نزدیک به سطوح پایین باشد. مانند RSI، Stochastic بین محدودههای 0 تا 100 ترسیم میشود. بهطور معمول، قرائتهای بالای 80 به عنوان خرید بیش از حد در نظر گرفته میشوند؛ در حالی که محدوده زیر 20 بیانگر فروش بیش از حد است.

اندیکاتور نوسانی (Volatility)

این نوع اندیکاتور در فارکس، محدودهها (Ranges) را شناسایی میکند و حجم پشت حرکت را آشکار میسازد. این شاخصها به معاملهگران در مورد جهت فعلی بازار میگویند و میتوانند برای پیشبینی حرکات آتی قیمت استفاده شوند. یک تغییر ناگهانی در احساسات بازار اغلب میتواند یک سیگنال ورود ایجاد کند. درست مانند تمام اندیکاتورهای تکنیکال فارکس که قبلاً توضیح داده شدهاند؛ اندیکاتورهای نوسانی، تغییرات قیمت بازار را بررسی کرده و آنها را با مقادیر تاریخی مقایسه میکنند.

اندیکاتور میانگین دامنه حقیقی (ATR)

این شاخص که پیشتر نیز نامش را آوردیم، نوسانات بازار را با در نظر گرفتن مقادیر فعلی اوج و کف و قیمت بسته شدن قبلی اندازهگیری میکند. محاسبه دامنه حقیقی بدین شکل صورت میگیرد. البته که نیاز نیست شما خودتان این محاسبات را انجام دهید؛ اما دانستن نحوه شکلگیری یک اندیکاتور میتواند شما را به درک بهتری برساند.

- مقدار High فعلی منهای مقدار Low فعلی

- قدرمطلق اختلاف قیمت بالایِ دوره جاری و قیمت بسته شدن دوره قبلی

- قدرمطلق اختلاف قیمت پایینِ دوره جاری و قیمت بسته شدن دوره قبلی

سپس در یک دوره بهطور پیشفرض 14 روزه، ATR بهعنوان میانگین متحرک (Moving Average)، از دامنههای حقیقی نمایش داده میشود. هر چه ATR بالاتر میرود، نوسانات در بازار بیشتر میشوند و هر چه ATR پایینتر میرود، نوسانات در بازار کمتر میشوند.

ATR استفاده محدودی برای تولید سیگنالهای تجاری دارد؛ با این حال، ابزار مفیدی برای ارزیابی میزان حرکت بازار است. این اندیکاتور در فارکس به نوبه خود اطلاعاتی را برای تصمیمگیریهای کلیدی معاملاتی ارائه میدهد. مانند اندازه پوزیشن و محل قرار دادن دستورات توقف و درج محدودیتهای معاملاتی.

اندیکاتور باندهای بولینگر (Bollinger Bands)

باندهای بولینگر نام یکی دیگر از اندیکاتورهای نوسانی است که از سه باند تشکیل شدهاست: یک SMA (با مقدار پیشفرض 20) که توسط دو خط روند اضافی احاطه شده است که به این ترتیب محاسبه میشوند:

باند پایین = SMA منهای دو انحراف معیار

باند بالایی = SMA بهاضافه دو انحراف معیار

نتیجه ایجاد یک دالان پویا برای فهم جهش قیمت اوراق بهادار است. هنگامی که قیمتها نزدیک به خط انحراف بالایی هستند؛ بازار در وضعیت بیش از حد خرید و زمانی که نزدیک خط انحراف پایین قرار دارند؛ بازار در وضعیت بیش از حد فروش در قرار دارد. علاوه بر این، در یک بازار پرنوسانتر، باندهای بولینگر گسترش مییابند و در بازاری با نوسان کمتر، آنها منقبض میشوند.

اندیکاتورهای حجم (Volume)

اندیکاتورهای حجم، حجم معاملات جاری پشت حرکت قیمت را نشان میدهند. اگر معاملهگران بیشتری وارد بازار شوند، باید دلایلی وجود داشته باشند که این حجم از جمعیت با هم تصمیم به ورود به بازار گرفتهاند. این سؤال را از خود بپرسید که آیا آنها به انتشار تقویم اقتصادی یا یک رویداد خبری فوری واکنش نشان میدهند؟

اندازهگیری حجم کل بازار نقدی فارکس با نرخ و عمق مورد نیاز معاملهگران غیرممکن است. بر خلاف آن، مثلاً در مورد سهام یا کالاها، اندازهگیری حجم بازار امری ممکن است. این مفهوم به این دلیل است که معاملات اسپات فارکس در خارج از بورس و کارگزاریها (OTC) معامله میشوند؛ به این معنی که هیچ مکان تسویه واحدی برای محاسبه مجدد حجم معاملات انجام شده وجود ندارد.

حجم موجود در پلتفرم معاملاتی شما از جریان دادههای خود کارگزاری که شما استفاده میکنید مشتق شده است. این اعداد حتی به صورت Remote هم در حجم کل معاملات جهانی گزارش نمیشوند. با این وجود، معاملهگرانی وجود دارند که اندیکاتورهای حجم را در معاملات فارکس خود درگیر میکنند و حتی برخی از آنها ممکن است در انجام این کار، موفق باشند.

اندیکاتور حجم تعادلی (OBV)

اندیکاتور OBV افزایش یا کاهش حجم یک سهم معامله شده را نسبت به قیمت آن اندازه میگیرد. ایده پشت این اندیکاتور این است که حجم مقدم بر قیمت است و بنابراین میتوان از آن برای بررسی و تأیید حرکات قیمت استفاده کرد و از آن برای انجام معاملات استفاده کرد.

چنانچه مجموع حجم روزانه نسبت به روز بیشتر شده باشد؛ این اتفاق عددی مثبت را تولید میکند. به همین ترتیب، اگر حجم کل نسبت به روز قبل کاهش یافته باشد؛ مقداری منفی تولید میشود. وقتی قیمتها به شدت در یک جهت حرکت میکنند، OBV نیز باید همینطور باشد. واگرایی بین قیمت و OBV نشاندهنده ضعف در حرکت بازار است.

بررسی ویژه یک اندیکاتور مفید؛ Ichimoku Kinko Hyo

در سال 1968 این اندیکاتور (ایچیموکو) توسط یک نویسنده روزنامه توکیو به نام گویچی هوسودا (Goichi Hosoda) و تعدادی دستیار که محاسبات متعددی را انجام میدادند ساخته شد. این برنامه از چهار جزء اصلی تشکیل شده است و بینشهای کلیدی در مورد قیمت بازار فارکس (FX) را به معاملهگر ارائه میدهد.

نمودار Ichimoku Kinko Hyo معاملاتی با شانس بهتر را در بازار فارکس برای ما نمایان میکند. ایچیموکو که به دلیل کاربردهایش در معاملات فیوچرز و سهام شناخته شده است؛ نقاط داده بیشتری را نشان میدهد که در کل باعث میشود پرایس اکشن قابل اعتمادتر و بهتری داشته باشیم.

Ichimoku Kinko Hyo (IKH) شاخصی است که حرکت قیمت را میسنجد و مناطق حمایت و مقاومت آینده را تعیین میکند. این اندیکاتور عمدتاً در جفت JPY استفاده میشود. کلمه ichimoku به «یک نگاه گذرا» ترجمه میشود؛ kinko به معنای «تعادل» است و hyo به معنای «نمودار» است. با کنار هم گذاشتن همه اینها، به عبارت ichimoku kinko hyo مخفف «نگاهی به نمودار در حالت تعادل» میرسیم.

ایچیموکو را میتوان در تمام بازههای زمانی برای هر دارایی قابل معاملهای استفاده کرد (در اصل برای تجارت برنج استفاده میشده است). ایچیموکو را میتوان هم در بازارهای صعودی و هم در بازارهای نزولی استفاده کرد. پس چه زمانی نمیتوانید از ایچیموکو استفاده کنید؟

- زمانی که هیچ روند مشخصی وجود ندارد.

- زمانی که بازار متلاطم یا بدون روندی مشخص است.

- وقتی قیمت در دو طرف ابر ایچیموکو در نوسان است؛ آنگاه بازار بدون روند است.

اکنون بیایید سعی کنیم دریابیم که هر یک از خطوط برای چیست.

Kijun Sen (خط آبی): که خط استاندارد یا خط پایه نیز نامیده میشود، با میانگین Highest High و Lowest Low برای 26 دوره زمانی اخیر محاسبه میشود.

Tenkan Sen (خط قرمز): این مورد همچنین بهعنوان خط چرخش نیز شناخته میشود و از میانگین Highest High و Lowest Low برای 9 دوره زمانی اخیر بهدست میآید.

Chikou Span (خط سبز): به این مورد خط پیرو نیز میگویند. در 26 دوره زمانی قبل از قیمت فعلی ترسیم میشود.

Senkou Span (خطوط نارنجی): اولین خط Senkou با میانگینگیری Tenkan Sen و Kijun Sen محاسبه میشود و با توجه به 26 دوره قبل ترسیم میشود. خط دوم Senkou با میانگینگیری از Highest High و Lowest Low برای 52 دوره زمانی گذشته و قرار دادن آن در ۲۶ دوره زمانی آینده بدست میآید.

چگونه با استفاده از Ichimoku Kinko Hyo ترید کنیم؟

Senkou Span

بیایید ابتدا نگاهی به محدوده Senkou بیندازیم. اگر قیمت بالاتر از محدوده Senkou باشد، خط بالا بهعنوان اولین سطح حمایت عمل میکند؛ در حالی که خط پایین بهعنوان سطح حمایت دوم عمل میکند. اگر قیمت کمتر از محدوده Senkou باشد، خط پایین اولین سطح مقاومت را تشکیل میدهد در حالی که خط بالا سطح مقاومت دوم است.

Kijun Sen

در همین حال، کیجون سن بهعنوان شاخصی برای ارزیابی حرکت قیمت در آینده عمل میکند. اگر قیمت بالاتر از خط آبی باشد، میتواند به صعود خود ادامه دهد. اگر قیمت زیر خط آبی باشد ممکن است روند کاهش آن ادامهدار باشد.

Tenkan Sen

تنکان سن نشانگر روند بازار است. اگر خط قرمز در حال حرکت به سمت بالا یا پایین باشد نشاندهنده این موضوع است که بازار از یک روند مشخص پیروی میکند. اما اگر این خط به صورت افقی حرکت کند، نشان میدهد که بازار در حال نوسان است.

Chikou Span

در نهایت، اگر محدوده چیکو یا خط سبز، در جهت از پایین به بالا از قیمت عبور کند، این حرکت یک سیگنال خرید است. اگر خط سبز در جهت از بالا به پایین از قیمت عبور کند؛ آنگاه این حرکت یک سیگنال فروش است.

Ichimoku بهعنوان یک شاخص دنبال کننده روند، میتواند در هر بازار و در هر بازه زمانی مورد استفاده قرار گیرد. صرف نظر از بازار، ایچیموکو بر ترید در جهت روند و نه برخلاف روند تاکید دارد. با پیروی از روندها، ایچیموکو میتواند به شما کمک کند تا از ورود به سمت نادرست بازار جلوگیری کنید.

چه بازه زمانی برای نمودار ایچیموکو بهترین است؟

نمودار ایچیموکو ابزاری است که عمدتاً توسط معاملهگران تکنیکال استفاده میشود. از دادههای تاریخی استفاده میکند و چندین نقطه داده را در طول چارت ترسیم میکند. بهترین بازه زمانی بستگی به نوع معاملهگری دارد که از آن استفاده میکند. بهعنوان مثال، معاملهگران روزانه بهتر است از آن برای دورههای زمانی کوتاهتر و تا شش ساعت استفاده کنند؛ در حالی که کسانی که دیدگاه معاملاتی بلندمدت دارند میتوانند از آن برای معاملات روزانه یا هفتگی استفاده کنند.

معایب ایچیموکو چیست؟

نمودار ایچیموکو یک اندیکاتور تکنیکال است. مانند سایر ابزارها در تحلیل تکنیکال، بر اساس عملکرد و دادههای تاریخی عمل میکند. به این ترتیب، باید از آن با مقداری احتیاط استفاده کرد زیرا الزاماً پیشبینی مطمئنی برای نتایج آینده ارائه نمیدهد.

ایچیموکو چقدر قابل اعتماد است؟

نمودار ایچیموکو به دلیل استفاده از آن در معاملات سهام، فیوچرز و معاملات فارکس در بین تحلیلگران تکنیکال شناخته شده است. به این ترتیب، میتوان از آن در هر بازار و در هر دوره زمانی استفاده کرد. این نمودار اغلب نسبتاً قابل اعتماد در نظر گرفته میشود (از نظر عملکرد قیمت) زیرا نقاط داده ترسیم شده بیشتری را ارائه میدهد. معاملهگران بهتر میتوانند تصمیمات سرمایه گذاری خود را اتخاذ کنند.

کلام آخر درباره ایچیموکو

نشانگر نمودار ایچیموکو در ابتدا ترسناک است؛ اما سعی کردیم این اندیکاتور فارکس را به زبان ساده برای شما شرح دهیم. هر معاملهگری این شاخص را مفید خواهد یافت. این اندیکاتور یک رویکرد فیلتر شده برای یک پرایس اکشن مناسب را به معاملهگر ارائه میکند.

سؤال مهم: بهترین اندیکاتور در فارکس چیست؟

انتخاب بهترین اندیکاتور فارکس تا حدی وابسته به خود شماست. اندیکاتورهای تکنیکالی که شما انتخاب میکنید به عوامل زیادی از جمله سبک، روش و استراتژی کلی شما بستگی دارد. بنابراین، بهترین اندیکاتور در فارکس همان است که بهترین جواب را برای شما به ارمغان میآورد و گاهی ترکیبی از شاخصها، جوابی مناسب برای شماست.

اگر شما یک معاملهگر نوسانی هستید که به دنبال شناسایی شروع و پایان یک نوسان یا روند است؛ اندیکاتورهای روند و شتاب روند (مومنتوم) میتوانند ارزشمند باشند. در مقابل، اگر یک تریدر اسکالپری (Scalper) هستید (تریدری که در حجم و زمانها اندک معامله میکند) و با تایم فریم یک دقیقهای کار میکنید؛ احتمالاً هیچ کدام از مواردی که گفتیم نمیتواند کاملاً نیاز شما برطرف کنند.

معاملهگران روزانه کسانی هستند که بیشتر به اندیکاتورهای تکنیکال متکی هستند. آنها به دنبال فرصتهایی هستند تا در ساعات لازم، در پلتفرم خود حضور داشته باشند. بسیاری از معاملهگران روزانه از ترکیب اندیکاتورها و اتفاقات برای تولید سیگنالها استفاده میکنند که شامل انتشار دادهها و رویدادهای اقتصادی است.

نحوه استفاده از اندیکاتورهای تکنیکال برای معاملات روزانه

ترکیبی از اندیکاتورها برای بسیاری از استراتژیهای معاملاتی روزانه ایده آل هستند. برای ذکر یک مثال از یک فرصت معاملاتی که تریدرهای روزانه با آن مواجه میشوند؛ ما از باندهای بولینگر، RSI و MACD در بازه زمانی 1 ساعته استفاده میکنیم. فرصتهای معاملاتی چند روزه در طول سشن های مورد بحث رخ داده است. اما شاید برجستهترین آنها که با معیارهای لازم مطابقت داشت در صبح روز 23 مارس ظاهر شد.

EUR/USD به شدت کاهش یافت؛ خط سیگنال MACD به زیر صفر رسید و هیستوگرام منفی شد که نشاندهنده یک فرصت فروش و یک روند نزولی است. RSI به زیر 50 سقوط کرد اما نتوانست از سطح 30 که نشاندهنده احساسات فروش بیش از حد است عبور کند. باندهای بولینگر گسترش یافتند و ورود حجم قابل توجهی از معاملات و افزایش اعتماد به نوسانات (Volatility) پایدار را نشاندادند.

معاملهگر ما میتوانست وارد معامله شود و بهراحتی تا بعدازظهر در موقعیت خود بماند یا حتی معامله را تا سشن های روز بعد ادامه دهد. کوتاه کردن بازار در بازه زمانی 1 ساعته، پس از بسته شدن کندل 8 صبح (همانطور که با خط قرمز عمودی در نمودار بالا نشان داده شدهاست) باعث میشد معاملهگر ما با قیمت تقریباً 1/1920 وارد شود. در ساعت 4 بعدازظهر 24 مارس، قیمت در 1/1827 بود که نشاندهنده افزایش بالقوه 93 پیپ است.

فهرستی از اندیکاتورهای مختلف در فارکس:

- Moving Average (MA)

- Exponential Moving Average (EMA)

- Simple Moving Average (SMA)

- Weighted Moving Average (WMA)

- Moving Average Convergence Divergence (MACD)

- Parabolic SAR (Stop and Reverse)

- Average Directional Index (ADX)

- Ichimoku Kinko Hyo

- Bollinger Bands

- Donchian Channels

- Keltner Channels

- Envelopes

- SuperTrend

- Hull Moving Average (HMA)

- Triangular Moving Average (TMA)

- Chande Momentum Oscillator (CMO)

- Stochastic Oscillator

- Relative Strength Index (RSI)

- Commodity Channel Index (CCI)

- Williams%R

- Aroon Indicator

- Average True Range (ATR)

- On-Balance Volume (OBV)

- Volume Weighted Average Price (VWAP)

- Money Flow Index (MFI)

- Rate of Change (ROC)

- Moving Average Ribbon

- Pivot Points

- Fibonacci Retracement

- Elliott Wave Theory

- Andrews’ Pitchfork

- Gann Fan

- Renko Charts

- Heikin-Ashi

- Point and Figure Charts

- Range Bars

- Market Profile

- Tick Volume Indicator

- Time Segmented Volume (TSV)

- Elder-Ray Index

جمعبندی

امیدواریم با مطالعه این مقاله، راجعبه استفاده از اندیکاتور در فارکس مطالب جدیدی یاد گرفته باشید. اگرچه ممکن است وسوسهانگیز باشد که نمودار خود را با اندیکاتورهای مختلف پر کنید، اما به خاطر داشته باشید که هر چه استراتژی شما سادهتر باشد بهتر است. یک روش ساده شما را بر روی آنچه که بازار واقعاً انجام میدهد متمرکز میکند، به جای اینکه شما را مشغول تلاش برای رمزگشایی دنیایی شلوغ که متشکل از اندیکاتورهای مختلف است کند.

علاوه بر این، میتوانید احساسات خود را بهتر مدیریت کنید و روی نظم و انضباط خود تمرکز کنید. این بدان معنا نیست که نمیتوانید از چندین اندیکاتور در استراتژی خود استفاده کنید. با این حال، باید در نظر داشته باشید که کلید تجارت سودآور در کنترل احساسات و معامله با یک مزیت جزئی نهفته است. الزامی ندارد که روش کار شما پیچیده باشد.

اگر بخواهیم بهطور خلاصه مروری بر مقاله مفصل خود «اندیکاتور در فارکس به زبان ساده» داشته باشیم؛ باید بگوییم اندیکاتورها حاصل مجموعهای از محاسبات ریاضی هستند و ما را در جهت معاملاتی بهتر هدایت میکنند. اندیکاتور در فارکس مفهومی جامع است و تعداد شاخصها، بسیار است. اما به یاد داشته باشید که شما باید تنها از تعداد محدود و مفیدی از آنها در معاملات خود استفاده کنید.

اندیکاتورها قبل از بازار فارکس نیز وجود داشتند، اما کارکرد آنها چندان متفاوت نبوده و بنابراین، رویکرد ما نسبت به آنها نیز چندان متفاوت نخواهد بود. هدف این است که نسبت ریسک به پاداش (RR) را در محدودهای قابلقبول نگه داریم و با کسب بردهای بزرگ و کوچک نگهداشتن ضررها، در مجموع سیستم معاملاتی موفقی را شکل دهیم.

هر اندیکاتور در فارکس، کاربرد مختص به خود را دارد. انواع Leading (پیشرو) و Lagging (پیرو) را داریم که هر کدام مزایا و معایب خاص خود را دارند که در مقاله بهطور کامل بیان کردیم. مجموعه این دو نوع شاخص، به چهار دسته مختلف تقسیم میشود:

اندیکاتورهای دنبالکننده روند (شامل: ADX، Moving Average، MACD، OsMa و Parabolic SAR)، اندیکاتورهای شتاب روند یا مومنتوم (شامل: RSI، Stochastic Oscillato)، اندیکاتورهای نوسانی (شامل: ATR، Bollinger Bands) و اندیکاتورهای حجم (شامل اندیکاتور حجم تعادلی یا OBV). در نظر داشته باشید که یک اندیکاتور در فارکس، میتواند به بیش از یک دسته تعلق داشته باشد.

در پایان بهطور اختصاصی راجعبه ایچیموکو صحبت کردیم. این اندیکاتور در فارکس طرفداران خود را دارد؛ اما جالب است بدانید که ابتدا برای سایر بازارها بهکار برده میشده است و سپس وارد فارکس شد. از ایچیموکو میتوان در هر بازار و تایم فریمی که نیاز است استفاده کرد. اما توصیه ما به شما این است که در بازارهایی که از روند مشخصی پیروی نمیکنند، این اندیکاتور را بهکار نبرید.

شاخص ایچیموکو شامل چهار مؤلفه Kijun Sen، Tenkan Sen، Chikou Span و Senkou Span است که هر یک از اینها، محاسبات و استفاده خاص خود را دارد و در مقاله به شکلی مناسب راجعبه تمامی آنها صحبت کردیم. به یاد داشته باشید که ایچیموکو غالباً بر ترید مطابق Trend و نه برخلاف آن تاکید دارد.

آنچه مطالعه کردید، شرحی جامع از معنای اندیکاتور در فارکس بود. بدیهی است که توضیح همه شاخصها و یا حتی توضیح کامل تکبهتک اندیکاتورهایی که معرفی کردیم؛ کاری دشوار و زمانبر است و اساساً هدف مقاله از ابتدا، این نبوده است. امیدواریم به تمامی سوالاتی که شما راجعبه این مطلب داشتید پاسخ داده باشیم.

شما از چه اندیکاتوری بیشتر استفاده میکنید؟ به نظر شما کدام نوع از اندیکاتور در فارکس مهمتر و مفیدتر است؟ چنانچه میخواهید هر یک از اندیکاتورهای ذکر شده بیشتر توضیح داده شوند، لطفاً در قسمت نظرات بنویسید تا در فرصتی مناسب و با مطلبی مناسب، درخواست شما را به شکلی شایسته، پاسخ دهیم.

سؤالات متداول

1. اندیکاتور در فارکس به چه معناست؟

اندیکاتورهای فارکس ابزارهایی هستند که در معاملات فارکس برای تحلیل و تفسیر دادههای بازار استفاده میشوند. این شاخصها محاسبات ریاضی مبتنی بر قیمت تاریخی، حجم یا دادههای باز مرتبط با بهره هستند که به معاملهگران بینشی از روندهای بالقوه بازار، حرکت، نوسانات و سایر اطلاعات مرتبط ارائه میدهند. معاملهگران از این شاخصها برای تصمیمگیری آگاهانه در مورد زمان ورود یا خروج از معاملات، مدیریت ریسک و شناسایی فرصتهای معاملاتی بالقوه استفاده میکنند.

2. یک اندیکاتور در فارکس چگونه کار میکند؟

اندیکاتورهای فارکس از فرمولهای ریاضی مختلفی برای تبدیل دادههای خام بازار به نمایشهای بصری مانند نمودارهای خطی، هیستوگرامها یا نوسانگرها استفاده میکنند. این اندیکاتورها را میتوان به انواع مختلفی دستهبندی کرد. معاملهگران از اندیکاتورها در نمودارهای قیمت استفاده میکنند تا به دنبال الگوها، واگراییها، نقاط متقاطع و سایر سیگنالهایی باشند که ممکن است نشاندهنده تغییرات بالقوه در بازار باشد و به آنها در تصمیمگیری آگاهانهتر برای انجام معاملات کمک کند.

3. آیا اندیکاتورهای فارکس بدون خطا هستند؟

در حالی که اندیکاتورهای فارکس میتوانند بینشهای ارزشمندی را ارائه دهند، اما بیخطر نیستند و باید در کنار سایر اشکال تحلیل و مدیریت ریسک استفاده شوند. شرایط بازار میتواند به سرعت تغییر کنند و تنها تکیه بر اندیکاتورها ممکن است منجر به سیگنالهای نادرست یا از دست رفتن فرصتها شود.

تجارت موفق شامل درک محدودیتهای هر اندیکاتور، در نظر گرفتن زمینه بازار و استفاده از ابزارهای اضافی مانند تحلیل فاندامنتال و مشاهده عملکرد قیمت است. معاملهگران باید چندین اندیکاتور و رویکرد را ترکیب کنند تا به یک استراتژی معاملاتی جامع برسند که متناسب با تحمل ریسک و سبک معاملاتی آنها باشد.

4. چند نوع اندیکاتور در فارکس وجود دارد؟

جواب به این سؤال بستگی به این دارد که شما بخواهید چگونه اندیکاتورها را دستهبندی کنید. اما ما از این روش پیروی میکنیم: ابتدا شاخصها را به دو دسته کلی تقسیم کردیم. اندیکاتورهای Leading یا پیشرو و اندیکاتورهای Landing یا پیرو. این دستهبندی بر اساس بازه زمانی است که شاخص برای محاسبات خود در نظر میگیرد. حال کل این شاخصها (شامل پیشرو و پیرو) را میتوان در چهار دسته کلی طبقهبندی کرد: اندیکاتورهای دنبالکننده روند، شتاب روند یا مومنتوم، نوسانی و اندیکاتورهای حجم.

5. چه عواملی در انتخاب اندیکاتورها باید در نظر گرفته شوند؟

تطابق با استراتژی تجاری، مدت زمان معامله، هماهنگی بازار و ترکیب با سایر اندیکاتورها از جمله عوامل مهمی هستند که در انتخاب اندیکاتورها باید در نظر گرفته شوند. در نظر داشته باشید الزاماً شاخصی که تریدر دیگر از آن استفاده میکند، برای شما مفید نیست.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از دوره رایگان آموزش معامله گری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند.

برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.