هیچ فرقی ندارد که در بازارهای معاملاتی چه چیزی معامله میکنید؛ در هر صورت برای معامله جفت ارز، سهام، ارزهای دیجیتال و … باید اوردربوک داشته باشید. آیا میدانید اوردر بوک چیست؟ اگر با بازارهای بزرگ معاملاتی مانند فارکس آشنایی دارید، احتمالاً با دفترچه سفارش یا اوردر بوک آشنا هستید. برای آشنایی هرچه بهتر شما با این ابزار و کاربردهای آن، توصیه میکنیم این مقاله را تا پایان دنبال کنید. اوردر بوک چیست؟

اوردربوک، یک فهرست الکترونیکی است که جزئیات سفارشات خرید و فروش یک سهم خاص یا هر ابزار مالی را نشان میدهد. این فهرست بر اساس سطح قیمت، سازماندهی شده است. اوردر بوکها تقریباً توسط هر صرافی برای داراییهای مختلف مانند سهام، اوراق قرضه، ارزها و حتی ارزهای دیجیتال استفاده میشوند. این لیستها با ارائه اطلاعات در مورد قیمت، امکان دسترسی، عمق معامله و غیره به بهبود شفافیت بازار کمک میکنند.

اجزای اوردر بوک یا دفتر سفارش

اجزا اصلی اوردر بوک

اندیکاتور دفترچه سفارش ابزار پیچیده ای است و شامل اجزای مختلفی است که معاملهگران با آن آشنا هستند و هنگام معامله در نظر میگیرند. با مطالعه این بخش متوجه خواهید شد که دفترچه سفارش چه اجزایی دارد. در ادامه، اجزای اصلی یک اوردر بوک را به شما معرفی میکنیم:

1. سفارشات خرید

سفارشهای خرید که به آنها bid نیز گفته میشود، حداکثر قیمتی که خریداران حاضرند برای یک سهم یا جفت ارز بپردازند را نشان میدهند. این سفارشها به ترتیب نزولی مرتب میشوند و بالاترین پیشنهاد (قیمتی که کسی مایل است بیشترین سهم را در آن بخرد) در راس لیست قرار دارد.

انباشته شدن سفارشات خرید در یک نقطه قیمتی خاص، یک سطح حمایتی را نشان میدهد؛ سطح قیمتی که در آن قیمت سهم یا ارز به دلیل افزایش تقاضا یا بهره از سقوط باز میماند.

2. سفارشات فروش

سفارشهای فروش که به آنها ask یا offer نیز گفته میشود، نشاندهنده حداقل قیمتی هستند که فروشندگان مایل به فروش سهم یا ارز هستند. این موارد به ترتیب صعودی فهرست شدهاند و حداقل قیمت برای فروش (قیمتی که فرد میخواهد بیشترین ارز را با قیمتی پایین بفروشد) در ابتدای لیست قرار میگیرد.

هنگامی که تعداد زیادی سفارش فروش در یک نقطه قیمتی خاص انباشته میشود، سطح مقاومت را نشان میدهد؛ نقطه قیمتی که در آن افزایش قیمت ارز به دلیل افزایش عرضه متوقف میشود.

3. تاریخچه سفارشها

تاریخچه سفارش به دادههای تاریخی مربوط به معاملات انجام شده اطلاق میشود. این دادهها شامل زمان انجام معامله، قیمتی که معامله در آن انجام شده و تعداد سهم معامله شده است. تاریخچه سفارش در اوردر بوک، بینشهایی را در مورد الگوهای معاملاتی به معاملهگران ارائه میدهد و از ان برای تجزیه و تحلیل و پیشبینی روندهای آینده بازار استفاده کرد.

هدف از ساخت اوردر بوک

همانند هر نوع ابزار دیگری در بازارهای معاملاتی، یک اوردربوک نیز با اهداف خاصی ساخته و در اختیار معاملهگران قرار گرفته است. در زیر، به دلایل و اهداف ساخت اوردربوک اشاره میکنیم:

1. ارائه اطلاعات و بینش در مورد احساسات معاملهگران در بازار

یک اوردر بوک میتواند بینشهای ارزشمندی را در مورد رفتار و احساس معاملهگران در بازار ارائه دهد. به عنوان مثال، اگر دفتر سفارش در یک زمان خاص، سفارشهای خرید بیشتری را نسبت به سفارشهای فروش نشان دهد، میتواند نشان دهنده گرایش معاملهگران به خرید باشد و در نتیجه قیمت ممکن است افزایش یابد. برعکس، تعداد سفارشهای فروش بیشتر نسبت به سفارشهای خرید میتواند نشانهای از تمایل معاملهگران به پایین آوردن قیمت و روند نزولی باشد.

علاوه بر این، با تجزیه و تحلیل حجم سفارش در سطوح مختلف قیمت، معاملهگران میتوانند سطوح حمایت و مقاومت مهم را شناسایی کنند. سطح مقاومت و حمایت، سطوح قیمتی هستند که روند قیمت سهم یا جفت ارز احتمالاً برعکس میشود و به معاملهگران کمک میکند تا معاملات خود را به شکل بهتری زمانبندی کنند.

2. تشخیص دستکاری بازار

اوردربوکها به شناسایی دستکاریهای احتمالی بازار کمک میکنند. به عنوان مثال، یک معاملهگر ممکن است یک سفارش بزرگ برای ایجاد توهم تقاضا یا عرضه بالا، با هدف تأثیرگذاری بر سایر معاملهگران انجام دهد.

این تاکتیک که به آن تقلب و فریب معاملهگر گفته میشود را میتوان با مشاهده دفترچه سفارش و پیدا کردن سفارشهای بزرگی که مرتباً ثبت میشوند و سپس لغو میشوند، شناسایی کرد. با افزایش شفافیت بازار، دفترچه سفارش به عنوان ابزاری حیاتی برای معاملهگران و پلتفرمهای معاملاتی برای حفظ بازارهای شفاف عمل میکند. آنها میتوانند از دادههای اوردر بوک برای نظارت بر فعالیتهای معاملاتی، شناسایی الگوهای معاملاتی نامنظم و انجام اقدامات لازم برای محافظت از یکپارچگی بازار استفاده کنند.

3. استفاده از دفتر سفارش در استراتژیهای معاملاتی

یکی از کاربردیترین ویژگیهای دفتر سفارش در استراتژیهای معاملاتی، شناسایی سطوح حمایت و مقاومت است. این سطوح نشاندهنده نقاط قیمتی هستند که در آن روند قیمت سهم یا جفت ارزها به دلیل تمرکز سفارشات خرید (سطوح حمایت) یا سفارشات فروش (سطوح مقاومت) به توقف یا معکوس شدن تمایل دارد.

وقتی دفتر سفارش، تعداد زیادی سفارش خرید را در یک سطح قیمت مشخص نشان میدهد، به این معنی است که بسیاری از معاملهگران مایل به خرید سهم، ارز دیجیتال یا جفت ارز در آن سطح قیمت هستند. در نتیجه، افزایش تقاضا میتواند از کاهش بیشتر قیمت آن سهم یا ارز جلوگیری نموده و سطح حمایتی را ایجاد کند.

از سوی دیگر، تعداد زیادی سفارش فروش در یک قیمت خاص میتواند نشان دهنده سطح مقاومت باشد. در اینجا، عرضه سهم یا جفت ارز از تقاضا بیشتر است و از افزایش بیشتر قیمت، جلوگیری میکند. شناسایی این سطوح به معامله گران کمک کند تا زمان ورود و خروج خود را به طور موثرتری زمانبندی کنند، مدیریت ریسک خود را بهبود بخشند و استراتژیهای معاملاتی دقیقتری را تدوین کنند.

4. استفاده از اوردر بوک در معاملات مومنتومی

یکی دیگر از استراتژیهایی که به شدت به اوردر بوک متکی است، معاملات مومنتومی است. معاملهگران مومنتوم به دنبال سرمایهگذاری بر روی سهم، جفت ارز یا ارز دیجیتالی هستند که به شکل چشمگیری و در یک حجم بالا در یک جهت حرکت میکنند. با بررسی دفترچه سفارش، معاملهگران میتوانند با مشاهده تعداد و اندازه سفارشها در سطوح مختلف قیمت، قدرت حرکت قیمت را بسنجند.

اگر قیمت سهم یا جفت ارز در حال افزایش باشد و اوردر بوک، تقاضای قوی (سفارشهای خرید بزرگ) را در سطوح قیمتی بالاتر نشان دهد، یک معاملهگر مومنتومی ممکن است تصمیم بگیرد که در موقعیت خرید قرار بگیرد و پیشبینی کند که قیمت به حرکت صعودی خود ادامه میدهد. برعکس، اگر قیمت سهم یا جفت ارز در حال کاهش باشد و اوردربوک، عرضه قوی (سفارشهای فروش بزرگ) را با قیمتهای پایینتر نشان دهد، معاملهگر ممکن است با پیشبینی کاهش بیشتر، فروش کوتاهمدت آن را در نظر بگیرد.

ویژگی های اوردر بوک

اوردربوک ویژگیهای کاربردی و مفیدی دارد که به معاملهگران بازار در شناسایی روند بازار و همچنین زمان مناسب برای انجام معامله کمک میکند. در زیر، به مهمترین ویژگیهای یک اوردربوک اشاره میکنیم:

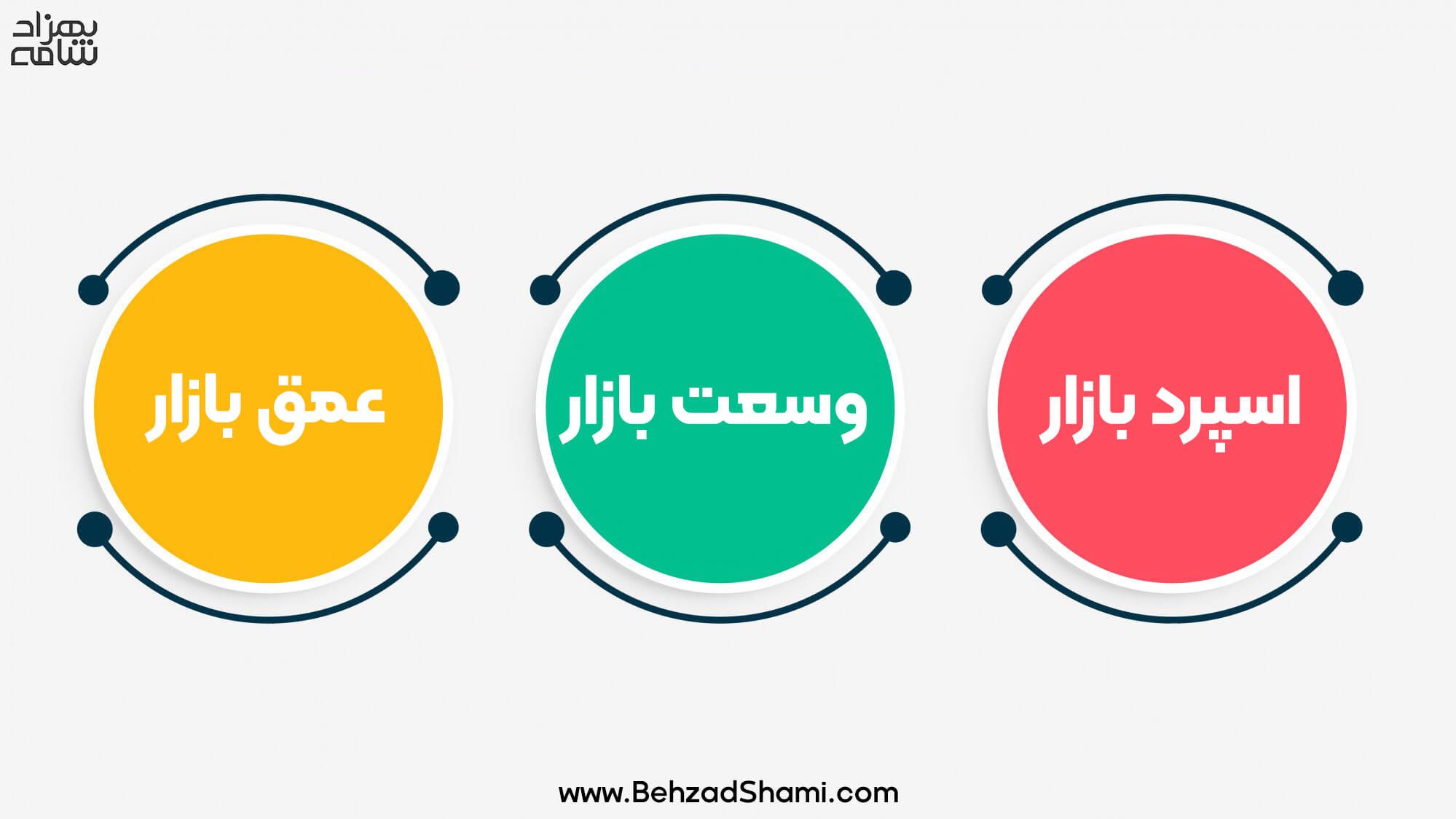

1. اسپرد بازار

اسپرد بازار، که به عنوان اسپرد عرضه و تقاضا نیز شناخته میشود، تفاوت بین بالاترین قیمتی است که خریدار مایل است برای یک دارایی بپردازد (قیمت bid) و کمترین قیمتی که فروشنده مایل به فروش (قیمت ask) است.

اسپرد بازار، بازتابی از عرضه و تقاضای یک دارایی در بازار است و هزینه معامله خرید یا فروش دارایی را نشان میدهد. به طور کلی، اسپرد کم نشاندهنده بازار نقدشونده و سطح فعالیت معاملاتی بالا و هزینه معامله کم است، در حالی که اسپرد گستردهتر نشاندهنده بازاری با قدرت نقدشوندگی و فعالیت معاملاتی کمتر و هزینه معاملاتی بالاتر است.

2. وسعت بازار

وسعت بازار، معیاری از سلامت کلی یا جهت یک بازار، بخش یا شاخص است. این ابزار به تعداد سهام خاصی اشاره دارد که در حرکت یا روند یک بازار شرکت میکنند و میتواند بینشی از قدرت یا ضعیف بودن بازار سهم را ارائه دهد.

ویژگی وسعت بازار در اوردر بوک، معمولاً با مقایسه تعداد سهام در حال صعود (سهامی که قیمت آنها افزایش یافته است) با تعداد سهام در حال نزول (سهامی که قیمت آنها کاهش یافته است) در یک دوره زمانی معین سنجید. این نسبت اغلب به صورت درصد یا نسبت بیان میشود که درصد یا نسبت بالاتر، وسعت بیشتر و قویتر بازار و درصد یا نسبت کمتر وسعت کم بازار را نشان میدهد.

به عنوان مثال، اگر در یک شاخص 1000 سهم وجود داشته باشد و 800 سهم در حال افزایش و 200 سهم کاهشی باشد، نسبت وسعت بازار 4:1 یا 80 درصد خواهد بود. این نسبت نشان میدهد که بازار در حال صعود است و تعداد زیادی از افراد در روند صعودی شرکت میکنند.

3. عمق بازار

در نهایت، عمق بازار، معیاری برای اندازهگیری عرضه و تقاضای یک سهم یا ابزار مالی در قیمتهای مختلف است. عمق بازار به مقدار سفارشات خرید و فروشی اشاره دارد که در سطوح مختلف قیمت در بازار وجود دارد. عمق بازار معمولاً در نمودار عمق بازار یا دفترچه سفارش نمایش داده میشود.

عمق بازار در اوردر بوک اطلاعات ارزشمندی را در مورد وضعیت فعلی بازار در اختیار معاملهگران و سرمایهگذاران قرار دهد. یک بازار عمیق با مقدار زیاد سفارشات خرید و فروش در سطوح مختلف قیمت، بازاری نقدشونده است که در آن معاملات به سرعت و با کمترین تأثیر بر قیمت بازار انجام میشوند. از سوی دیگر، یک بازار کم عمق با تعداد کمی سفارش در سطوح قیمتی مختلف، بازاری با نقدشوندگی کمتر را نشان میدهد که انجام معاملات تأثیر زیادی بر قیمت بازار خواهد داشت.

کاربردهای اوردر بوک

یک معاملهگر باید از یک استراتژی کوتاه مدت بر اساس حجم سفارش، قیمتها و روند بازار قبل از معامله سهم یا جفت ارز با استفاده از اوردر بوک مداوم استفاده کند. به عنوان مثال، وقتی دفترچه سفارش، سفارشات خرید بیشتری نسبت به پیشنهادات فروش را نشانمیدهد، نشاندهنده بازار صعودی است. معاملهگران با استفاده از اطلاعات موجود در اوردر بوک میتوانند استراتژیهای مختلفی را برای تعیین عناصر مختلف معاملات اتخاذ کنند که در ادامه به آنها اشاره میکنیم:

1. الگوی معاملاتی امن

دادههای تاریخی موجود در اوردربوک پیوسته به معاملهگران کمک میکند تا بفهمند آیا سهام از روند بازار صعودی یا نزولی پیروی میکند. به عنوان مثال، اگر قیمت به طور مداوم در حال افزایش باشد میتوان پیشبینی کرد که قبل از نزول، قیمت برای مدتی افزایش مییابد و در نتیجه، برای خرید سهام و سپس فروش آن اقدام کرد.

2. زمانبندی معاملات در اوردر بوک

اوردر بوک، اطلاعاتی را در مورد اینکه آیا قیمت سهم یا جفت ارز در شرف نوسان یا تغییر الگوی تاریخی آن است، ارائه میدهد. معاملهگران را تشویق میکند تا برای به حداقل رساندن زیانهای احتمالی اقدام کنند. به عنوان مثال، اگر آنها سهام را خریداری کردند و دادهها حاکی از افزایش قیمت آن باشد، میتوانند قبل از کاهش قیمت، آن را با قیمت فعلی بفروشند.

3. الگوریتم معاملاتی

فراوانی دادهها در اوردربوک به معاملهگرانی که تحلیل تکنیکال را به تحلیل بنیادی ترجیح میدهند، کمک میکند تا از الگوریتمهای معاملاتی استفاده کنند. آنها میتوانند از این دادهها برای تحلیل بازار و تعیین مناسب بودن معامله، استفاده کنند.

4. تطبیق خودکار سفارش

اوردر بوک به معاملهگران کمک میکند تا سفارشها را به طور خودکار بر اساس ترجیحات خود و با عرضه و تقاضای بازار مطابقت دهند. به عنوان مثال، در مورد دفتر معاملات لیمیت، معاملهگر میتواند سطح قیمتی را برای خرید یا فروش سهم تعیین کند. هنگامی که قیمت به آن آستانه رسید، یک سفارش به طور خودکار انجام میشود.

فرایند انجام معامله در orderbook

معاملهگران میتوانند از دادههای دفتر سفارش برای کسب سود و مزیت رقابتی در بازارها استفاده کنند. برای انجام این کار، آنها ابتدا باید نقاط حمایت و مقاومتی را که میتوان برای تعیین ضرر و زیان و اهداف سود مورد استفاده قرار داد، شناسایی کنند.

علاوه بر این، معاملهگران باید در اوردر بوک، به دنبال نشانههایی از فشار خرید و فروش باشند. اگر در سمت bid دفتر سفارش در سطح قیمتی مشخصی، تجمع سفارش وجود داشتهباشد احتمالاً قیمت دارایی افزایش مییابد. از سوی دیگر، اگر طرف ask در سطح قیمتی مشخصی بسیار پر تقاضا باشد، میتواند نشاندهنده کاهش قیمت دارایی باشد.

در نهایت، معاملهگران باید از نرمافزار معاملاتی برای خودکارسازی استراتژیهای خود استفاده کنند. رباتهای معاملاتی را میتوان برای نظارت بر دادههای دفتر سفارش و اجرای معاملات بر اساس آن راهاندازی کرد. با استفاده از این رباتها و نرمافزارهای خودکارسازی معاملات، معاملهگران میتوانند روی فرصتهای معاملاتی سریعتر و کارآمدتر سرمایهگذاری کنند و سفارشات لیمیت و استاپ لاس را ثبت کنند تا در صورت رسیدن به قیمت مورد نظر معامله انجام شود و پوزیشن مناسب را از دست ندهند.

انواع سفارش

انواع سفارش در اوردر بوک کدامند؟ در زیر به انواع سفارشها که در اوردربوک وجود دارند اشاره میکنیم:

1. سفارشات بازار

سفارشات بازار درخواستهایی هستند که توسط معامله گران برای خرید یا فروش سهم با بهترین قیمت موجود در بازار فعلی ارائه میشوند. با توجه به وجود نقدینگی کافی در بازار، این سفارشها تقریباً به صورت لحظهای در ساعات بازار اجرا میشوند. سفارشات بازار سرعت را بر قیمت ترجیح میدهند و برای معاملهگرانی که میخواهند به سرعت وارد یا از بازار خارج شوند مناسب هستند.

2. سفارشات لیمیت در اوردربوک

سفارش لیمیت، سفارش خرید یا فروش سهم با قیمتی خاص یا بهتر است. برخلاف سفارشهای بازار، در سفارشهای لیمیت، هیچ تضمینی برای اجرای معامله وجود ندارد اما اگر معامله انجام شود، قیمتی کمتر از قیمت مطلوب نخواهد داشت.

3. سفارشات استاپ یا استاپ اوردر

سفارش استاپ که به آن سفارش استاپ لاس نیز میگویند، زمانی به سفارش بازار تبدیل میشود که سهم یا جفت ارز به قیمت مشخصی برسد که به آن قیمت استاپ میگویند.

سفارش لیمیت خرید بالاتر از قیمت فعلی بازار قرار میگیرد، در حالی که سفارش استاپ فروش، پایینتر از قیمت فعلی بازار قرار میگیرد. استاپ اوردرها برای محدود کردن ضرر یا محافظت از سود در یک پوزیشن در بازار استفاده میشود.

4. سفارشات استاپ- لیمیت

سفارشات استاپ- لیمیت در اوردر بوک یک معامله مشروط است که ویژگیهای سفارش لیمیت و استاپ را با هم ترکیب میکند. پس از رسیدن به قیمت استاپ، سفارش استاپ به یک سفارش لیمیت برای خرید یا فروش سهم و ارز با قیمت محدود یا بهتر تبدیل میشود. این نوع سفارش به معاملهگران اجازه میدهد تا کنترل دقیقی بر روی زمان تکمیل سفارش داشته باشند

اولویت بندی سفارش ها در اوردربوک

یک قانون مهم در اجرای سفارش در اوردر بوکها، قانون اولویت قیمت-زمان است. این قانون به این معنی است که سفارشی که بالاترین پیشنهاد یا bid (برای خریداران) یا کمترین درخواست یا ask (برای فروشندگان) را دارد، در اولویت معامله قرار دارد. اگر دو سفارش دارای قیمت یکسانی باشند، سفارشی که زودتر ثبت شده است، در اولویت قرار میگیرد.

این قانون برای حفظ عدالت برای همه معاملهگران در بازار بسیار مهم است و تضمین میکند که هر معاملهگر در بازار، صرفنظر از اندازه یا قدرت معامله خود، از مجموعه قوانین یکسانی پیروی میکند. این قانون، بازار را به شکلی مناسب کنترل ، از اقدامات بالقوه دستکاری جلوگیری و به حفظ یکپارچگی بازار کمک میکند.

محدودیت های اوردربوک برای سفارش

اگرچه اوردربوکها میتوانند بینشهای ارزشمندی درباره بازار ارائه دهند، اما بدون محدودیت نیستند. ظهور معاملات فرکانس بالا (HFT) که در آن از الگوریتمها برای معامله تعداد زیادی سهم یا جفت ارز در کسری از ثانیه استفاده میشود. همین ابزار، گاهی اوقات میتواند اطلاعات موجود در اوردر بوک را مخدوش کند.

شرکتهای HFT، با استفاده از مزیت سرعت خود میتوانند سفارشها را سریعتر از واکنش معاملهگران انسانی ثبت و سپس لغو کنند و باعث میشود که عمق اوردربوک مهمتر از آنچه هست، به نظر برسد.

این عمل که با عنوان دستکاری و تقلب شناخته میشود، میتواند سایر فعالان بازار را در مورد عرضه و تقاضای یک سهم یا جفت ارز گمراه کند و منجر به دستکاری احتمالی قیمت شود.

اروربوکها دادههای خامی را ارائه میدهند که باید به درستی تفسیر شوند تا کاربردی و مفید باشند. یک دام رایج، تفسیر نادرست از عمق بازار است. یک دفتر سفارش عمیق، که با سفارشات بزرگ در هر سطح قیمت مشخص میشود، ممکن است حجم و نقدینگی قوی را نشان دهد.

اما گاهی اوقات همین مسئله نشان میدهد که یک معاملهگر بزرگ و اصلی در بازار برای فروش یا خرید مقدار زیادی سهم یا جفت ارز آماده شده است و همین کار به طور قابل توجهی قیمت بازار را پس از اجرای سفارش تغییر دهد.

علاوه بر این، عمق بازار ممکن است به ویژه در بازارهای پرنوسان به سرعت تغییر کند،. بنابراین، اگرچه دفتر سفارش تصویری از بازار را در یک مقطع زمانی خاص ارائه میدهند، اما اطلاعات آن میتواند به سرعت، قدیمی شود. بنابراین، معاملهگران باید از دفترچه سفارش به عنوان بخشی از یک استراتژی معاملاتی جامع، در کنار سایر ابزارها مانند تحلیل تکنیکال، تحلیل بنیادی و تکنیکهای مدیریت ریسک استفاده کنند.

با وجود محدودیتهایی اوردر بوک، وقتی از این ابزار به درستی استفاده شود، ابزاری قدرتمند در زرادخانه معاملهگران باقی میماند و بینشهایی را ارائه میکند که به تصمیمات معاملاتی کمک کند.

سوالات متداول

بسیاری از معاملهگران درباره اوردر بوک، سوالات مشابهی دارند. در ادامه، به سوالات رایج شما درباره اوردربوک پاسخ میدهیم.

1. اوردربوک یا دفتر سفارش چیست؟

دفتر سفارش چیست؟ یک فهرست الکترونیکی از سفارشات خرید و فروش برای یک سهم یا ابزار مالی خاص است که بر اساس سطح قیمت سازماندهی شده است. اوردربوک، ابزار حیاتی برای معاملهگران است زیرا داده های لحظهای را در مورد عمق بازار و سطوح قیمت ارائه میدهد.

2. چه نوع سفارشهایی را می توان در اوردربوک یافت؟

یک اوربوک یا دفتر سفارش معمولا شامل چهار نوع سفارش است: سفارشات بازار، سفارشات لیمیت، سفارشات استاپ و سفارشهی استاپ لیمیت. هر نوع از این سفارشها ویژگیها و کاربردهای منحصر به فردی در استراتژیهای معاملاتی دارند.

3. دفترچه سفارش چگونه به شفافیت بازار کمک میکند؟

دفترچه سفارش با ارائه اطلاعات دقیق درباره تعداد سهام پیشنهادی یا عرضه شده در هر نقطه قیمت، به شفافیت بازار کمک میکند. این اطلاعات میتواند به معامله گران کمک کند تا رفتار معاملهگران بازار را درک کنند و دستکاریهای احتمالی در بازار را شناسایی کنند.

4. چگونه میتوان از Order Book در استراتژی معاملاتی استفاده کرد؟

معاملهگران از اوردربوک برای شناسایی سطوح حمایت و مقاومت، پیشبینی تغییرات قیمت و اطلاع از استراتژیهای معاملاتی حرکتی خود استفاده میکنند. به خاطر داشته باشید که از اوردر بوک باید همراه با سایر ابزارهای معاملاتی استفاده کنید تا بهترین نتیجه را بدست آورید.

5. محدودیتها و خطرات استفاده از اوردربوک چیست؟

محدودیتهای استفاده از دفترچه سفارش شامل دستکاری با معاملات با فرکانس بالا و خطر تفسیر نادرست عمق بازار است. علاوه بر این، عمق بازار میتواند به سرعت تغییر کند، به این معنی که اطلاعات موجود در اوردربوک ممکن است به سرعت منسوخ شود.

نتیجهگیری

اوردربوک یا دفتر سفارش، ابزاری مفید برای سرمایهگذاران و معاملهگران است؛ زیرا به آنها کمک میکند فرصتهای معامله را پیدا کنند. اوردر بوک به شما کمک میکند تا اسپرد بازار را ارزیابی کرده و عمق بازار را درک کنید. علاوه بر این، با این بازار میتوانید سطح مقاومت و حمایت را ارزیابی کنید و اغلب به حرکت سهام را بر اساس جریان سفارشات پیشبینی کنید. مطالعه اوردربوکها به طور کلی یکی از اولین قدمها برای معاملهگرانی است که به دنبال کسب درآمد و استفاده از فرصتهای کوچک در بازار در مدت زمان کوتاه هستند.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از آموزش رایگان معاملهگری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.