سالهاست که بررسی دادههای قیمتی و تحلیل تکنیکال از بهترین روشها برای بررسی داراییهای مختلف موجود در بازارهای مالی میباشد. در کنار دقت بالا، دسترسی به ابزار متنوع کمک کرده است که تحلیل تکنیکال به یکی از اصلیترین روشهای پیشبینی بازار تبدیل بشود. در این دانش شما میتوانید نقاط مناسب برای ورود و یا خروج به یک دارایی مناسب را پیدا کند. تریگر از جمله مفاهیمی است که برای این کار بهترین ایدهها را به شما میدهد. در این مطلب قصد داریم تا دقیقتر مفهوم تریگر را بررسی کنیم، پس حتما در ادامه همراه ما باشید.

مفهوم تریگر در معاملهگری چیست؟

به عنوان یک معاملهگری که قصد دارید در بازارهای مالی دوام بیاورید و به سودهای کلان برسید، باید بتوانید که از فرصتهای سودده بازار استفاده کنید. باید به خوبی بتوانید در زمان مناسب وارد معامله بشوید و فرصتهای نامناسب را نادیده بگیرید و از نادیده گرفته شدن فرصتهای مناسب جلوگیری کنید. اما چگونه چنین چیزی ممکن میشود؟

اینجا دقیقا همان جایی است که مفهوم تریگر کاربرد خود را در نشان میدهد. تریگر یک مفهوم بسیار جامع در دانش تحلیل تکنیکال است و به همین دلیل، فارغ از نوع دارایی معامله شده و یا استراتژی، مورد استفاده قرار میگیرد.

تریگر از نظر لغوی به معنای ماشه است و همان طور که از نامش پیداست، به عنوان محرکی عمل میکند که به شما اطلاع میدهد اکنون وقت اقدام و ورود به معامله یا خروج از آن است. تحلیل چارت به تنهایی برای موفقیت و کسب سود کافی نیست. باید بتوانید تصمیم بگیرید که در چه موقعیتهایی پوزیشن خود را باز کنید و در چه موقعیتهایی از باز کردن یک پوزیشن زیانده خودداری کنید.

احتمالا در تجربه معاملهگری همه شما فرصتهای مناسبی وجود داشته است که اقدام مناسبی برای آنها انجام ندادهاید. این شرایط میتواند به دلیل عدم استفاده از تریگر در انجام معاملات باشد. این مفهوم در حقیقت محدوده و یا سطوحی را بر اساس نوع استراتژی که دارید، به شما نشان میدهد که در این محدودهها میتوانید به معاملات وارد و یا از آن خارج شوید.

در حقیقت این مفهوم به علامت و یا علامتهایی اشاره دارد که بر اساس استراتژی و ابزاری که برای تحلیل تکنیکال مورد استفاده قرار میدهید، ایجاد میشوند. trigger ها برای هر معاملهگری یکسان نیستند و تا حد زیادی وابسته به استراتژی معاملهگر دارند. نشانههای زیادی میتوانند به عنوان یک علامت مهم برای انجام معاملات در نظر گرفته بشوند.

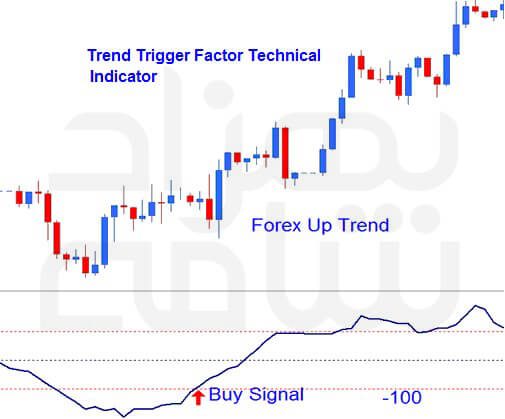

برای مثال اندیکاتورها میتوانند یکی از ابزارهای مهم برای شناسایی تریگرهای بازار باشند. عبور اندیکاتور از سطح مشخص و یا شاخص دیگر، عبور قیمت از سطوح مشخص در یک اندیکاتور و موارد دیگر میتوانند به عنوان نشانههای مهم برای انجام معاملات باشند. البته همان طور که اشاره شد سطوح trigger تا حد زیادی وابسته به روش معاملاتی شما دارد، ممکن اندیکاتور در سیستم معاملاتی شما اهمیت کمی داشته باشد و یا اینکه در ترکیب با موارد دیگر مانند زمان استفاده بشود.

الگوهای قیمتی، شکستها، پولبکها غیره از مواردی هستند که میتوانند در شناسایی نقاط مهم برای معامله کمک کنند. برای مثال ممکن است تریدری تنها در بازه خاصی از روز، مثلا ۸ تا ۹ صبح ترید کند و در این میان به دنبال عبور میانگین متحرکی از میانگین متحرک دیگر، وارد معامله بشود. در این مثال زمان و اندیکاتور میانگین متحرک از عواملی هستند که محرک خرید و یا فروش در بازار میباشند.

محرکهای معامله در حقیقت به شما کمک میکنند با توجه به روش معاملاتی که انتخاب کردهاید، در نقاط مناسب بخرید و یا اینکه در صورت نیاز بفروشید. به همین دلیل هم است که اعتقاد داریم اگر بتوانید به سوال تریگر چیست به درستی پاسخ بدهید، میتوانید به معاملهگر خوبی تبدیل بشوید.

آیا تریگر تنها مختص به ورود به معامله است؟

به عنوان یک معاملهگر تازه کار ممکن است کسب سود در بازارهای مالی را تنها در باز کردن پوزیشنهای مناسب بدانید، اما باید بدانید یک خروج نامناسب میتواند تمامی سود کسب شده در یک روند صعودی را بر باد بدهد. گاهی یک خروج نامناسب میتواند فرصت سودسازی از یک پوزیشن معاملاتی را بگیرد. پس به همان اندازه که شناسایی و ورود به فرصتهای مناسب بازار مهم است، خروج از آنها هم مهم میباشد.

همیشه قرار نیست تحلیلهای شما درست از آب در بیاید. پس باید مجموعهای از قوانین برای شما وجود داشته باشد که بتوانید پس از یک ورود اشتباه، معامله خود را ببندید و اجازه ادامه ضرر را به آن ندهید.

این مجموعه قوانین مشخص همان تریگر است که میتواند حساب معاملاتی شما را سودده کند، پس نباید تنها آن را مختص به ورود به معاملات دانست و این محرکها برای تصمیمگیری در مورد زمان و نحوه خروج از پوزیشنهای نامناسب هم کاربرد دارند. هر معاملهگری در استراتژی معاملاتی خود باید به مدیریت ریسک معاملات خود و محرکهای لازم برای انجام آنها توجه کند و بر اساس هدفهایی که دارد، آنها را شخصی سازی کند.

معرفی انواع تریگرها در تحلیل تکنیکال

همان طور که اشاره شد تریگرها مجموعه مختلفی از علامتها در چارت قیمتی هستند که میتوانند به شما در مورد ورود و یا خروج از بازار ایده بدهند. برای همه روشهای معاملاتی این هشدارها یکسان نیستند. ابزارهای بسیار متنوعی برای تحلیل دادههای قیمتی استفاده میشوند که همین موضوع باعث میشود تا مفهوم trigger برای هر معاملهگری متفاوت باشد. در این بخش قصد داریم تا به معرفی کاربرد تریگر در تحلیل تکنیکال و انواع آن بپردازیم.

کندل استیک ها محرک مناسبی برای انجام معاملات میباشند

الگوهای کندل استیک میتوانند محرکهای مناسبی برای انجام معاملات در اختیار شما قرار بدهند. معمولا این الگوها در ترکیب با ابزارهای دیگر به عنوان یک تریگر مناسب برای شناسایی فرصتهای جذاب استفاده میشوند. الگوهای چکش، ستاره دنبالهدار، پوشش ابر سیاه و سفید، سه سرباز سفید و سه کلاغ سیاه از الگوهایی هستند که برای انجام معاملات استفاده میشوند. موارد بررسی شده تنها برای تایید روند صعودی و ورود به بازار نیستند و میتوانند نشانههای مهمی برای خروج از بازار هم ارائه بدهند.

استراتژی سوپ لاک پشت

استراتژی لاک پشت متعلق به گروهی به همین نام بود که توانستند از شکستهای رخ داده در بازار به سودهای ثابت و قابل توجهی دست پیدا کند. اگر علاقهمند بودید تا بیشتر درباره این گروه بدانید میتوانید کتاب جادوگران بازار اثر جک دی شواگر را مطالعه کنید.

این استراتژی در حقیقت دنبالکننده روند میباشد و به دنبال شکستها فرصتهای سود آور قابل توجه ایجاد میکند. معمولا در این روش احتمال درست از آب در آمدن معامله کم و تنها حدود ۴۰ تا ۵۰ درصد است. اما در نهایت سود قابل توجهی ایجاد میکند، چراکه میزان سود پوزیشنهای موفق بسیار بیشتر از زیان پوزیشنهای شکست خورده است.

سوپ لاک پشت نوعی روش معاملاتی کوتاه مدت میباشد که هدف آن کسب سود از شکستهای کاذب و معکوس است. معمولا در این روش از تایم فریم ۳۰ دقیقهای استفاده میشود. زمانی سیگنال خرید صادر میشود که قیمت به پایینترین سطح ۵ دوره اخیر خود برسد. سیگنال فروش هم زمانی صادر میشود که قیمت به بالاترین سطح ۵ دوره اخیر خود برسد.

برای کاهش ریسک معاملات، از فیلترهای زمانی و سیگنالی استفاده میشود تا در همه موقعیتهای ایجاد شده توسط این سیستم وارد نشد. در فیلتر سیگنالی، از دو مووینگ اوریج لگاریتمی ۲۱ و ۳۰ روزه استفاده میشود.

به دنبال شکست میانگین متحرک ۳۰ روزه به وسیله میانگین متحرک ۲۱ روزه به سمت بالا، تنها به سیگنالهای خرید صادر شده توسط استراتژی سوپ لاک پشت توجه میشود. در شرایط معکوس، به سیگنالهای فروش توجه میشود. همچنین بازه زمانی مشخصی تعیین می شود و به سیگنالهای خارج از آن بازه هم توجهی نمیشود.

به این شکل نقاط ورود و خروج مناسبی ایجاد میگردند که میتوان از آنها فرصتهای معاملاتی بسیار سودسازی ایجاد کرد. این روش توانسته است به موفقیت خوبی دست پیدا کند، از این رو میتواند یک تریگر مناسب برای شما باشد.

سیگنالهای اندیکاتورها

اندیکاتورها نوعی فرمول ریاضی هستند که دید بهتری در مورد تغییرات دادههای قیمتی در چارت میدهند. این ابزار همیشه به عنوان یک محرک کمکی برای انجام معاملات استفاده میشود. نوع اندیکاتور استفاده شده از سیستم معاملاتی وابسته به روش معاملاتی تریدر دارد.

MACD، RSI، میانگین متحرکها و ابزارهای دیگر میتوانند تریگرهای لازم برای انجام معامله را در اختیار شما قرار بدهند. برای مثال گروهی از معاملهگران به دنبال تحلیلهای قبلی خود و پس از عبور RSI از سطح ۵۰ وارد معامله میشوند. همچنین این سطح میتواند به عنوان یک هشدار برای خروج از معامله هم در نظر گرفته بشود.

به شیوه مشابه، میانگین متحرکها هم میتوانند محرکهای ورود و یا خروج از پوزیشن را ایجاد کنند. گروهی از معاملهگران عبور یک میانگین متحرک با بازه زمانی کمتر از میانگین متحرک با بازه زمانی بالاتر را نشانهای برای خرید دارایی در نظر میگیرند.

مزایای استفاده از تریگر

تریگر از ابزاری است که میتواند استراتژی شما را کامل و کم ریسکتر کند. با این وجود شاید هنوز در مورد وارد کردن آن به سیستم معاملاتی خود مطمئن نباشید. در چنین شرایطی بهتر است به نقد و بررسی این روش بپردازید. آشنایی با مزایای و معایب محرکهای معاملاتی میتواند دید بهتری در مورد نحوه استفاده از آنها به شما بدهد.

برای آن دسته از معاملهگرانی که به انجام معاملات خودکار علاقه دارند، محرکها میتوانند ابزار بسیار خوبی باشند. به محض اینکه قیمت به حد سود و یا حد ضرر تعیین شده برسد و نشانههای مشخص شده توسط شما تأیید بشوند، معامله به طور خودکار بسته میشود. این موضوع میتواند حساب معاملاتی شما را از ضررهای کلان در روندهای نزولی و یا از دست رفتن سود در یک روند صعودی محافظت کند. همین موضوع یکی دیگر از مهمترین مزایای استفاده از محرکها نشان میدهد.

مدیریت ریسک مفهوم بسیار کاملی است که میتواند بقای شما را در بازارهای مالی تضمین کند. بدون مدیریت ریسک به احتمال زیاد محتمل ضررهای زیادی میشوید که همین موضوع میتواند شما را برای همیشه از بازار حذف کند. تریگر در فارکس به شما کمک میکند که بتوانید محدودههای مناسب برای انجام معامله را پیدا کنید و از انجام معاملات غیر ضروری خودداری کنید.

در حقیقت با استفاده از محرکها ریسک کمتری در انجام معاملات خود متحمل میشوید. احتمالا برای بیشتر شما در ابتدای ترید این سوال ایجاد میشود که چه موقع باید به یک معامله ورود کرد؟ محرکها در چنین شرایطی بهترین پاسخ را به شما خواهند داد. میتوانید از محرکهای بررسی شده در بخش قبلی استفاده کنید و از آنها در گذشته معاملات بک تست بگیرید.

در صورت داشتن نتیجه قابل قبول، از آنها در روش معاملاتی خود استفاده کنید. با استفاده از مجموعه محرکهایی که برای سیستم خود در نظر میگیرید، به محدودههای امن و مناسبی خواهید رسید که این محدودهها میتوانند سودهای قابل توجهی برای شما ایجاد کنند.

محدودیت های استفاده از تریگر

تریگرها در کنار مزایای زیادی که دارند، میتوانند معاملهگران را با محدودیتهایی مواجه کنند. شاید همین محدودیتها بخشی از تریدرها را با تردید در مورد استفاده از آن ها مواجه کند. قرار دادن محرکهای خاص برای خودکار کردن معاملات میتواند ریسکهایی به همراه داشته باشد. ممکن است برخی از فرصتهای سودده بازار بدون رسیدن به قیمت و محرکهای در نظر گرفته شده توسط شما ایجاد بشوند.

این موضوع میتواند امکان کسب یک سود مناسب را از شما بگیرد. همچنین گاهی به دلیل نوسانات زیاد ممکن است معامله خودکار در محدوده مورد نظر شما با حجم و قیمت درخواستی شما انجام نشود. همه این موارد ریسک انجام معامله را بالا میبرد.

در حقیقت قرار دادن محرکها میتواند به پیچیده شدن انجام معاملات کمک کند. هیچ قطعیتی در مورد تریگرها در بازار وجود ندارد. همین عدم قطعیت میتواند یکی از بزرگترین معایب این ابزارها باشد. برای مثال بر اساس مجموعهای از محرکهای خاص ممکن است محدودهای به عنوان نقطه ورود برای شما تلقی شود در حالی که همان محدوده برای تریدر دیگری، محدوده خروج تلقی شود.

چنین خطاهایی میتواند در مورد استفاده از اندیکاتورها هم رخ بدهد. برای مثال اگر فردی محرک ورود به معامله خود را بر اساس شکست در اندیکاتور مک دی قرار بدهد، این احتمال وجود دارد که در بازارهای نزولی وارد پوزیشنهای نادرست زیادی بشود.

در یک بازار دارای روند شکستهای زیادی در اندیکاتورها رخ میدهد که البته بیشتر آنها میتوانند یک سیگنال نادرست به معاملهگر بدهند. پس این ابزار هم به تنهایی برای انجام معاملات سودده کافی نیست و نیاز است تا در کنار آن برای کاهش ریسک، از ابزارهای دیگری استفاده بشود. البته بخشی از این معایب مربوط به سیستمهای معاملاتی و برخی هم مربوط به خود تریدر است. استفاده از مجموعه محرکهای مناسب که در بک تست بازدهی خوبی داشتهاند، میتواند بخش زیادی از معایب گفته شده را حذف کند.

نتیجهگیری

تریگر در حقیقت مجموعهای از محرکها است که به شما هشدار میدهد آیا اکنون وقت انجام معامله هست یا خیر. شما ممکن است تحلیلهای زیادی در مورد بازار انجام بدهید اما برای عملی کردن و ورود به یک معامله خاص نیاز به نشانههای خاصی دارید. محرک ورود به معامله برای هر معاملهگری بسته به استراتژی معاملاتی که دارد، متفاوت میباشد.

این نشانهها به هر نحوی کمک میکنند تا ریسک انجام معامله در بازار پر ریسکی مانند فارکس را کاهش بدهید. در این مطلب در مورد مزایا و تمام نکات مربوط به محرکهای ورود صحبت کردیم. اکنون دیگر تصمیم با شماست که به چه شکلی از تریگرها در معاملات خود استفاده کنید.

سوالات متداول

۱. تریگر چه مفهومی دارد؟

تریگر در هر استراتژی معاملاتی مجموعهای از محرکها است که باعث ورود و یا خروج از معاملات در زمان مناسب میشود.

۲. آیا در همه استراتژیهای معاملاتی از محرکهای یکسانی برای ورود به معامله استفاده میشود؟

خیر، این موضوع میتواند یکی از مهمترین معایب مفهوم trigger باشد که باعث کاهش بازدهی آن میشود.

۳. چه محرکهایی میتوانند برای انجام معاملات مورد استفاده قرار بگیرند؟

این موضوع تا حد زیادی وابسته به سیستم معاملاتی شما میباشد. شکستها، سیگنالهای موجود در اندیکاتورها، میانگین متحرکها و غیره به صورت ترکیبی و یا جداگانه به عنوان محرک انجام معامله در نظر گرفته میشوند.

۴. استفاده از تریگر چه سودی برای حساب معاملاتی ما دارد؟

ورود و خروج درست از معامله و کاهش ریسکهای معاملاتی در بازار فارکس میتواند مهمترین مزیت استفاده از مجموعهای از محرکها باشد.

۵. محرکها چگونه در بازارهای مالی مورد استفاده قرار بگیرند؟

استفاده از مجموعهای از محرکها میتواند هم برای ورود و هم برای خروج مورد استفاده قرار بگیرد.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از آموزش رایگان معاملهگری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.