معاملات CFD (Contracts for Difference) به معاملهگران این امکان را میدهد که بدون نیاز به مالکیت دارایی مورد نظر، از تغییرات قیمت بهرهمند شوند. با نداشتن دارایی اساسی، با معاملات CFD میتوان برخی از محدودیتها و هزینههای مرتبط با تجارت متعارف را نادیده گرفت.

معاملات CFD (قراردادهای مابهالتفاوت) روشی برای تجارت در بازارهای مالی است که در آن نیازی به خرید و فروش هیچ دارایی اساسی وجود ندارد. وقتی معاملهگران با معاملات CFD موافقت میکنند با کارگزار قراردادی منعقد میشود. تاجر یا «خریدار» و کارگزار یا «فروشنده» با قراردادی موافقت میکنند که در آن قیمت یک دارایی را در شرایط بازار پیش بینی کنند. در حالی که معاملهگر در مورد ارزش داراییهای مختلف مالی حدس و گمان می زند؛ اما ما باید به تمایز کلیدی بین CFDها و معاملات عادی اشاره نیز اشاره کنیم و در ادامه، این هدف را محقق میکنیم.

معاملات CFD چیست؟

معاملات CFD به معنای قرارداد مابهالتفاوت هستند. CFDها نوعی مشتقات مالی محسوب میشوند؛ زیرا به شما امکان میدهند در بازارهای مالی مانند سهام، ارز، شاخصها و کالاها بدون نیاز به نگهداری داراییهای اساسی، مشغول تجارت شوید.

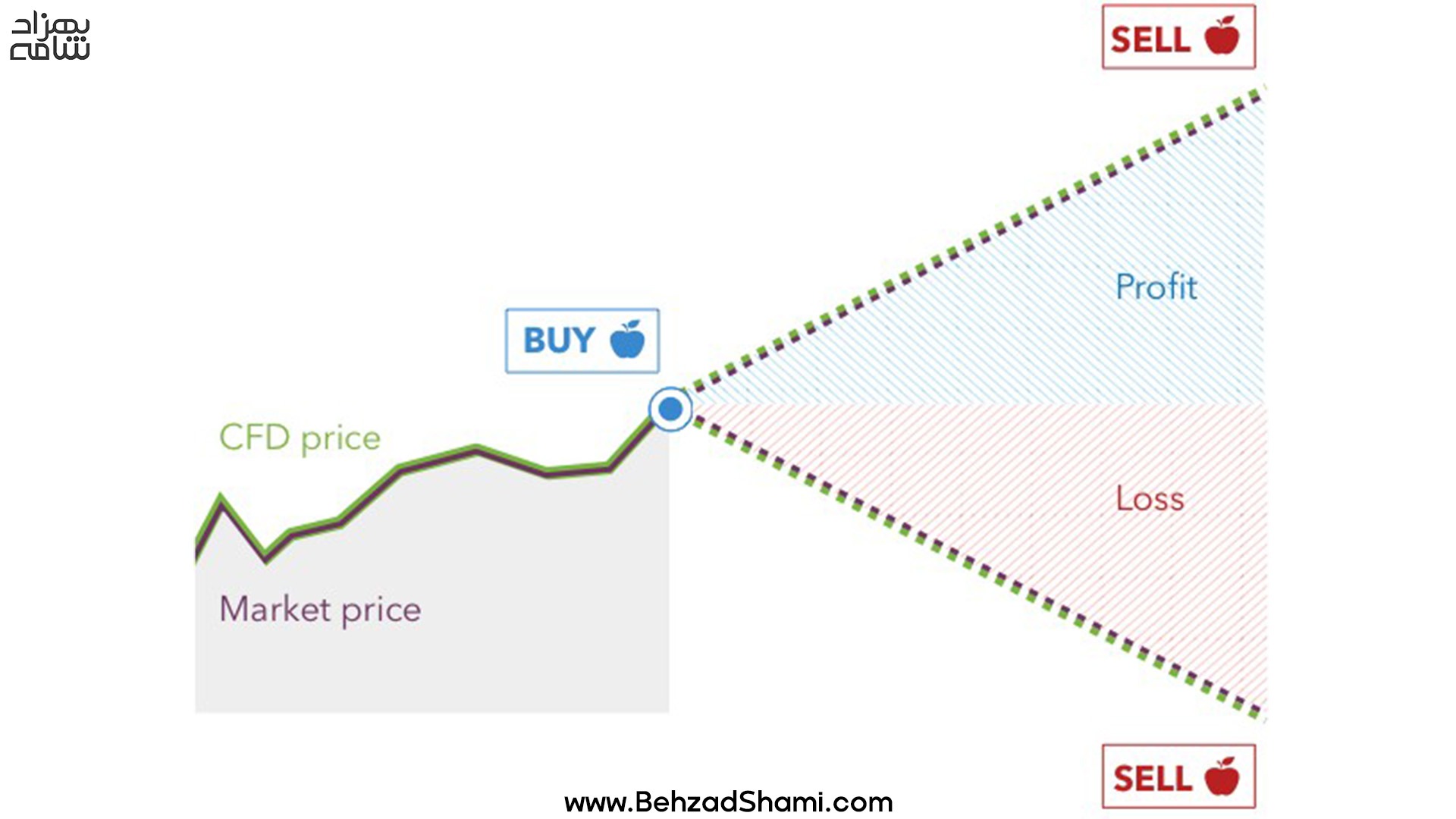

در عوض، وقتی یک CFD معامله میکنید موافقت میکنید که طبق تفاوت قیمت دارایی را بین زمان باز شدن قرارداد و بسته شدن آن، کسب سود یا ضرر کنید. یکی از مزیتهای کلیدی معاملات CFD این است که میتوانید بر روی نوسانات قیمت در هر جهتی پیشبینی و سرمایهگذاری کنید. در این شرایط، میزان سود یا زیان بر اساس میزان دقیق پیش بینی شما تعیین میشود.

ویژگی ها و کاربردهای اصلی معاملات CFD

در معاملات CFD، یک سری اصطلاحات و بخشهای کلیدی و مهم وجود دارد و اگر میخواهید در این بازار و کار کنید باید به خوبی با آنها آشنا باشید.

- معاملات Long و Short

- اهرم یا Leverage

- مارجین (Margin)

- هجینگ (Hedging)

1. معاملات Long و Short

توانایی برای انجام معاملات به شیوه Long و Short، یکی از جذابترین ویژگیهای یک پلتفرم معاملاتی CFD است. وقتی نوبت به خرید و فروش می رسد؛ تنها زمانی میتوانید درآمد کسب کنید که قیمتها در حال رشد باشند.

معاملهگران ممکن است با استفاده از پوزیشنهای خرید و فروش از هر دو بازار صعودی و نزولی درآمد کسب کنند و این ویژگی باعث میشود همواره برای یک فرصت آماده باشند؛ بدون توجه به اینکه بازار به کدام سمت می رود.

معاملات لانگ و شورت را میتوان همزمان با اهداف و قیمتهای متمایز انجام داد. پوزیشنهای هج و سایر تاکتیکهای پیچیده معاملاتی نیز کاملا امکان پذیر هستند و به شما کمک میکنند.

هنگامی که بازارها در حال سقوط هستند یک معاملهگر باید یک پوزیشن شورت ایجاد کند و زمانی که قیمت به اندازه کافی برای حمایت یا کسب سود مورد نیاز کاهش یافتهاند معاملهگر پوزیشن را میبندد.

هنگامی که بازارها صعودی هستند یک معاملهگر به امید افزایش قیمت، یک پوزیشن لانگ را باز میکند. اگر به مقاومت یا سود مورد نظر برسد میتوان معامله را بسته و سود مورد نظر را برداشت کرد.

اگر فردی مرتکب اشتباه شود و پوزیشن او بر خلاف پیشبینی حرکت کند شرایط استاپ لاس ایجاد شده و معامله بسته میشود؛ البته راه دیگر این است که معاملهگران بهطور دستی و با مقداری ضرر معامله را ببندند. نسبت برد به باخت و سود یا زیان کل در نهایت تعیین میکند که آیا معاملات در مجموع سودآور بودهاند یا خیر.

2. اهرم در معاملات CFD

اهرم یا Leverage، یک استراتژی است که توسط معاملهگران خبره برای افزایش بازده سرمایه خود به کار گرفته میشود. به عنوان مثال، یک معامله 0.01 BTC اهرم ۱۰۰ برابری، منجر به پوزیشنی با ارزش ۱ بیتکوین میشود. همچنین یک معامله 100 دلاری ضربدر 100 منجر به معاملهای 10000 دلاری میشود.

در ارزهای باثباتتر در بازار فارکس، اهرم از 3 برابر تا 1000 برابر در CFDها متغیر است. این، روشی است که با استفاده از آن، تریدرها سود بیشتری از یک بازار معمولیِ باثبات و مطمئن به دست می آورند. با این حال، به دلیل نوسانات شدید ارزهای دیجیتال، مانند بیت کوین، معمولاً اهرم بیش از 100 برابر نیست.

دلیل اصلی اینکه هر معاملهگری میخواهد از اهرم استفاده کند افزایش سود نهایی است. اهرم، حجم معامله را افزایش میدهد و معامله را به پیشنهادی پرخطر و البته با پاداشی بالا، تبدیل میکند. در موارد قبلی، تنها 100 دلار سرمایه داشتیم که با اهرم ۱۰۰ برابری، تبدیل به 10000 دلار میشد. اما وقتی 10000 دلار تبدیل به یک میلیون دلار سرمایهگذاری میشود آنگاه میتوانید به پتانسیل واقعی اهرم 100 برابری پی ببرید.

با استفاده از این محاسبات، اگر یک معامله 10000 دلاری بیت کوین که اکنون یک میلیون دلار ارزش دارد 20 درصد پیشرفت کند سود حاصله بسیار چشمگیر خواهد شد و میدانیم که این نوع حرکت روزانه در بازار ارزهای دیجیتال، اصلا امری غیرمعمول نیست. در 10000 دلار، یک جابجایی 20٪ منجر به سود 2000 دلاری میشود و کل موجودی حساب در پایان روز به 12000 دلار می رسد. با 100 برابر اهرم، سود 20 درصدی به بازگشت سرمایه 2000 درصدی تبدیل میشود. همان معامله با لوریج در 200000 دلار بسته شد و موجودی حساب را به 210000 دلار رساند.

3. مارجین (Margin)

مارچین به معنای لبه یا حاشیه است. معاملات اهرمی همچنین به عنوان “معامله حاشیهای” نیز شناخته میشوند؛ زیرا وجوه مورد نیاز برای باز کردن و حفظ پوزیشن (همان مارجین)، تنها کسری از کل مبلغ است و این مبلغی که معاملهگر قرار میدهد تنها حاشیهای از مبلغ کل محسوب میشود.

هنگام انجام معاملات CFD، دو گزینه برای مارجین دارید. برای باز کردن یک پوزیشن، مقداری سپرده به عنوان مارجین لازم است که به آن Deposit Margin گفته میشود. حال اگر شما در شرف از دست دادن پولی باشید که مارجین شما – و هرگونه مبلغ اضافی در حساب شما – نتواند آن را پوشش دهد ممکن است مارجین نگهداری یا Maintenance Margin لازم باشد. اگر این اتفاق بیفتد، کارگزاری یا صرافی ممکن است با شما تماس بگیرد و از شما بخواهد که وجوهی را به حساب خود اضافه کنید. اگر پول کافی به حساب اضافه نکنید؛ معامله لغو میشود و شامل مقداری ضرر و زیان میشوید.

حاشیه و اهرم عباراتی نزدیک به هم هستند که گاهی به اشتباه درک میشوند یا به اشتباه به جای یکدیگر استفاده میشوند. در واقع اهرم، نیاز به مارجین دارد. واریز مارجین برای کار کردن با یک حساب معاملاتی، امری ضروری است. این مارجین هنگام اهرم زدن اندازه پوزیشن، به عنوان یک وثیقه عمل میکند.

تمامی حسابهای معاملاتی CFD باید مارجین مناسبی را برای پوشش همه معاملات و همچنین مقداری مارجین اضافی برای محافظت در برابر انحلال سرمایه (در صورت حرکت بازار در جهتی خلاف پیشبینی تریدر) اختصاص دهند. اندازه پوزیشنهای بزرگتر یا تعداد بیشتری از پوزیشنها، نیاز به مارجین بیشتری نیز دارند. اگر مارجین کافی برقرار نشود مارجین کال (Margin Call) به عنوان اخطار صادر خواهد شد. سپس، برای پوشش کل مارجین مورد نیاز برای تسویه همه پوزیشنهای باز، تمامی پوزیشنها لیکوئید میشوند. مارجین باقیمانده نیز به حساب تجاری کاربر واریز میشود.

4. Hedging

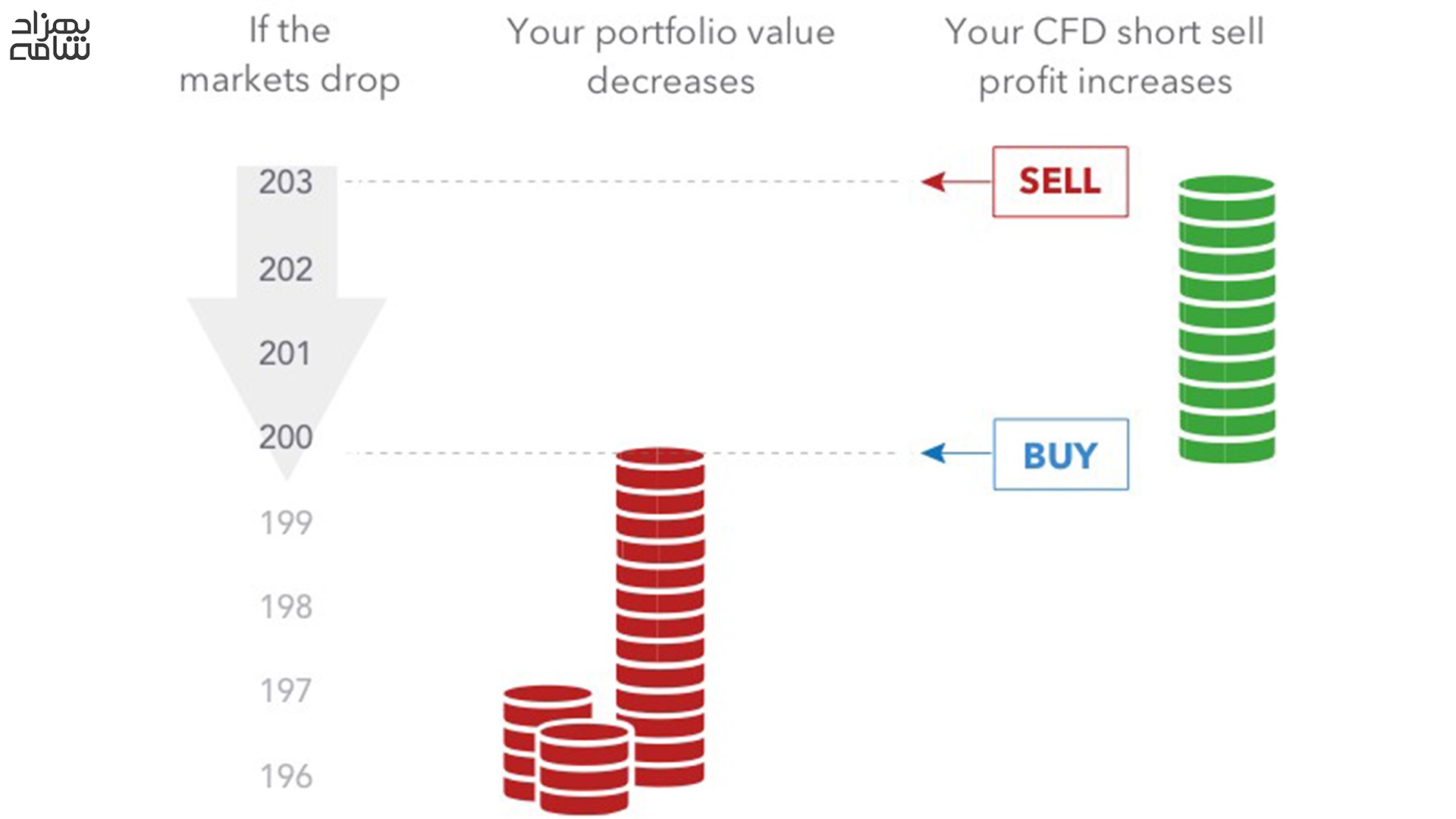

پوشش ریسک یا Hedging، به عنوان نوعی بیمه شناخته میشود. هنگامی که مردم تصمیم به هج کردن می گیرند از خود در برابر عواقب مالی یک اتفاق منفی محافظت میکنند. البته این بیمه، تضمین نمیکند که هیچ رویداد منفی برای شما رخ ندهند؛ بلکه اگر یک رویداد منفی رخ دهد و شما به طور مناسب معاملات خود را پوشش داده باشید (هج کرده باشید) تأثیر آن رویداد به حداقل میرسد.

CFDها همچنین میتوانند برای محافظت از سبد سرمایهگذاری فعلی در برابر ضرر استفاده شوند. به عنوان مثال، اگر پیشبینی میکنید که در نتیجه گزارش درآمدی ضعیف، ممکن است مقداری از سهام شرکت ABC Limited (سهامی که شما آن را از قبل در پرتفوی خود دارید) در کوتاهمدت ارزش خود را از دست دهد میتوانید با فروش این سهم در بازار از طریق معامله CFD، مقداری از ضرر احتمالی را کاهش دهید. اگر تصمیم بگیرید ریسک خود را از این طریق پوشش دهید هر گونه ضرر در ارزش سهام ABC Limited در پرتفوی شما، با سود حاصل از Short گرفتن روی سهام CFD شما جبران میشود.

معاملات CFD چگونه کار میکنند؟

معاملات CFD به سرمایهگذاران اجازه میدهند تا تعدادی از واحدها را در یک ابزار مالی بخرند یا بفروشند و این ابزارهای مالی، به یک دارایی اساسی مرتبط هستند و خود دارایی نیستند. شرکتهای CFD طیف وسیعی از بازارهای جهانی از جمله جفت ارز، شاخصهای سهام، کالاها و سهام را ارائه میدهند. یک معاملهگر CFD به جای انتخاب اینکه چه مقدار از دارایی خاصی را می خواهد بخرد – مانند 100 سهم AstraZeneca – انتخاب میکند که چه تعداد قرارداد میخواهد بخرد یا بفروشد.

اگر بازار به نفع یک معاملهگر حرکت کند پوزیشن او سودآور خواهد بود و در صورت حرکت مخالف، معاملهگر متحمل ضرر خواهد شد. سود یا زیان زمانی محقق میشود که یک پوزیشن بسته شود و قراردادهایی که در ابتدای معامله خریداری شده بودند فروخته شوند. همانند معاملات متعارف سهام، بازده حاصل از معامله بر اساس اندازه پوزیشن سرمایهگذار و مقداری که بازار مورد نظر حرکت کرده است تعیین میشود.

برای درک هر چه بهتر نحوه انجام معاملات CFD، بیایید به اصول و شاخصهایی که در ادامه آمده نگاهی بیندازیم. این شاخصها، همگی بر انجام معاملات CFD در فارکس، سهام و سایز بازارها اثر میگذارند.

اسپرد و کارمزد

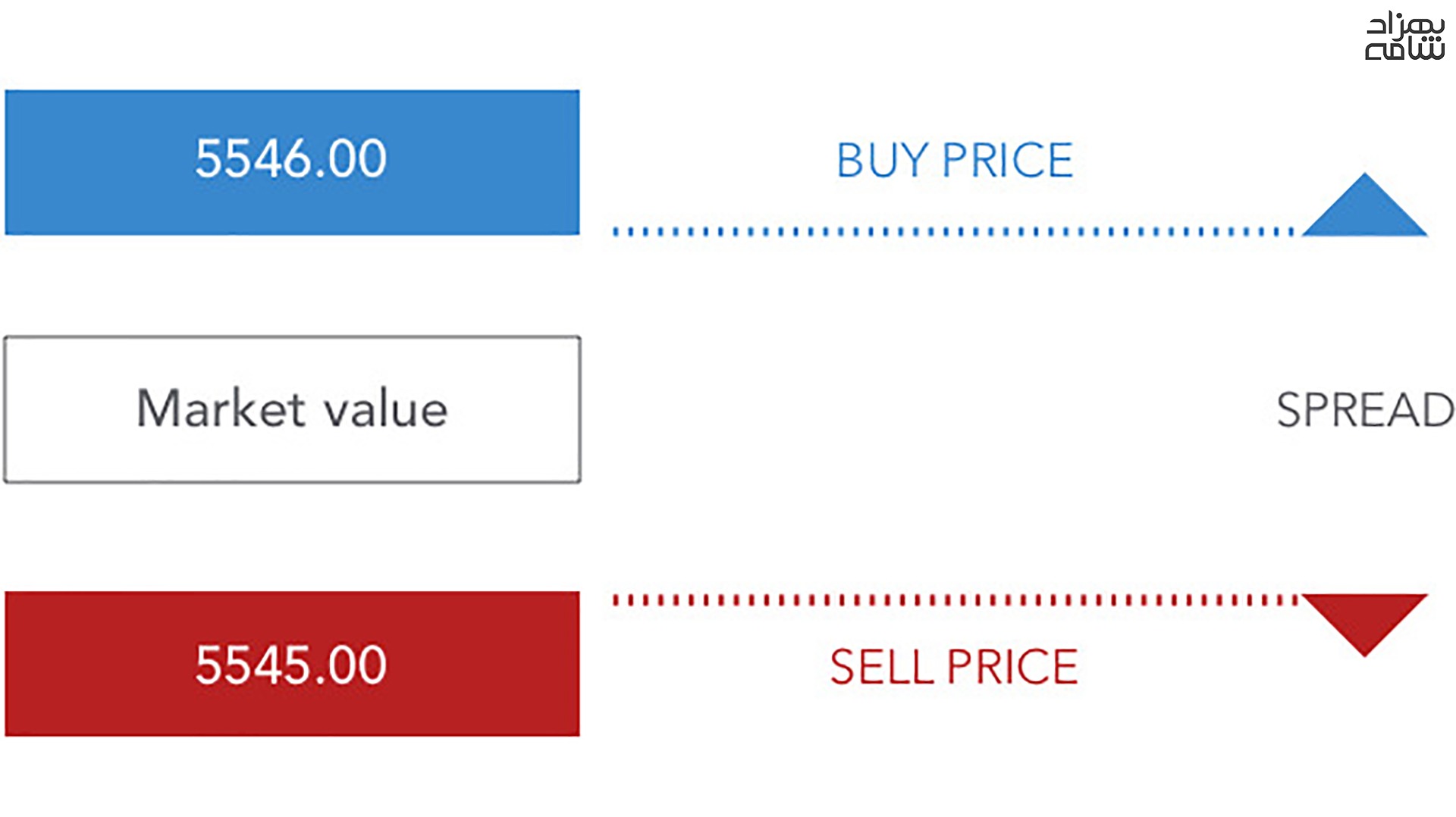

قیمت گذاری در CFD به دو دسته کلی تقسیم میشود: قیمت گذاری در خرید و قیمت گذاری در فروش.

- قیمت فروش (گاهی اوقات به عنوان قیمت پیشنهادی یا Bid نیز شناخته میشود) قیمتی است که در آن میتوان یک CFD شورت را باز کرد.

- قیمت خرید (یا قیمت پیشنهادی) هزینه باز کردن یک موقعیت لانگ CFD است.

قیمت خرید همیشه تا حدودی بالاتر از قیمت فعلی بازار خواهد بود و قیمت فروش همیشه کمی کمتر از قیمت فعلی بازار خواهد بود. اسپرد به تفاوت بین دو قیمت اشاره دارد.

هزینه باز کردن یک پوزیشن CFD معمولاً توسط اسپرد پوشش داده میشود؛ به این معنی که قیمت خرید و فروش تغییر میکنند تا هزینه شروع معامله را منعکس کنند.

اندازه معامله

معاملات CFD با استفاده از قراردادهای استاندارد معامله میشوند. اندازه یک قرارداد بسته به دارایی پایه مورد معامله متفاوت است و معمولاً براساس نحوه مبادله آن دارایی در بازار آزاد شبیهسازی میشود.

به عنوان مثال، در بازارهای کالا، نقره به تعداد 5000 اونس تروی فروخته میشود و قرارداد معادل آن برای مابه التفاوت ارزشی معادل 5000 تروی اونس دارد. برای معاملات CFD سهام، اندازه قرارداد معمولاً یک سهم از شرکتی است که معامله میکنید. برای شروع پوزیشنی که خرید 500 سهام HSBC را شبیه سازی میکند باید 500 قرارداد HSBC CFD را خریداری کنید.

معاملات CFD همچنین با سایر مشتقات مانند بازار Options تفاوت دارند؛ زیرا بیشتر شبیه معاملات عادی هستند تا این گونه بازارها.

سود و زیان

برای تعیین سود یا زیان حاصل از معامله CFD، اندازه معامله پوزیشن (تعداد کل قراردادها) را در ارزش قرارداد ضرب کنید. اختلاف قیمت زمانی که قرارداد را باز کردید و قیمت زمانی که آن را بستهاید در رقم حاصله ضرب میشود.

سود یا زیان = (تعداد قراردادها x ارزش هر قرارداد) x (قیمت پایانی – قیمت افتتاحیه)

هر گونه هزینه یا کارمزدی که پرداخت میکنید؛ از کل سود یا زیان یک معامله کم میشود. هزینههای مالی شبانه، کمیسیونها و هزینههای توقف تضمینی، نمونههایی از این نوع کارمزدها هستند.

فرض کنید می خواهید 50 قرارداد FTSE 100 را با قیمت 7500.0 بخرید. هر نقطه حرکت صعودی در FTSE 100 500 دلار ارزش دارد و هر نقطه حرکت رو به پایین نیز 500 دلار است (50 قرارداد ضربدر 10 دلار).

اگر FTSE 100 را با قیمت 7505.0 بفروشید؛ سود شما 2500 دلار خواهد بود.

2500 = 10 x 50 x )7505.0 – 7500.0(

اگر FTSE 100 را با قیمت 7497.0 بفروشید؛ ضرر شما 150 -1500 دلار = (50×10) x (7497.0 – 7500.0) خواهد بود.

توجه: در معاملات اهرمی، قبل از اینکه کارگزار شما بتواند اجازه انجام معاملات را به شما بدهد؛ باید کمی در مورد شما بداند و بنابراین، از شما میخواهند که یک حساب جداگانه باز کنید و هویت و توانایی خود را برای پوشش ضررها ثابت کنید. شما معمولاً میتوانید معاملات را در یک حساب آزمایشی تمرین کنید؛ اما قبل از اینکه بتوانید به طور کامل معامله کنید؛ باید مقداری پول را به حساب معاملاتی CFD واریز کنید.

مشتریان جدید باید تست «مناسب بودن» را بگذرانند که گذراندن این تست، توسط برخی کارگزاریها الزامی است. این تست معمولا مستلزم پاسخ دادن به چند سوال است تا نشان دهد که از خطرات افزایش یافته – نه صرفاً مزایای بالقوه – در معاملات با مارجین آگاه هستید. قبل از معامله، بهتر است همه چیز را در مورد اهرم و مارجین فرا بگیرید.

برخی از معاملهگران باتجربه چندین حساب CFD را در یک کارگزاری باز میکنند تا داراییهای مختلفی را معامله کنند و روشهای معاملاتی متفاوتی را دنبال کنند. به طور خلاصه، شما میتوانید در یک سایت معتبر ثبت نام کنید، سپردهگذاری کنید و در مدت زمان کوتاهی و تنها با چند اقدام ساده سودآوری داشته باشید.

چه داراییهایی را میتوان با CFDها معامله کرد؟

بسیاری از داراییها و اوراق بهادار، از جمله صندوقهای قابل معامله در بورس (ETF) را میتوان از طریق قراردادها مبادله کرد. معاملهگران همچنین از این محصولات برای شرط بندی بر روی تغییرات قیمت در قراردادهای فیوچرز کالا مانند نفت خام استفاده میکنند.

قراردادهای فیوچرز، قراردادهای استاندارد شدهای هستند که خریدار یا فروشنده را ملزم به خرید یا فروش دارایی خاصی با قیمت از پیش تعیین شده و در تاریخ معینی در آینده میکنند.

CFDها به خودی خود قراردادهای فیوچرز نیستند؛ اما به سرمایهگذاران اجازه میدهند تا بر اساس حرکات آتی قیمت معامله کنند. CFDها قیمت یا تاریخ انقضای از پیش تعیین شدهای ندارند اما مانند سایر اوراق بهادار با قیمت خرید و فروش معامله میکنند. قراردادهای مابهالتفاوت را میتوان به روشهای مختلفی معامله کرد؛ اما رایجترین آن ها فارکس، سهام، شاخصهای سهام، کالاها و ارزهای دیجیتال هستند.

چقدر باید سرمایهگذاری کرد؟

معاملات CFD به عنوان یک گزینه کم هزینه برای دسترسی به بازارهای مالی در نظر گرفته میشوند. کارمزدهای این معاملات ممکن است شامل کمیسیونی برای معامله داراییهای مالی مختلف با برخی کارگزاریها باشد.

اسپرد – شکاف بین قیمت خرید و فروش در زمان معامله – مهمترین کارمزد CFD است. اگر معامله Overnight برگزار شود هزینه اضافی نیز وجود خواهد داشت.

همچنین از آنجایی که CFDها محصولات اهرمی هستند میتوانید با سرمایهگذاری اولیه کمتری نسبت به سهام عادی، پوزیشنهای بسیار بزرگتری ایجاد کنید. مجموع این عوامل، قراردادهای مابهالتفاوت را با سرمایهای کمتر از حالت عادی، امکانپذیر میکنند.

استراتژی های معاملاتی CFD

معاملات روزانه و معاملات نوسانی دو روش رایج برای معامله CFD هستند. هر دو استراتژی مزایا و معایب خاص خود را دارند که در اینجا خواهید دید. با وجود تغییرات، در هر دو نوع رویکرد معاملاتی باید از ابزارها و مدیریت ریسک یکسانی استفاده کرد. عناصر اساسی معامله و تجارت نباید تغییر کنند.

- قبل از باز کردن هر پوزیشنی، همیشه از یک ماشین حساب معاملاتی استفاده کنید.

- به دنبال یک پلتفرم معاملاتی یا کارگزار CFD با سابقه خوب، ابزار معاملاتی قوی و امنیت بالا باشید.

- قبل از تصمیمگیری در مورد یک پلتفرم، تصمیم بگیرید که در کدام بازارها را می خواهید معامله کنید. این تصمیمگیری، انتخابهای شما را بسیار آسانتر خواهد کرد.

- اطمینان حاصل کنید که از تاکتیک های صحیح مدیریت ریسک به طور منظم استفاده میکنید. همیشه یک استاپ لاس داشته باشید. در صورت استفاده از اهرم، هنگام تخمین ضرر و سود احتمالی، این موضوع را در نظر بگیرید.

- هنگام استفاده از اهرم محتاط باشید. اگر مراقب نباشید یا اشتباهی مرتکب شوید ممکن است کل سرمایهای که دارید را از دست بدهید.

- در صورتی که فرصت سودآوری پیش بیاید یا معاملهای علیه شما انجام شود، همیشه مقداری مارجین اضافی را در حساب خود حفظ کنید. در نتیجه از مارجین کال یا انحلال جلوگیری میشود.

- CFDهای مختلف و بازارهای دارایی گوناگونی را آزمایش کنید. انعطاف پذیری متوسط این قراردادها فرصتهای معاملاتی جذابی را فراهم میکنند.

مزایا و معایب معاملات CFD

این نوع از معاملات، مانند تمامی سبکها و تاکتیکهای تجاری و معاملاتی، طیف گستردهای از مزایا و معایب را دارند. در حالی که تجارت CFD مزایای خاصی را ارائه میدهد و در این مقاله به آنها اشاره کردیم خطرات و معایبی نیز دارند. در این ادامه، مزایا و معایب قراردادهای مابهالتفاوت را بررسی خواهیم کرد.

مزایا

1. اهرم

یکی از مزایای اصلی معاملات CFD، در دسترس بودن اهرم است. با اهرم، معاملهگران میتوانند پوزیشنهای بزرگتر را با مقدار سرمایه کمتری کنترل کنند. این بدان معنی است که سود بالقوه را میتوان بزرگ کرد و منجر به بازده سرمایهگذاری بالاتری شد. با این حال، مهم است که توجه داشته باشید که اهرم میتواند زیانها را نیز تقویت کند؛ بنابراین احتیاط، شرطی لازم و مهم است.

2. دسترسی به بازارهای متعدد

این قراردادها دسترسی به طیف وسیعی از بازارها از جمله سهام، شاخصها، کالاها و ارزها را ارائه میدهند. این مزیت به معاملهگران فرصتهای تجاری بسیار متنوعی را ارائه میدهد و توانایی تنوع بخشیدن به سبدهای آنها را فراهم میکند. علاوه بر این، CFDها به معاملهگران این امکان را میدهد که هم پوزیشنهای خرید و هم پوزیشنهای فروش داشته باشند و آنها را قادر می سازد از هر دو بازار صعودی و نزولی سود ببرند.

3. انعطاف پذیری

قراردادهای مابهالتفاوت از نظر استراتژیهای معاملاتی انعطافپذیری خوبی را ارائه میدهند. معاملهگران میتوانند از انواع مختلف سفارشها، مانند سفارشهای توقف ضرر و برداشت سود، برای مدیریت ریسک و حفظ سود خود انتخاب کنند.

4. عدم نیاز به مالکیت

برخلاف سرمایهگذاریهای سنتی، معاملهگران CFD نیازی به مالکیت داراییهای اساسی ندارند. این امر نیاز به تحویل فیزیکی یا ذخیره سازی داراییها را از بین میبرد و تجارت را راحتتر و مقرون به صرفهتر میکند.

5. در دسترس بودن اطلاعات

معامله با قراردادهای مابهالتفاوت، امکان دسترسی به اطلاعات بازار و ابزارهای تحلیل فراوانی را به معاملهگران میدهد. بسیاری از پلتفرمهای معاملاتی دادهها، نمودارها و شاخصهای فنی را برای کمک به معاملهگران در تصمیمگیری آگاهانهتر ارائه میکنند. این انبوه اطلاعات میتواند در شناسایی فرصتهای تجاری و مدیریت ریسک، بسیار ارزشمند باشد.

معایب

1. ریسکهای اهرمی

در حالی که اهرم میتواند سود را افزایش دهد میتواند میزان زیان را نیز بیشتر کند. اگر بازار علیه یک معاملهگر حرکت کند شخص ممکن است با ضررهای قابل توجهی روبرو شود که بیش از سرمایهگذاری اولیه آنها باشد. استفاده عاقلانه از اهرم و به کارگیری استراتژیهای مدیریت ریسک برای محافظت از سرمایه بسیار مهم است.

2. ریسک طرف مقابل

معاملات CFD معمولاً از طریق کارگزاری انجام میشود که به عنوان طرف مقابل معامله عمل میکند. این بدان معنی است که معاملهگران در معرض ریسک اعتباری کارگزار هستند. در صورت ورشکستگی یک کارگزار، معاملهگران ممکن است متحمل ضررهای مالی شوند. برای کاهش این خطر، مهم است که کارگزاران معتبر و تحت نظارت را انتخاب کنید.

3. پیچیدگی

معاملات CFD میتوانند پیچیده باشند؛ به خصوص برای معاملهگران بی تجربه. درک پیچیدگیهای مربوط به مارجین، هزینههای rollover و مشخصات قرارداد مستلزم دانش کامل نسبت به بازار و مکانیک معاملات است. عدم درک دریت این موارد، میتواند منجر به اشتباهات پرهزینهای شود.

4. نوسانات بالا

بازارهایی که CFD در آنها معامله میشود میتواند بسیار پرنوسان باشند. حرکات سریع قیمت میتواند منجر به سود قابل توجهی شود؛ اما همچنین میتواند باعث زیانهای غیرمنتظرهای نیز بشود. معاملهگران باید برای نوسانات بازار آماده باشند و استراتژیهای مدیریت ریسک مناسب را در اختیار داشته باشند.

5. ریسک معامله بیش از حد

به دلیل سهولت و در دسترس بودن این نوع از معاملات، خطر معامله بیش از حد وجود دارد. معامله بیش از حد میتواند منجر به تصمیمگیری هیجانی و معاملات تکانشی شود که میتوانند برای تجارت شما مضر باشند. معاملهگران باید نظم و انضباط داشته و به برنامههای معاملاتی خود، پایبند باشند.

در نتیجه، این سبک معاملاتی، چندین مزیت از جمله اهرم، دسترسی به بازارهای متعدد، انعطافپذیری، عدم نیاز به مالکیت و در دسترس بودن اطلاعات را ارائه میدهد. با این حال، آگاهی از خطرات مرتبط با اهرم، ریسک طرف مقابل، پیچیدگی، نوسانات بالا و معامله بیش از حد نیز ضروری است. مانند هر شکل معامله یا سرمایهگذاری، معاملات CFD نیازمند بررسی دقیق و مدیریت ریسک جهت به حداکثر رساندن سود بالقوه و در عین حال به حداقل رساندن زیانهای احتمالی هستند.

ریسک معاملات CFD چیست؟

CFDها یک محصولاتی اهرمی هستند؛ به این معنی که معاملهگران تنها باید درصد کمی از ارزش کامل یک معامله را برای باز کردن یک موقعیت سپرده گذاری کنند. این به عنوان معامله با مارجین نامیده میشود.

این به این معنی است که یک معاملهگر بالقوه میتواند مقدار کمی پول برای سرمایهگذاری بسیار بزرگتر بگذارد. انجام این کار میتواند بازگشت سرمایه بالقوه را افزایش دهد. اما، مهمتر از همه، این فرآیند به روش دیگری نیز کار میکند، به این معنی که زیان های متحمل شده نیز به طور مشابه افزایش می یابد.

نتیجه این امر این است که به جای صرف هزینه یک معامله یا سرمایهگذاری اولیه، معاملهگری که به اشتباه بازار را فراخوانی میکند، به طور بالقوه میتواند تمام پولی را که در حسابی نزد ارائهدهنده CFD واریز کرده است، از دست بدهد.

به عنوان مثال، معامله 100 پوندی برای افزایش قیمت نفت میتواند منجر به ضرر بیش از 100 پوندی در صورت کاهش قیمت نفت شود. هرچه قیمت نفت بیشتر کاهش یابد مبادلات پول بیشتری از دست خواهند داد. اگر معاملهگری در چنین معاملهای 500 پوند از دست میداد و حداقل 500 پوند نزد ارائهدهنده CFD سپرده میشد تمام 500 پوند را از دست میداد؛ نه فقط سهام 100 پوندی.

جمعبندی

در نتیجه بررسی گسترده معاملات CFD در بازار فارکس، این ابزار مالی به عنوان یک ابزار قدرتمند و اثرگذار در تجارت مالی مورد توجه قرار گرفته است. معاملات CFD، با ویژگیهای منحصر به فرد خود، امکان انعطاف پذیری بیشتر و دسترسی به مختلف کلاسهای دارایی را فراهم میکنند.

یکی از جنبههای مهم معاملات CFD، کاربردهای گسترده آن در بازار مالی است. این ابزار به سرعت به یک جزء اساسی از استراتژیهای مالی تبدیل شده و در تنوع داراییها، از ارزهای دیجیتال گرفته تا انواع مختلف سهام و کالاها، به کار میرود.

مکانیزم عملکرد معاملات CFD نیز به وضوح توضیح داده شده است. این مقاله به خواننده این امکان را میدهد که با نحوه مبادله در بازار فارکس با دقت بیشتری آشنا شود و تصمیمات مالی خود را بر اساس اطلاعات بهتری بگیرد.

در بخش مزایا و معایب، این مقاله تمام جوانب مثبت و چالشهای مرتبط با معاملات CFD را مورد بررسی قرار داده است. از انعطاف پذیری بالا و دسترسی به حجم بزرگ داراییها تا ریسکهای مالی مرتبط، همه این موارد با دقت تجزیه و تحلیل شدهاند.

در پایان، شناخت ریسکها و نحوه مدیریت آنها از اهمیت ویژهای برخوردار است. با آگاهی از این ریسکها، سرمایهگذاران میتوانند بهترین تصمیمات را در مسیر موفقیت خود در بازار فارکس اتخاذ کنند. بهطور کلی، مقاله حاضر به خواننده اطلاعات گستردهای ارائه داده و او را در راهبردهای مالی بهتر و تصمیمات موفقتر در دنیای پویای معاملات CFD هدایت میکند.

سوالات متداول

1. تعریف CFD چیست؟

نوعی قرارداد که در آن دو طرف مایل، یک خریدار و یک فروشنده توافق میکنند که بر اساس تفاوت قیمت بین زمان باز شدن قرارداد و زمان بسته شدن پوزیشن، معامله را تسویه کنند. قیمتگذاری بر اساس قیمت بازار دارایی پایه ابزار معاملاتی است.

2. در کدام بازارهای CFD میتوانم معامله کنم؟

CFDها برای هر بازاری از جمله دارایی های سنتی و دیجیتال در دسترس هستند. فارکس، شاخصهای سهام، کالاهایی مانند طلا و نقره، و ارزهای رمزنگاری شده مانند بیتکوین و اتریوم، همگی مکانهای متداولی برای یافتن CFD هستند.

3. آیا تجارت آنلاین CFD ایمن است؟

بله؛ بسته به پلتفرم معاملاتی انتخاب شده. برخی از پلتفرمها از تعدادی مکانیسم امنیتی برای محافظت از پرداختها و حسابهای مشتری استفاده میکند.

4. معاملات اهرمی CFD چیست؟

معاملات اهرمی از مارجین برای استفاده به عنوان وثیقه در هنگام گرفتن اندازه موقعیت بسیار بزرگتر از آن چیزی که سرمایه معمولاً اجازه میدهد؛ استفاده میکند. این به معاملهگران اجازه میدهد تا معاملات خود را تنظیم کنند و سود حاصل از هر پوزیشن را تا حد زیادی تقویت کنند. این نیز خطر را افزایش میدهد؛ بنابراین آماده باشید.

5. معاملات لانگ و شورت چیست؟

لانگ و کوتاه به معاملهگران اجازه میدهد از هر طرفی که بازارها بچرخند سود ببرند. پوزیشنهای لانگ و شورت تنها یکی از مهمترین مزایای معاملات CFD هستند.

6. چگونه ازCFD ها برای پوشش ریسک استفاده کنم؟

پوشش ریسک CFD شامل باز کردن یک پوزیشن فروش در دارایی است که به عنوان یک سرمایهگذاری نیز نگهداری بلندمدتی است. برای مثال، یک معاملهگر بیتکوین را نگه میدارد و هر دو میترسند که سقوطی در راه باشد؛ اما هنوز نمیخواهند تا زمانی که تأیید بیشتری درباره تغییر روند وجود دارد؛ اقدامی کنند. در اولین نشانه برگشت، یک معاملهگر میتواند یک هج شورت را باز کند و قبل از اینکه تصمیم بگیرد با سرمایهگذاری بلندمدت خود چه کاری انجام دهد؛ از هرگونه کاهش سود، بهره میبرد. این یک راه عالی برای محافظت و حتی رشد سرمایه در کوتاه مدت در هنگام سقوط یا روند نزولی است.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از آموزش معاملهگری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.