تحلیل تکنیکال یکی از مهمترین ابزارهای مورد استفاده در بازارهای مالی است که برای پیشبینی رفتار قیمتها و تصمیمگیری در معاملات بهکار میرود. از جمله الگوهایی که در این زمینه بسیار مورد توجه قرار میگیرد، «الگوی کوسه» است. الگوی کوسه یک الگوی قیمتی است که اغلب به صورت تکراری در نمودارهای قیمتی دیده میشود و میتواند به عنوان یک هشدار قوی برای تصمیمگیری در معاملات مورد استفاده قرار گیرد. در این مقاله، به بررسی جامع الگوی کوسه و نحوه استفاده از آن در تحلیل تکنیکال میپردازیم.

الگوی هارمونیک چیست؟

الگوهای هارمونیک، الگوهای نموداری هستند که با کمک هندسه و همچنین با کمک مقادیر فیبوناچی (جهت تعیین دقیق نقاط محوری مورد معامله توسط معاملهگران) نمایش داده میشوند. گارتلی پایههای تجارت این الگوهای پنج نقطهای را تنظیم کرد، لری قوانین اساسی مقادیر فیبوناچی را ایجاد کرد و کارنی با افزودن الگوهای خرچنگ، کوسه و خفاش الگوهای هارمونیک را گسترش داد.

الگوهای هارمونیک اجزای گرافیکی و ریاضی را ترکیب میکنند تا ابزارهای تحلیل تکنیکال دقیقتری را برای پیشبینی حرکت قیمت، تغییر روند و اهداف سود احتمالی در اختیار معاملهگران قرار دهند. الگوهای هارمونیک متفاوتی وجود دارند که میتوان بهعنوان تحلیلگر تکنیکال از آنها برای خرید و فروش استفاده کرد: گارتلی، کوسه، خرچنگ و پروانه، که همه الگوهای هارمونیک تقریباً یکسان به نظر میرسند. اجازه دهید بیشتر روی الگوی هارمونیک کوسه و نحوه کارکرد آن در شرایط صعودی و نزولی تمرکز کنیم.

الگوی کوسه چیست؟

الگوی نموداری کوسه، الگویی نسبتا جدید است و اولین بار توسط اسکات کارنی در سال 2011 کشف شد و یک الگوی معکوس روند با 5 نقطه است که توسط معاملهگران تکنیکال برای شناسایی تغییر روند از یک روند نزولی به یک روند صعودی یا از یک روند صعودی به یک روند نزولی استفاده میشود، چرا که این الگو توسط اصلاح فیبوناچی، تایید و پشتیبانی میشود.

این الگو به نوعی یک الگوی هارمونیک به شمار میرود. البته ماهیت پیچیده Shark Pattern آن را از سایر الگوهای هارمونیک متمایز میکند، چرا که در مقایسه با سایر الگوهای هارمونیک، به مرحله نهایی که همه آنها میرسند، دست نمییابد.

در مورد سایر الگوهای نموداری هارمونیک، نقطه کامل شدن الگو، به راحتی در پایه نوسانی CD دیده میشود، اما در مورد Shark Pattern، نقطه پایانی در پایه نوسانی BC قرار دارد. سایر الگوهای هارمونیک دارای پنج نقطه X، A، B، C و D هستند، در حالی که الگوی نموداری کوسه با نقاط O، X، A، B و C مشخص میشود و همین موضوع، به وضوح تفاوت Shark Pattern را در مقایسه با سایر الگوها نشان میدهد.

یک سری از ویژگیهای دیگر نیز وجود دارد که باید به آنها توجه کنید، به عنوان مثال: الگوی نموداری کوسه در در طول روند صعودی، در نقطه B یک سقف دوقلو را تشکیل میدهد و در طول روند نزولی، در نقطه B یک کف دقلو را تشکیل میدهد. از این ویژگی بصری میتوان برای شناسایی الگوی هارمونیک کوسه استفاده کرد.

برای این که شکل کوسه معتبر باشد، در شکلگیری کندلهای آن باید چندین نسبت فیبوناچی رعایت شوند. 5 عدد نقطه روی این الگوی هارمونیک وجود دارد: O، X، A، B و C. این نقاط همبستگی قوی با نسبتهای فیبوناچی و حرکت قیمت دارند و انتظار میرود بازار در طول حرکت موج نوسانی خود، از نقطه C معکوس شود.

بیشتر بخوانید: اعداد فیبوناچی در فارکس

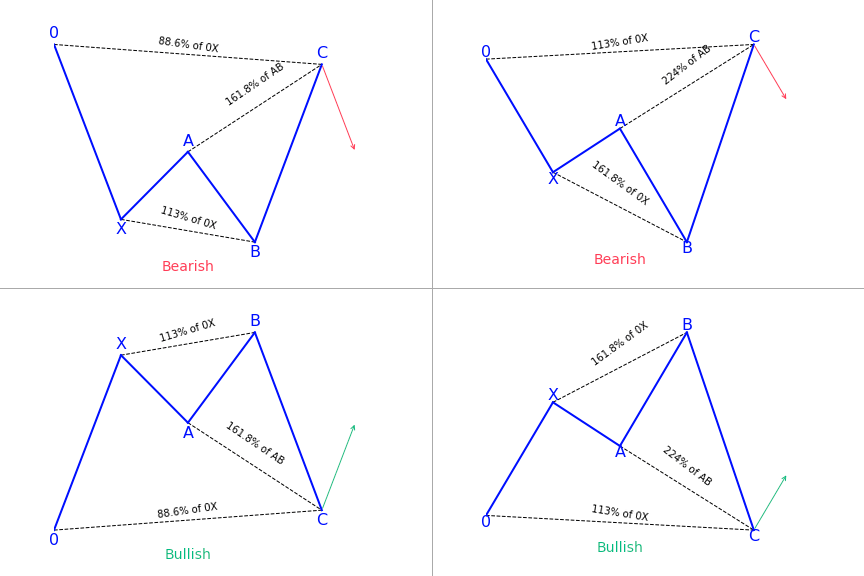

تصویر بالا، یک الگوی کوسه صعودی را نشان میدهد که از ساختار 5 نقطهای تشکیل شده است و توسط OXABC با 4 پایه مجزا شکل گرفته است، همانطور که در تصویر بالا نشان داده میشود. پایه اول OX است و به دنبال آن پایه XA، پایه AB و پایه BC قرار دارند. با توجه به تصویر، پایه OX دارای higher low ، پایه AB دارای higher high و کل شکل دارای یک الگوی ساختاری زیگزاگی است. یک الگوی نموداری کوسه صعودی ساختاری شبیه به حرف M را تشکیل میدهد.

کوسه نزولی نیز از ساختار 5 نقطهای تشکیل شده است و توسط OXABC با 4 پایه مجزا شکل گرفته است، همانطور که در تصویر بالا نشان داده میشود. پایه اول OX است و به دنبال آن پایه XA، پایه AB و پایه BC قرار دارند. با توجه به تصویر، پایه OX دارای lower high، پایه AB دارای lower low و کل شکل دارای یک الگوی ساختاری زیگزاگی است. یک الگوی نموداری کوسه نزولی ساختاری شبیه به حرف W را تشکیل میدهد.

الگوی کوسه صعودی

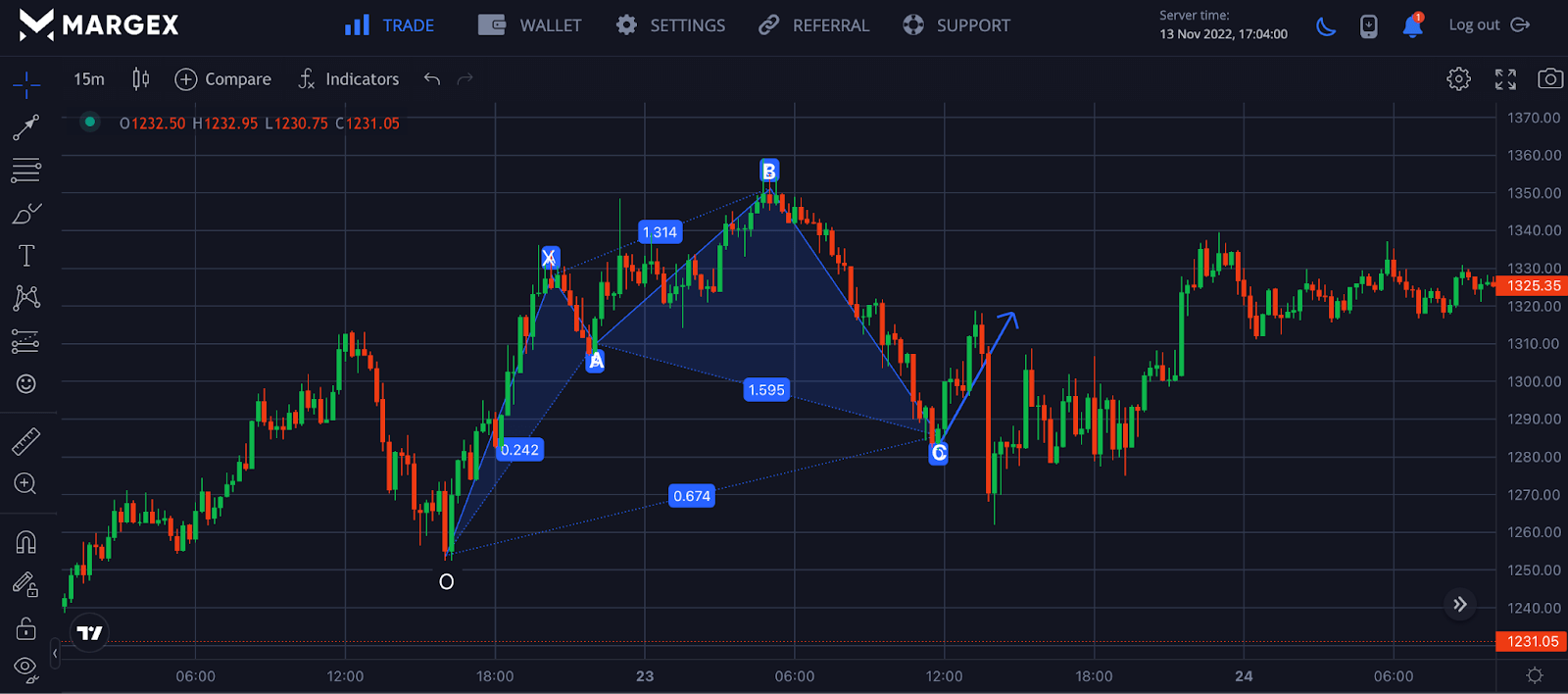

اجازه دهید حرکت قیمت الگوی نموداری کوسه صعودی را با جفت ETHUSD به عنوان مثال خود در نظر بگیریم.

- پایه قیمت OX: اولین پایه الگو است که در آن، قیمت از نقطه O به نقطه X با یک حرکت تکانشی بالا میرود.

- پایه قیمت XA: این پایه، مرحله دوم در ساختار الگو است. پس از رسیدن به نقطه اوج X، پایه XA برای کمک به حرکت اولیه قیمت شکل میگیرد. این سطح اصلاحی XA باید کمتر از 100٪ از پایه OX باشد.

- پایه قیمت AB: پایه قیمت AB سومین پایه الگو است و پس از اینکه پایه A حرکت خود را با بالا رفتن قیمت کامل کرد و پایه AB را تشکیل داد، پایه AB تا سطح نقطه B بالا میرود و با نسبتی معادل با 113% الی 161% از پایه XA، حرکت میکند.

- پایه قیمت BC: این پایه، آخرین ساختار الگو است که کوسه را تکمیل میکند و از نقطه B شروع میشود. نمودار قیمت به آرامی شروع به حرکت میکند و تا محدوده پایینی با نسبتی معادل با 161٪ الی 224٪ از طول پایه XA، حرکت خود را کامل کرده و به الگو پایان میدهد و در ادامه مسیر بازار، در نقطه C یک حرکت صعودی تکانشی به سمت بالا انجام میشود.

یک معاملهگر میتواند به دنبال باز کردن یک موقعیت خرید در اطراف این منطقه ضمن قرار دادن توقف ضرر خود باشد و همچنین حد سود مدنظر خود را تعیین کند. معاملهگران مختلف روشهای مختلفی برای تجارت الگوی نموداری کوسه دارند، زیرا هیچ روش واحد و قطعی برای معامله با این الگو وجود ندارد.

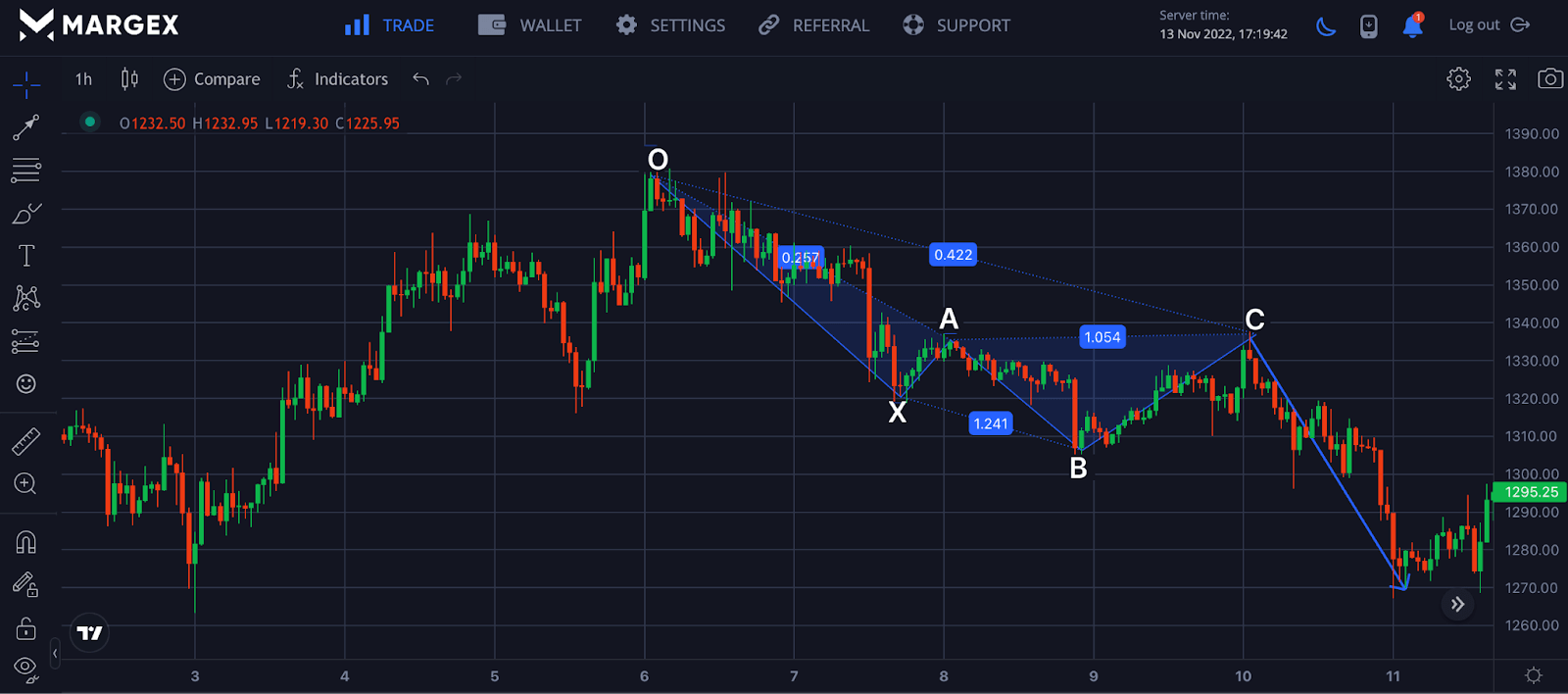

الگوی کوسه نزولی

- پایه قیمت OX: اولین پایه الگو است که در آن، قیمت از نقطه O به نقطه X با یک حرکت تکانشی پایین میرود.

- پایه قیمت XA: این پایه، مرحله دوم در ساختار الگو است. پس از رسیدن به نقطه کف X، پایه XA برای کمک به حرکت اولیه قیمت شکل میگیرد. این سطح اصلاحی XA باید کمتر از 100٪ از پایه OX باشد.

- پایه قیمت AB: پایه قیمت AB سومین پایه الگو است و پس از اینکه پایه A حرکت خود را با پایین رفتن قیمت کامل کرد و پایه AB را تشکیل داد، پایه AB تا سطح نقطه B پایین میرود و با نسبتی معادل با 113% الی 161% از پایه XA، حرکت میکند.

- پایه قیمت BC: این پایه، آخرین ساختار الگو است که کوسه را تکمیل میکند و از نقطه B شروع میشود. نمودار قیمت به آرامی شروع به حرکت میکند و تا محدوده بالایی با نسبتی معادل با 161٪ الی 224٪ از طول پایه XA، حرکت خود را کامل کرده و به الگو پایان میدهد و در ادامه مسیر بازار، در نقطه C یک حرکت نزولی تکانشی به سمت پایین انجام میشود.

با ترسیم درست مقادیر اصلاحی فیبوناچی، معاملهگر میتواند نقطه ورود را برای باز کردن یک موقعیت فروش برای معامله ETHUSD ضمن تعیین نقاط توقف ضرر و حد سود، به درستی تشخیص دهد.

چگونه الگوی کوسه را شناسایی کنیم؟

برای شناسایی الگوی کوسه در تحلیل تکنیکال، ابتدا باید ویژگیهای آن را بدانید. همانطور که قبلاً اشاره کردیم، Shark Pattern دارای ساختار نوسان قیمت 5 نقطهای (O، X، A، B و C) است که با 4 پایه متفاوت از سایر الگوهای کندل استیکی هارمونیک (OX، XA، AB و BC) نامگذاری شده است.

علاوه بر این، Shark Pattern باید شرایط زیر را داشته باشد تا معتبر باشد:

- پایه AB با نسبتی معادل 113٪ الی 161.8٪ از نسبت فیبوناچی پایه XA باز میگردد.

- نسبت فیبوناچی پایهOX ، به میزان 113% از نقطه O فراتر میرود.

- نوسان قیمت BC گسترشی معادل با 161.8٪ الی 224٪ از موج XA است.

- حدفاصل از O تا C، نسبتی معادل با 88% الی 113٪ دارد.

- پایه CD در نسبتی معادل با 50% از سطح فیبوناچی اصلاحی پایه BC است

مهمتر از همه، ترسیم Shark Pattern به صورت دستی به این معنی است که شما باید زمان و تلاش زیادی را صرف کنید، زیرا باید تمامی این نسبتها را به تنهایی محاسبه و ارزیابی کنید. از طرف دیگر، میتوانید از یک اندیکاتور کوسه هارمونیک داخلی که در برخی از پلتفرمهای تجاری محبوب (از جمله MetaTrader4) موجود است، استفاده کنید.

توجه: اگر از TradingView استفاده میکنید، به خاطر داشته باشید که این نرمافزار محبوب ترسیم نمودار، دارای اندیکاتور کوسه نیست، با این حال، میتوانید از ابزار XABCD برای این منظور استفاده کنید.

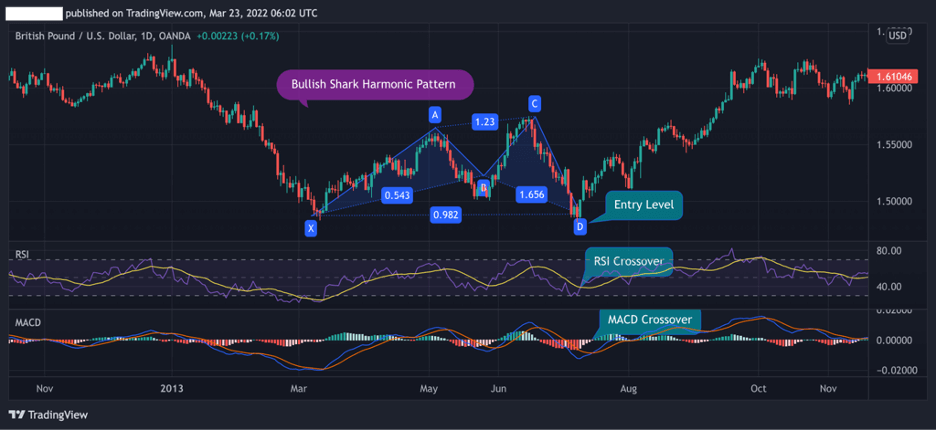

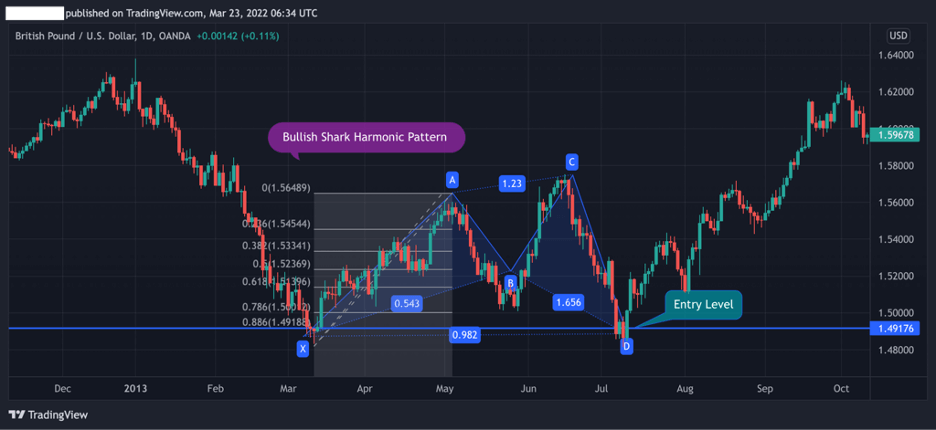

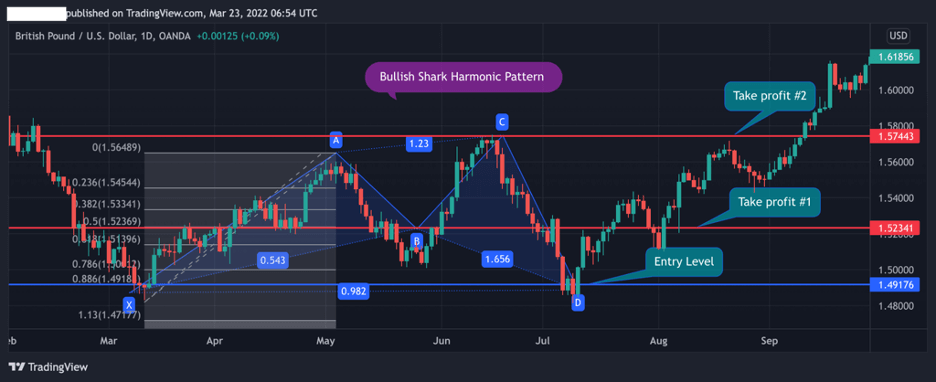

همانطور که در نمودار روزانه GBP/USD پایین میبینید، الگوی نموداری کوسه صعودی به دنبال یک روند نزولی با 4 نوسان قیمت و 5 نقطه شکل میگیرد (چون ما از نرم افزار نمودار TradingView استفاده میکنیم نامگذاریها کمی متفاوت است). هنگامی که بازار به نقطه D میرسد، الگو تایید شده و قیمت در نهایت معکوس میشود.

آموزش معامله با الگوی کوسه

معامله طبق الگوی نموداری کوسه، هدفی مشابه با هدف بسیاری از الگوهای هارمونیک دیگر را دنبال میکند. شما به دنبال تغییر روند در نمودار قیمت با دنبال کردن 4 نوسان قیمت هستید و این فرض را دارید که قیمت در شرف معکوس شدن است.

با توجه به تکنیک معاملاتی هنگام استفاده از نمودارهای TradingView، تفاوت بین Shark Pattern و ابزار XABCD این است که سطح ورودی به جای نقطه D در نقطه C در نظر گرفته میشود. در این حالت، سود برداشت در نقطه D قرار میگیرد. سطح استاپ لاس نیز با نسبت فیبوناچی معادل با 113% از سطح XA، قرار میگیرد.

بیشتر بخوانید: استاپ لاس یا حد ضرر چیست؟

به خاطر داشته باشید که الگوی نموداری کوسه برای معاملات کوتاهمدت مناسبتتر است. با در نظر گرفتن این موضوع، بیایید مثالهایی که در ادامه ذکر میشوند را الگوی معاملاتی خود در نظر بگیریم و یک فرآیند گام به گام برای معامله طبق الگوی کوسه را به شما نشان دهیم.

1. یک نقطه ورود پیدا کنید

هنگام معامله با الگوی نموداری کوسه، نقطه ورود به معامله در نقطه C (در نمودار ما D) است. این به این دلیل است که بازگردانی O به C (در نمودار ما از D به X) میتواند نسبتی بین 88.6٪ الی 113٪ داشته باشد، بنابراین به محض اینکه مشاهده کردید که این شرط برآورده شد، میتوانید معامله خرید را در نقطه C (نقطه D در نمودار ما) ثبت و وارد کنید.

اما، قبل از انجام این کار، گرفتن تأییدیه معکوس شدن روند با استفاده از سایر اندیکاتورهای تکنیکال تغییر روند، کاملا ضروری است. دو شاخص تکنیکال برای این کار، RSI و MACD هستند و به یافتن اینکه آیا روند موجود در حال تغییر حرکت خود است یا خیر، کمک میکنند.

گام بعدی ترسیم فیبوناچی اصلاحی از نقطه X به A است. به عنوان یادآوری، هنگام معامله با Shark Pattern، نقطه ورود در 88.6٪ OX (XD در نمودار ما) است. این سطح نشاندهنده یک حالت فرسودگی است که در آن فروشندگان نمیتوانند قیمتها را پایین بیاورند و احتمال برگشت قیمت را نشان میدهد.

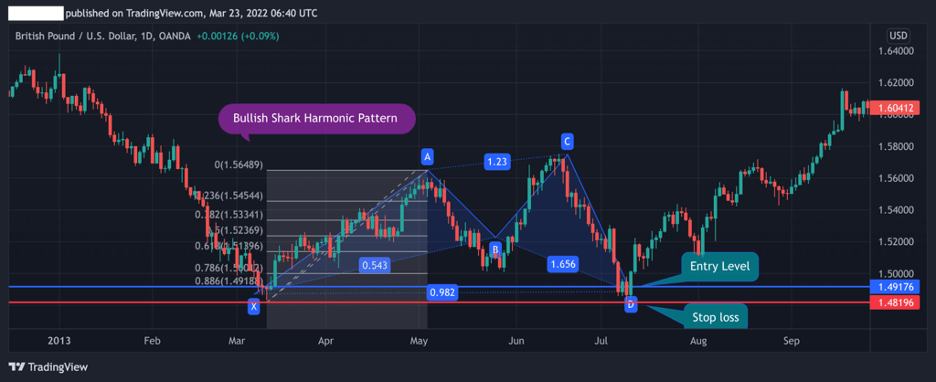

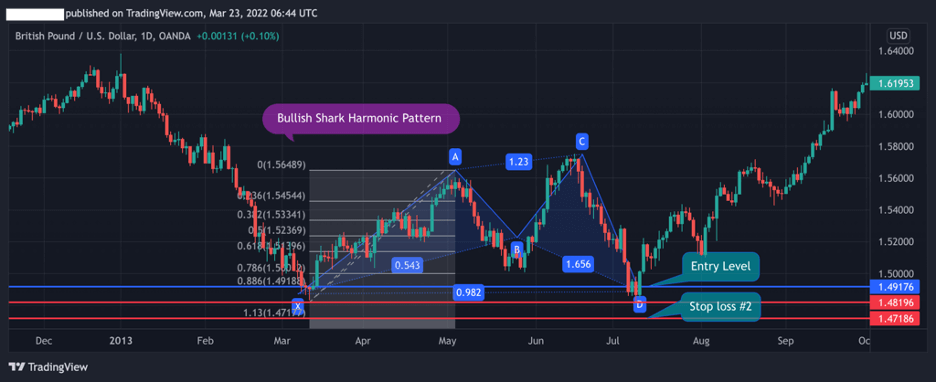

2. یک استاپ لاس تنظیم کنید

بعد از ورود به معامله، مرحله بعدی تنظیم استاپ لاس است. روشهای مختلفی برای تعیین محل استاپ لاس در Shark Pattern وجود دارد، اما رایجترین روش، قرار دادن استاپ لاس در نقطه C (D در نمودار ما) است که یک توقف ضرر بسیار محکم است و میتواند به راحتی شناسایی و تنظیم شود.

منطق پشت قرار دادن استاپ لاس در این سطح این است که شکستن نمودار زیر نقطه D، به طور خودکار الگوی نموداری کوسه را باطل میکند. علاوه بر این، اگر سطح توقف ضرر انعطاف پذیرتری را ترجیح میدهید (همانطور که در نمودار زیر مشاهده میکنید) میتوانید از یک استاپ لاس در امتداد فیبوناچی 113 درصدی پایه XA نیز استفاده کنید.

3. یک حد سود سود تعیین کنید

در نهایت، آخرین مرحله تعیین حد سود است. یکی دیگر از مزایای الگوی نموداری کوسه این است که یک حد سود واضح را در نسبت فیبوناچی معادل 50% الی 61.8% از پایه BC دارد. سطح دوم و سوم حد سود را میتوان در سطوح A و C قرار داد.

تفاوت الگوی هارمونیک کوسه با سایر الگوهای هارمونیک

الگوی Shark، بسیار شبیه به سایر الگوهای هارمونیک است. به عنوان مثال، تمامی این الگوها، 5 نقطه دارند. اما نامگذاری این نقاط در الگوی Shark و سایر الگوها، اندکی تفاوت دارد. در ادامه، به تفاوت این الگو با دو مورد از الگوهای هارمونیک، یعنی سایفر و خفاش میپردازیم:

تفاوت با الگوی سایفر

الگوی سایفر و کوسه از نظر ساختار و حرکت بسیار شبیه به هم هستند. با این حال، تفاوتهای جزئی بین دو الگوی نمودار وجود دارد. درک این تفاوتها به شما به عنوان یک معاملهگر کمک میکند هنگام استفاده از الگوهای نموداری، احتمالا خروجی بهتری داشته باشید.

اولین تفاوت بین الگوی نموداری کوسه و الگوی سایفر، نوع نامگذاری است. برای کوسه، نامگذاری به شکل OXABC است، در حالی که برای الگوی سایفر، نامگذاری XABCD است. پایه دوم الگوی سایفر در مقدار فیبوناچی اصلاحی 38 تا 61 درصد از ساق قبلی خود قرار دارد. در مقابل، در الگوی دیگر، نسبت اصلاح فیبوناچی دقیقی برای پایه دوم نداریم.

یک تمایز دیگر بین این دو الگو، در میزان گسترش است. در الگوی Shark، گسترش در محدوده 113٪ تا 161٪ است، در حالی که الگوی سایفر، گسترش پایه سوم بین 127٪ تا 141٪ است. از سمت دیگر، نقطه پایانی الگوی Shark در نقطه C، برگشتی معادل با 88 الی 113 درصد از پایه OX اولیه دارد، در حالی که نقطه پایانی الگوی Cypher در نقطه D، برگشتی معادل با 78 درصد خواهد داشت.

تفاوت با الگوی خفاش

اولین تفاوت در شکل و شمایل ظاهری این دو الگو است. برخلاف سایر الگوهای هارمونیکی که میشناسیم، نقطه C، میزان Higher High نسبت به نقطه A دارد. تفاوت دوم در یک بحث ساختاری نمودارها است. در تمام الگوهای هارمونیک، نسبت AB=CD یک اصل اساسی در ساختار الگو است، اما در نمودار کوسه، چنین نسبتی را نخواهیم داشت.

مزایا و معایب الگوی کوسه

این الگو نیز مثل سایر الگوهای موجود در تحلیل تکنیکال، دارای یک سری از مزایا و یک سری از معایب خاص خود است. دانستن این موارد لازم، مهم و کاربردی است و شما در زیر میتوانید مزایا و معایب ترید با Shark Pattern را بررسی کنید.

مزایا

- الگوی نمودار بسیار دقیق

- در این الگو نقطه ورود، توقف ضرر و حد سود به خوبی تعریف شدهاند

- الگو نسبت ریسک به پاداش مناسبی را به تریدرها ارائه میدهد

معایب

- الگوی نموداری، برای مبتدیان تا حدودی پیچیده است

- از آنجایی که ممکن است که در همه پلتفرمهای معاملاتی موجود نباشد، به یک افزونه خارجی نیاز است

ادامه مسیر

در حال حاضر، شما باید درک جامعی از نحوه استفاده از الگوی نموداری کوسه در هنگام معامله داشته باشید. اما مراحل بعدی برای شما چیست؟ میتوانید این فهرست را دنبال کنید:

- از نمودارهای Live برای تمرینِ شناسایی این الگو استفاده کنید. برای کمک به این امر میتوانید از پلتفرم رایگان TickTrader استفاده کنید. با گذشت زمان، میتوانید چشمان خود را آموزش دهید تا به راحتی اشکال مربوط به این نمودار را تشخیص دهید.

- چند ستاپ معاملاتی کوسه را ایجاد و امتحان کنید، توجه کنید که کجاها باید وارد شوید، کجاها سود میبرید و چگونه ریسک خود را مدیریت میکنید.

- یک استراتژی با استفاده از الگوی نموداری کوسه ایجاد کنید. میتوانید از سایر ابزارهای تحلیل تکنیکال مانند خطوط روند، اندیکاتورها یا الگوهای کندل استیک برای توسعه سیستم خود استفاده کنید.

- هنگامی که احساس آمادگی کردید، میتوانید یک حساب واقعی باز کنید و مهارتهای خود را آزمایش کنید.

- سایر الگوهای هارمونیک را بخوانید و دانش خود را گسترش دهید. یادگیری در مورد الگوهای مرتبط، مانند خفاش، خرچنگ، یا 5-0، میتواند به شما کمک کند تا اگر کوسه آنطور که انتظار میرفت شکل نگرفت، راههای دیگری را شناسایی کنید.

جمعبندی

در این مقاله، به بررسی جامع الگوی کوسه در تحلیل تکنیکال پرداختیم و اهمیت و کاربردهای این الگو را مورد بررسی قرار دادیم. از مزایای الگوی کوسه میتوان به قابلیت تشخیص الگوهای تکراری در نمودارهای قیمتی، ارائه اشارههای مفید برای تصمیمگیری در معاملات و افزایش احتمال موفقیت در معاملات اشاره کرد.

همچنین، با بررسی معایب آن نیز به این نتیجه رسیدیم که الگوی کوسه ممکن است در شرایط خاص بازار عملکرد مناسبی نداشته باشد و نیاز به ترکیب آن با سایر ابزارها و شرایط بازار وجود دارد. امیدواریم که این مقاله برای علاقهمندان به تحلیل تکنیکال مفید واقع شده باشد و به افزایش دانش و مهارت آنها در این حوزه کمک کند. چنانچه راجعبه این موضوع سوالی دارید یا نیاز به مقالهای در موضوع دیگر دارید، لطفا با استفاده از قسمت نظرات با ما در ارتباط باشید.

سوالات متداول

1. الگوی نموداری کوسه چیست و چگونه کار میکند؟

الگوی نموداری کوسه یک الگوی قیمتی در تحلیل تکنیکال است که به صورت الگوهای مشخصی در نمودارهای قیمتی دیده میشود. این الگو، یک الگوی معکوس روند شامل 5 نقطه و 4 پایه است که توسط معاملهگران برای شناسایی تغییر روند از یک روند نزولی به یک روند صعودی یا بالعکس، استفاده میشود.

2. چگونه میتوان نمودار کوسه را در چارتهای قیمتی شناسایی کرد؟

شناسایی این الگو، با توجه به الگوهای مشخص و قاعدهمند در نمودارهای قیمتی صورت میگیرد. این الگوها معمولاً از دو حرکت صعودی و نزولی تشکیل شده و با توجه به الگوهای مشخصی که در نمودار دیده میشود، الگوی کوسه شناسایی میشود. نسبتهای فیبوناچی که در این الگو باید رعایت شود، بهطور کامل در مقاله ذکر شدهاند.

3. آیا الگوی نموداری کوسه یک الگوی مطمئن برای معامله است؟

همانطور که در تحلیل تکنیکال عموماً اتفاق میافتد، هیچ الگوی 100٪ مطمئنی برای معامله وجود ندارد. با این حال، این الگوی به عنوان یکی از الگوهای قدرتمند در تحلیل تکنیکال شناخته میشود که میتواند به افزایش احتمال موفقیت در معاملات کمک کند.

4. آیا الگوی Shark با سایر الگوهای هارمونیک تفاوت دارد؟

بله، این الگوی با سایر الگوهای هارمونیک مانند الگوهای گارتلی و باترفلای اختلافاتی دارد. این تفاوتها معمولاً در نحوه شکلدهی و نقش الگو در پیشبینی حرکت قیمتها است.

5. آیا الگوی نموداری کوسه به تنهایی کافی است یا نیاز به ترکیب با سایر ابزارهای تحلیلی دارد؟

بسته به شرایط بازار و سبک معامله، این الگوی ممکن است به تنهایی کافی باشد یا نیاز به ترکیب با سایر ابزارهای تحلیلی داشته باشد. معمولاً استفاده از چندین ابزار تحلیلی به صورت ترکیبی میتواند به افزایش دقت و احتمال موفقیت در معاملات کمک کند.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از آموزش معاملهگری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.