ستاپ معاملاتی میتواند برای برخی از معاملهگران یک کلمه کاملا بیگانه باشد اما برای یک معاملهگر با تجربه یک اصطلاحی ضروری و مهم است. اگر قبلاً برخی از مقالات ما را مطالعه کرده باشید قطعا با اصول اولیه بازار سهام مانند نحوه کارکرد آن آشنا هستید و میدانید که موارد پایهای بازار چیست. اما آیا میدانید چگونه یک معامله را در شرایط گوناگون از نظر ثبات بازار، چارچوب زمانی و… انجام دهید؟

بازار سهام یک مکان بیثبات است و مطمئناً نمیتوانید انتظار داشته باشید که تمام سود به دست شما برسد اما یک ستاپ معاملاتی خوب میتواند احتمال یک تجارت سودآور را افزایش دهد. اگر میخواهید متوجه شوید که ستاپ معاملاتی چیست و چه کاربردی دارد میتوانید در ادامه این مقاله همراه ما باشید.

ستاپ معاملاتی چیست؟

ستاپ معاملاتی چیزی نیست جز دستور العملی برای موفقیت یک معامله، طرحی که به شما میگوید به دنبال چه چیزی باشید، چه زمانی بخرید، چه زمانی بفروشید و چقدر ریسک کنید. این طرح یک آرایش خاص از شاخصها، الگوهای نموداری و استراتژی است که به معاملهگران در شناسایی موقعیتهای بالقوه ورود و خروج بالقوه در بازار سهام کمک میکند.

چرا به ستاپ معاملاتی نیاز داریم؟

شما برای به حداکثر رساندن شانس سود خود در معاملات، به یک ستاپ معاملاتی سیستماتیک مناسب نیاز دارید، تجزیه و تحلیل درست بازار و راهاندازی یک ستاپ معاملاتی سیستماتیک منجر به انجام منظم معاملات میشود که اساساً با موفقیت معامله، احتمال داشتن تجارتی موفق را در مجموع را افزایش میدهد.

مبانی ستاپ معاملاتی

اولین و مهمترین چیز در ستاپ معاملاتی این است که تشخیص دهید چه چیزی برای شما مناسب است؛ معاملات روزانه، معاملات نوسانی، اسکالپینگ یا سرمایهگذاری. اگر شما یک سرمایهگذار هستید و میخواهید از مزایای معاملات بلندمدت بهره مند شوید، باید بازار را با تحلیل بنیادی مطالعه کنید که شامل مطالعه صورتهای مالی شرکتها، مانند ترازنامهها و گزارشهای سود به منظور درک پتانسیل آن مجموعه یا شرکت برای سود و رشد است.

اما اگر شما یک معاملهگر هستید و به معاملات روزانه، معاملات سوئینگ و اسکالپینگ علاقه دارید، باید بازار را با تحلیل تکنیکال مطالعه کنید، یعنی رفتار سهام را با تجزیه و تحلیل نمودار قیمت و الگوهای نموداری مطالعه میکنید. تحلیل تکنیکال برای پیشبینی روندهای آتی و کمک به تصمیمگیری در معاملات، بر حرکات قبلی قیمت تمرکز میکند. در ادامه درباره انواع معاملات و استراتژیهای شما برای هر یک صحبت میکنیم.

بیشتر بخوانید: سوئینگ تریدینگ چیست؟

معاملات روزانه

در معاملات روزانه، یک معاملهگر سهام را در همان روز خرید و فروش میکند. هدف این چنین افرادی کسب سود از حرکت کوتاه مدت قیمت است که در یک روز اتفاق میافتند. به همین دلیل است که این افراد معاملات زیادی را در طول روز انجام میدهند تا از تغییرات کوچک قیمت استفاده کنند.

تجارت نوسانی

در این نوع معاملات، معاملهگران تمایل دارند که سود را در بازه زمانی طولانیتری -روزها تا هفتهها- بدست آورند. این افراد تمایل دارند یک موقعیت خود را حفظ کنند و نمودارها و الگوهای قیمت را با استفاده از تحلیل تکنیکال تجزیه و تحلیل کنند تا ستاپ مناسبی برای معاملات پیدا کنند. هدف آنها کسب سود از نوسانات کوتاه مدت تا میان مدت قیمت است که اغلب به دنبال حرکتهای بزرگتر قیمت -در مقایسه با معاملهگران روزانه- هستند. هر دو استراتژی سهم خود را از میزان ریسک و مدیریت ریسک دارند.

اسکالپینگ

اسکالپینگ ارجاع به یک استراتژی معاملاتی روزانه دارد که در آن معاملهگران تمایل دارند از حرکت سریع قیمت (حرکاتی در حد چند دقیقه) سود ببرند. برای به دست آوردن سود، معاملهگر برای چند ثانیه، دقیقه یا ساعت پوزیشن را رصد میکند و سپس آن را میبندد.

بیشتر بخوانید: استراتژی اسکالپ چیست؟

سرمایهگذاری

سرمایهگذاری با تجارت متفاوت است. تجارت تحت تاثیر تحلیل تکنیکال قرار میگیرد، در حالی که سرمایهگذاری تحت تاثیر تحلیل بنیادی قرار دارد. سرمایهگذاران به امید بازگشت سرمایه (بازگشت سرمایه) بیشتر در آینده، پول را در چیزی مانند صندوقها یا سهام میگذارند. آنها از این سرمایهگذاریها برای دستیابی به اهدافی مانند پرداخت هزینه تحصیل، پسانداز برای بازنشستگی یا صرفاً برای رشد ثروت خود در طول زمان استفاده میکنند.

انواع ستاپ های معاملاتی

انواع ستاپ معاملاتی مختلف به ما کمک میکنند تا شرایط مختلف و همچنین با داشتن استراتژیهای مختلفی، طرح و راه خود برای معامله را پیدا کنیم و بتوانیم به عملکردی درست در بازار سرمایه دست یابیم. در ادامه ستاپ های معاملاتی مختلف را با هم بررسی میکنیم.

عرضه و تقاضا

عرضه و تقاضا، عنصر کلیدی ستاپ معاملاتی و تحلیل تکنیکال است که بر اساس قانون تقاضا و عرضه است و رابطه بین در دسترس بودن یک محصول و تمایل به یک محصول را توضیح میدهد. به طور کلی، در دسترس بودن کمتر و تقاضای زیاد باعث افزایش قیمت یک محصول میشود و در دسترس بودن بالا و تقاضای کمتر، قیمت یک محصول را کاهش میدهد.

به عنوان مثال، در کووید 19 – قیمت ماسکهای صورت به دلیل تقاضای زیاد و در دسترس بودن کمتر به شدت افزایش یافت. گاهی ارزش یک ماسک به سه برابر مقدار اصلی خود میرسید و فروش میرفت. دقیقاً به همین ترتیب، قیمتها در بازار سهام از طریق مناطق عرضه و تقاضا حرکت میکنند. جایی که در آن سفارشات معلق سازمانی برای خرید در منطقه تقاضا و سفارشات در انتظار سازمانی فروش در منطقه عرضه قرار دارند. هر زمان که قیمتها به این مناطق کاهش یابد، سفارشات تقاضای بیش از حد یا سفارشات عرضه کامل میشوند و این امر منجر به حرکت صعودی یا نزولی قیمت میشود.

الگوهای مثلثی

الگوی نمودار مثلثی سه نوع را شامل میشوند: صعودی، متقارن و نزولی. در یک مثلث صعودی، حرکت قیمت سهام بین حمایت صعودی و سطح مقاومت ثابت محدود میشود. در عین حال، دقیقاً عکس آن را میتوان در مثلثهای نزولی مشاهده کرد که حرکت قیمت بین مقاومت نزولی و سطح حمایت ثابت محدود شده است.

از سوی دیگر، زمانی که حرکت قیمت سهام بین هر دو خط مقاومت صعودی و مقاومت نزولی محدود میشود، یک الگوی متقارن مشاهده میشود که منجر به ایجاد یک الگوی نمودار مثلثی متعادل در نمودار خواهد شد و معاملهگران را تشویق میکند تا پس از شکست الگو، به موقعیتهای معاملاتی وارد شوند. ورود به هر طرف، با استفاده از استراتژیهای معاملاتی شکست است؛ در واقع فرد توجه میکند که چه زمانی الگو دچار شکست میشود.

الگوی سر و شانه و معکوس سر و شانه:

الگوی سر و شانهها یک الگوی نمودار شمعی است که نشاندهنده یک روند معکوس بالقوه است. از سه قله تشکیل شده است: یک قله بالاتر (سر) بین دو قله پایین تر (شانهها). همه توسط خط گردن تشکیل شده در ناحیه حمایت، پشتیبانی میشوند. این الگو نشاندهنده تغییر از یک روند صعودی به یک روند نزولی است و توسط معاملهگران برای پیشبینی تغییرات قیمت در آینده استفاده میشود.

الگوی معکوس سر و شانه نیز نشان دهنده یک معکوس روند بالقوه است. مشابه الگوی نمودار H&S از سه قله تشکیل شده است: یک قله بالاتر (سر) بین دو قله پایین تر (شانهها)، اما همه اینها این بار به صورت معکوس قرار دارند. همگی توسط خط گردن ساخته شده در ناحیه مقاومت پشتیبانی میشوند. این الگو نشان دهنده تغییر از یک روند نزولی به یک روند صعودی است و توسط معاملهگران برای پیشبینی تغییرات قیمت در آینده استفاده میشود.

الگوی دوتایی پایین و بالا

الگوی دو پایین را میتوان پس از کاهش یا روند نزولی مداوم مشاهده کرد که در آن دو کف در منطقه حمایت یا منطقه تقاضا با همان قیمت مشاهده میشوند و منجر به شکلگیری یک الگوی معکوس میشود و به معاملهگران فرصت خرید سهام را میدهد. از سوی دیگر، الگوی دوتایی بالا دقیقاً برعکس است. جایی که میتوان دو اوج را پس از یک روند صعودی مداوم با یک فشار قیمتی مثبت مشاهده کرد.

الگوی مستطیل و پرچم

هنگامی که حرکت قیمت سهام در محدوده قیمت ثابت باشد؛ میتوان الگوی نمودار مستطیلی را مشاهده کرد. حرکت قیمت سهام بین مناطق عرضه موسوم به مقاومت و مناطق تقاضا که به مناطق حمایت معروف هستند، محدود میشود. با مطالعه حرکت سهام، میتوان زمان خروج قیمت از محدوده حمایت یا مقاومت را تشخیص داد.

الگوی تقریباً مشابهی با مستطیل دیده وجود دارد به نام پرچم. زمانی که قیمت سهام در محدوده ثابتی از بالا و پایین حرکت میکند؛ الگوی پرچم دیده میشود و شکلی شبیه پرچم روی نمودار ایجاد میکند. با تشکیل میله پرچم شروع میشود که شامل اوج یا کفهای متوالی و متعاقب آن تشکیل پرچم است.

الگوی فنجان و دسته / فنجان و دسته معکوس

الگوی فنجان و دسته یک الگوی ادامهدار صعودی است که در نمودار قیمت اوراق بهادار شکل میگیرد. این الگو شبیه شکل U برای فنجان با دستهای است که کمی به سمت پایین حرکت میکند. به عنوان یک سیگنال صعودی، برای مدت زمان خوبی روند صعودی را نشان میدهد و به شناسایی پوزیشنهای خرید مطلوب کمک میکند. معاملهگرانی که میخواهند از این الگوی نمودار سود ببرند، باید خود را با ورودی کمی بالاتر از خط روند (موجود در بالای بخش دسته) قرار دهند.

درست مانند فنجان و دسته، یک فنجان و دسته معکوس نیز وجود دارد که یک الگوی نموداری معکوس نزولی است و در انتهای نمودار روند صعودی قرار دارد. علت این که به عنوان الگوی فنجان و دسته معکوس شناخته میشود این است که پس از رسیدن قیمت سهام به اوج، قیمت سقوط میکند و شکل فنجانی وارونه را تشکیل میدهد و قبل از سقوط دوباره به بالاترین حد قبلی باز میگردد. این حرکت نوعی الگوی معکوس نزولی کوتاه مدت است که شکست زیر منطقه حمایت را نشان میدهد.

مثلث (افرایشی و کاهشی)

یک الگوی نمودار مثلثی با خطوط روند همگرا در نمودار قیمت مشخص میشود که برای اتصال نقاط بالا و پایین یک سری حرکات قیمت ترسیم میشوند.

خطوطی که در بالا یا پایین حرکت میکنند با قیمتهای متفاوتی در حال افزایش یا کاهش هستند و با همگرا شدن خطوط، این تصور را ایجاد میکنند که یک مثلث در حال شکلگیری است. این امر میتواند معکوسهای صعودی یا نزولی را به تصویر بکشد. دو شکل از الگوی مثلث وجود دارد: مثلث افزایشی (برگشت نزولی) و مثلث کاهشی (برگشت صعودی).

الگوی مثلث افزایشی معمولاً در روند صعودی قابل مشاهده است. این الگو زمانی به وجود میآید که حجم معاملات هم در فروش و هم در خرید اندکی کاهش یابد. در نتیجه، الگوی همگرایی در انتها تشکیل میشود، یعنی این الگوی نمودار زمانی تشکیل میشود که به نظر میرسد دو خط در یک نقطه مشترک به هم میرسند. علاوه بر این، نقطه شکست در پایان روند همگرایی ظاهر میشود که نشانه روند نزولی معکوس است. از این رو، مثلث در حال افزایش را میتوان به عنوان یک شاخص از برگشت روند نزولی در نظر گرفت.

الگوی نمودار مثلث نزولی معمولاً در روند نزولی قابل مشاهده است. این الگو زمانی به وجود میآید که حجم معاملات هم در فروش و هم در خرید اندکی کاهش یابد. در نتیجه الگوی همگرایی در انتها شکل میگیرد. این الگوی نمودار زمانی تشکیل میشود که به نظر میرسد دو خط در یک نقطه مشترک به هم میرسند. علاوه بر این، نقطه شکست در پایان روند همگرایی ظاهر میشود که نشاندهنده روند صعودی معکوس است. از این رو، مثلث در حال سقوط را میتوان به عنوان یک شاخص از برگشت روند صعودی در نظر گرفت.

الگوهای نمودار شمعی

الگوی کندل استیک نمایش بصری حرکت قیمت در بازار سهام است. این الگوهای شمعدانی با چیدمان شمعدانها بر روی نمودار قیمت شکل میگیرند. هر کندل شامل یک بازه زمانی خاص، نرخ باز شدن و بسته شدن سهام و پایینترین یا بالاترین قیمت یک سهم است. در ادامه صرفا چند مورد از این الگوها را نام میبریم.

بیشتر بخوانید: نمودار کندل استیک چیست؟

- چکش

- Harami صعودی

- Engulfing صعودی

- Harami نزولی

- نزولی

پرایس اکشن چیست؟

همه بازارهای مالی دادههای مربوط به حرکت قیمتهای بازار را در دورههای زمانی مختلف ایجاد میکنند – و این دادهها در نمودارهای قیمت نشان داده میشوند. در نظر داشته باشید که نمودارهای قیمت منعکس کننده باورها و اقدامات همه فعالان بازار، اعم از انسان و رایانه هستند که در یک بازه زمانی خاص در بازار معامله میکنند و این باورها در نمودار قیمت بازار به شکل پرایس اکشن نمایش داده میشوند.

از آنجایی که دادههای اقتصادی و سایر اخبار یا رویدادهای جهانی کاتالیزورهای حرکت قیمت در یک بازار هستند، طبق نظر پرایس اکشن برای تجارت موفق در بازار نیازی به تجزیه و تحلیل تمامی آنها نداریم و میتوانیم طبق اصول خود پرایس اکشن عمل کنیم.

از آنجایی که پرایس اکشن یک بازار همه متغیرهای تأثیرگذار بر آن بازار را برای هر بازه زمانی معینی منعکس میکند؛ استفاده از شاخصهای قیمت پیرو (تاخیری) مانند MACD (میانگین متحرک واگرایی-همگرایی)، نوسانگر تصادفی، RSI (شاخص قدرت نسبی) و سایرین گاهی اوقات میتواند باعث اتلاف وقت شود. معاملهگرانی وجود دارند که استدلال میکنند پرایس اکشن تمام سیگنالهایی را که برای طراحی یک سیستم معاملاتی سودآور و با احتمال موفقیت بالا نیاز دارید ارائه میدهد.

بیشتر بخوانید: اندیکاتور مکدی چیست؟ – آموزش اندیکاتور RSI

این سیگنالها در مجموع به عنوان استراتژیهای معاملاتی پرایس اکشن شناخته میشوند و راهی برای درک حرکت قیمت بازار و همچنین کمک به پیشبینی حرکت آینده آن با درجه بالایی از دقت، ارائه میکنند. در ادامه این مقاله برخی از ستاپ های معاملاتی پرایس اکشن را با هم مرور میکنیم.

انواع ستاپهای معاملاتی پرایس اکشن

هر معاملهگری، از ورود به یک معامله یا خارج شدن از آن هدف و منظور مشخصی دارد و با توجه به همان هدف، یک ستاپ مناسب را برای تجارت خود در نظر میگیرد. در روش معاملاتی به سبک پرایس اکشن، ستاپهای گوناگونی توصیه میشوند که در ادامه نوشتار برخی از پرکاربردترین آنها را بررسی میکنیم.

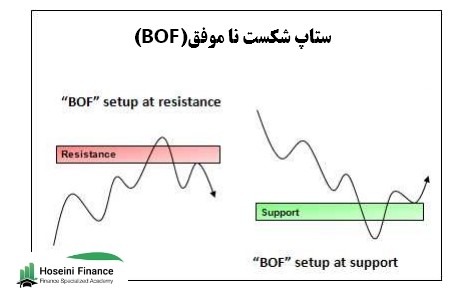

1. ستاپ شکست ناموفق (BOF)

ستاپ BOF هنگامی پدیدار میشود که نمودار قیمت با سطوح حمایتی یا مقاومتی برخورد کرده و کمی از آن عبور کند. در چنین شرایطی گمان میشود که شکست اتفاق افتاده، اما این طور نیست. میزان قدرت و یا ضعف در حرکت قیمت، میزان ناکام ماندن آن را مشخص میکند و بدین طریق ستاپ BOF تشکیل میشود. هر چه میزان حمایت و یا مقاومت در الگوی نمودار قویتر باشد احتمال ناموفق بودن حرکت قیمت برای شکست بیشتر میشود. گاهی هم برخی از افراد با مشاهده عبور قیمت از سطوح حمایت یا مقاومت در جهت شکست قیمت وارد یک پوزیشن شده و در بازگشت، از آن پوزیشن خارج میشوند.

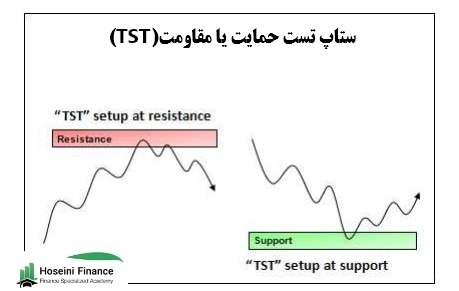

2. ستاپ تست حمایت یا مقاومت (TST)

ستاپ TST حاصل برخورد نمودار قیمت با محدودههای حمایت و یا مقاومت است. نمودار قیمت این محدوده را لمس میکند و به سرعت باز میگردد و در همان محدوده قبلی خود میماند. توجه کنید که نمودار قیمت نمیتواند به این محدوده نفوذ کرده و یا از آن فراتر برود.

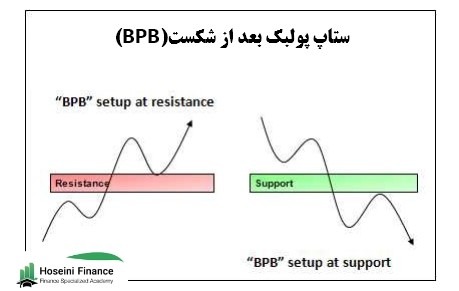

3. ستاپ پولبک بعد از شکست (BPB)

در ستاپ پولبک بعد از شکست BPB، نمودار قیمت به شکل کامل از سطوح حمایتی و یا مقاومتی گذر میکند؛ اما نکته این جاست که بعد از مدتی پولبک اتفاق میافتد و نمودار قیمت در مسیر پولبک به حرکتی که دارد ادامه میدهد. این ستاپ هم پس از برخورد قیمت با سطوح حمایتی و مقاومتی شکل میگیرد.

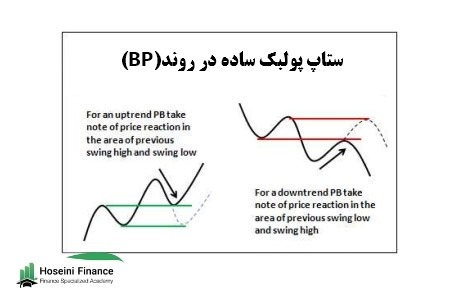

4. ستاپ پولبک ساده در روند (BP)

ستاپ BP نیز مانند BPB حاصل برخورد قیمت با سطح حمایت و مقاومت است. نمودار قیمت پس از شکست کاملی که در الگو ایجاد کرده، با یک پولبک مجدد به همان محدوده قبلی خود باز میگردد. به طور معمول، در زمان بازگشت به سطوح حمایتی یا مقاومتی، نمودار قیمت از خود ضعف نشان میدهد.

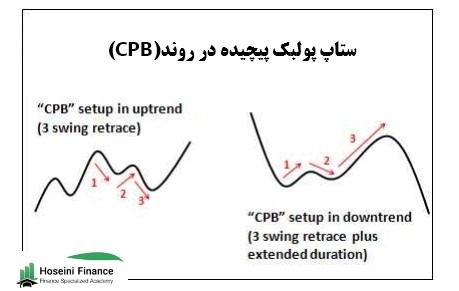

5. ستاپ پولبک پیچیده در روند (CPB)

این ستاپ پس از مشاهده ضعف در حرکات نمودار قیمت ایجاد میشود. در شرایط این چنینی ممکن است اصلاح با چندین موج مختلف و به شکلی پیچیده اتفاق بیفتد. غالبا هنگامی که ستاپ پولبک ساده ناموفق باشد، این ستاپ در روند شکل میگیرد.

چگونه ستاپ معاملاتی خود را ایجاد کنیم؟

راهاندازی یک ستاپ مناسب با تجزیه و تحلیل تکنیکال بهدست میآید و برای تصمیمگیری آگاهانه این عوامل مهم هستند: درک نمودارها، دانش عمیق درباره بازار، داشتن استراتژی معاملاتی، تمرکز بر نسبت ریسک-پاداش و مدیریت ریسک مناسب. ایجاد یک مجموعه معاملاتی قوی نیاز به برنامه ریزی و بررسی دقیق دارد. در ادامه مراحلی ذکر شده که میتوانید ستاپ خود را مطابق آنها ایجاد کنید:

1. اهداف معاملاتی خود را تعریف کنید

با تعریف واضح اهداف معاملاتی خود شروع کنید. تعیین کنید که آیا میخواهید روی تجارت کوتاه مدت تمرکز کنید یا سرمایهگذاری بلند مدت. تحمل ریسک و اهداف مالی خود را در نظر بگیرید. داشتن درک روشنی از اهداف خود به شکل دادن به استراتژی معاملاتی شما کمک میکند.

2. آموزش ببینید

در مورد بازارهای مالی و مفاهیم تجارت کسب دانش کنید. تحلیل تکنیکال، تحلیل بنیادی، مدیریت ریسک و روانشناسی تجارت را مطالعه کنید. منابع آموزشی مختلف مانند کتابها، دورههای آنلاین و وبینارها را کاوش کنید. یادگیری و گسترش دانش خود به طور مداوم مهارتهای معاملاتی شما را بهبود میبخشد.

3. انتخاب یک سبک معاملاتی

در مورد سبک معاملاتی خود تصمیم بگیرید و سبکی را انتخاب کنید که با شخصیت و اهداف شما همسو باشد. سبکهای رایج معاملات شامل معاملات روزانه، معاملات نوسانی و معاملات موقعیتی هستند. هر سبکی الزامات و تعهدات زمانی خاص خود را دارد. سبکی را انتخاب کنید که متناسب با ترجیحات شما باشد.

4. بازار خود را انتخاب کنید

تعیین کنید که در کدام بازار مالی میخواهید معامله کنید. این بازار میتواند سهام، فارکس، کالاها یا ارزهای دیجیتال باشد. ویژگیهای بازار انتخابی خود، از جمله نوسانات، نقدینگی و ساعات معاملاتی آن را بررسی و درک کنید. این کار به شما کمک میکند تا استراتژی معاملاتی خود را با شرایط خاص بازار تنظیم کنید.

5. تجزیه و تحلیل تکنیکال را درک کنید

تجزیه و تحلیل تکنیکال یک جزء مهم در ستاپ های معاملاتی است. خواندن و تفسیر نمودارها، شناسایی الگوها و تجزیه و تحلیل عملکرد قیمت را بیاموزید. با اندیکاتورهای تکنیکال کلیدی و نوسانگرهایی که میتوانند به شما در تصمیمگیری معاملاتی کمک کنند، آشنا شوید. تجزیه و تحلیل تکنیکال به شما بینشی در مورد روند بازار و نقاط ورود و خروج بالقوه ارائه میدهد.

6. یک استراتژی معاملاتی ایجاد کنید

یک استراتژی معاملاتی ایجاد کنید که با اهداف، سبک معاملاتی و بازار انتخابی شما همسو باشد. معیارهای ورود و خروج، قوانین مدیریت ریسک و اندازه پوزیشن خود را تعریف کنید. تحلیل تکنیکال، تحلیل بنیادی و هر عامل مرتبط دیگری را در استراتژی خود در نظر بگیرید. به طور منظم استراتژی خود را بر اساس شرایط و عملکرد بازار ارزیابی و اصلاح کنید.

7. ابزارهای معاملاتی خود را راهاندازی کنید

ابزارهای لازم را برای ستاپ خود انتخاب و تنظیم کنید. این ابزارها ممکن است شامل یک پلتفرم معاملاتی قابل اعتماد، نرم افزار نمودارگیری و منابع خبری باشد. شاخصهای تکنیکال موجود را کاوش کنید و نمودارهای خود را متناسب با استراتژی معاملاتی خود شخصیسازی کنید.

8. استراتژی خود را تمرین و آزمایش کنید

قبل از اینکه پول واقعی را به خطر بیندازید، استراتژی معاملاتی خود را تمرین و آزمایش کنید. از حسابهای معاملاتی شبیهسازی شده یا معاملات کاغذی برای کسب تجربه و اطمینان استفاده کنید. عملکرد استراتژی خود را با استفاده از دادههای تاریخی ارزیابی کنید و نتایج را تجزیه و تحلیل کنید. نقاط ضعف و قوت را شناسایی کرده و تنظیمات لازم را انجام دهید.

شیوههای مدیریت ریسک را اجرا کنید: برای محافظت از سرمایه خود، تکنیکهای مدیریت ریسک مناسب را اجرا کنید. تحمل ریسک خود را تعیین کنید و سطوح توقف ضرر واقعی را برای هر معامله تعیین کنید. استفاده از تکنیکهای اندازهگیری موقعیت را برای محدود کردن ضرر خود در نظر بگیرید. به طور منظم رویکرد مدیریت ریسک خود را در صورت نیاز تنظیم کنید.

نظم و انضباط و کنترل احساسات داشته باشید: نظم و انضباط و کنترل احساسات برای معامله موفق بسیار مهم هستند. به برنامه معاملاتی خود پایبند باشید و از تصمیمگیریهای تکانشی که بر اساس احساسات هستند خودداری کنید. رویکردی منظم برای مدیریت ریسک داشته باشید و به قوانین از پیش تعیین شده خود پایبند باشید.

نظارت و بررسی: به طور مداوم بازارها را زیر نظر داشته باشید و عملکرد معاملات خود را بررسی کنید. برای ردیابی معاملات خود، مشاهدات و درسهای آموخته شده خود ثبت و یادداشت کنید. به طور منظم معاملات خود را تجزیه و تحلیل کنید تا الگوها و زمینههای بهبود را شناسایی کنید. این امر به شما کمک میکند تا در طول زمان ستاپ خود را اصلاح کنید.

به دنبال یادگیری مستمر باشید: تجارت یک فرآیند از یادگیری مداوم است. راجعبه اخبار و تحولات بازار به روز باشید. با جوامع تجاری در ارتباط باشید، در سمینارها شرکت کنید و از معاملهگران با تجربه یاد بگیرید. استراتژیهای جدید را بپذیرید و با شرایط در حال تحول بازار سازگار شوید.

ایجاد یک ستاپ معاملاتی موفق به ترکیبی از عوامل شامل مهارتهای تحلیل تکنیکال، یک استراتژی معاملاتی کاملاً تعریف شده، یک طرز فکر منظم، تمرکز بر نسبت ریسک-پاداش و مدیریت ریسک موثر نیاز دارد. با دنبال کردن این مراحل و بهبود مستمر مهارتهای خود، میتوانید یک ستاپ معاملاتی ایجاد کنید که با اهداف شما همسو باشد و شانس موفقیت شما در معاملات را افزایش دهد.

چگونه یک ستاپ معاملاتی را شناسایی کنیم؟

روشهای مختلفی برای شناسایی ستاپ معاملاتی وجود دارد، از جمله:

1. تحلیل تکنیکال

معاملهگران اغلب از تحلیل تکنیکال برای شناسایی الگوها و روندها در نمودارهای سهام استفاده میکنند. شناسایی سطوح مهم حمایت و مقاومت و همچنین الگوهای نمودار مانند سر و شانهها، مثلثها و پرچمها میتواند بخشی از این فرآیند باشد. میانگین متحرک، شاخص قدرت نسبی (RSI) و میانگین متحرک واگرایی-همگرایی (MACD) شاخصهای دیگری هستند که میتوانند برای کمک به شناسایی موقعیتهای معاملاتی مناسب مورد استفاده قرار گیرند.

2. اخبار و تحلیل بنیادی

معاملهگران همچنین میتوانند از اخبار و رویدادهایی را که ممکن است بر بازار سهام تأثیر بگذارند، از جمله گزارشهای سود، انتشار آمارهای اقتصادی و هر گونه اطلاعات مرتبط دیگر، استفاده کنند.

3. حجم و نوسان

حجم معاملات و نوسانات اوراق بهادار مورد علاقه معاملهگران نیز باید در نظر گرفته شود. در صورت وجود حجم معاملات بالا و بازار پر نوسان، یک سهم ممکن است بیشتر از دیگر سهمها دچار تغییرات قیمت شود.

4. بک تست

سودآوری یک استراتژی معاملاتی را میتوان با استفاده از دادههای تاریخی توسط معاملهگران نیز آزمایش کرد. متخصصان تجارت ممکن است الگوهایی را بیابند که در گذشته نتایج سودآوری داشته باشند و با آزمایش یک استراتژی بر روی دادههای تاریخی از آنها به عنوان راهنمای معاملات آتی استفاده کنند.

5. تمرین

برای یادگیری نحوه تشخیص و تنظیم یک ستاپ معاملاتی و نحوه عملکرد آنها در زمان واقعی، ضروری است که آنها را در یک محیط بدون ریسک، مانند یک حساب آزمایشی، تمرین کنید. به یاد داشته باشید که هیچ رویکرد واحدی کامل نیست و معاملهگران باید از روشهای مختلفی برای یافتن یک ستاپ معاملاتی سودآور استفاده کنند.

جمعبندی

در مجموع، یک ستاپ معاملاتی شفاف برای داشتن تجارتی موفق ضروری است. با استراتژی ورود و خروج معین، سعی کنید در شرایط مطلوب بازار سرمایهگذاری کنید و در عین حال حواس خود را معطوف ریسکهای موجود نیز بکنید. با دنبال کردن و گنجاندن مراحل ذکر شده در این مقاله و رعایت اصول معاملاتی مهم در ستاپ معاملاتی خود، میتوان سود خود را افزایش داد و در عین حال ضرر را به حداقل رساند.

چنانچه در رابطه با ستاپ معاملاتی هر گونه سوال، ابهام و یا پرسش خاصی دارید؛ لطفا از طریق بخش کامنتها با ما در میان بگذارید تا شما را رهنمایی کنیم. همچنین میتوانید از خدمات مشاوره ما نیاز برای راهنمایی دقیقتر و اختصاصیتر استفاده کنید. همچنین اگر که این مقاله برای شما مفید بود؛ لطفا آن را با دوستان خود نیز به اشتراک بگذارید تا همه کنار یکدیگر درک خود از بازارهای مالی را بیشتر کنیم. ممنون که تا بدین جای مقاله همراه ما بودید.

سوالات متداول

1. ستاپ معاملاتی چیست؟

ستاپ معاملاتی، ترتیبی از شاخصها، الگوهای نموداری و استراتژیهایی است که به معاملهگران در شناسایی موقعیتهای بالقوه ورود و خروج در بازار سهام کمک میکند و کاربرد آن به حداکثر رساندن شانس سود در معاملات است.

2. چگونه یک ستاپ معاملاتی ایجاد کنیم؟

ابتدا اصول اولیه ستاپ معاملاتی را بیاموزید و سپس تلاش کنید تا تایپ معاملاتی خود (معاملهگر روزانه، نوسانی و یا سرمایهگذار) را شناسایی کنید و در ادامه نحوه مطالعه بازار تجزیه و تحلیل بنیادی و تجزیه و تحلیل تکنیکال را بدانید. پس از تمام این مراحل سعی کنید بازار را مطالعه کنید و از استراتژی ذکر شده در بالا پیروی کنید.

3. انواع مختلف ستاپ های معاملاتی شامل چه مواردی هستند؟

عرضه و تقاضا، الگوی نمودار معمولی (مثلث، سر و شانه، دوتایی پایین/بالا، مستطیل، فنجان و دسته)، الگوی نمودار شمعی.

4. هر چند وقت یک بار باید ستاپ معاملاتی خود را بررسی و تنظیم کنیم؟

برای بهبود مستمر، نظارت و بازبینی منظم ستاپ ضروری است. توصیه میکنیم که یک ژورنال معاملاتی برای ثبت معاملات و بینش خود داشته باشید. عملکرد معاملاتی خود را تجزیه و تحلیل کنید، نقاط قوت، ضعف و زمینههای بهبود را شناسایی کنید. ستاپ خود را در صورت نیاز عوض کنید تا با شرایط متغیر بازار سازگار شوید و استراتژیهای خود را بر اساس تجربیات دنیای واقعی اصلاح کنید.

5. آیا ستاپ معاملاتی تضمینی برای موفقیت در معاملات است؟

خیر؛ هیچ ستاپ قطعی وجود ندارد که موفقیت در بازار را تضمین کند. تجارت مستلزم ریسکهای ذاتی است و موفقیت به عوامل مختلفی از جمله شرایط بازار، مهارتهای فردی و توانایی سازگاری با شرایط متغیر بستگی دارد. با این حال، با پیروی از اصول کلیدی ذکر شده در این راهنما و یادگیری و بهبود مستمر، میتوانید ستاپ معاملاتی خود را بهتر کنید و شانس موفقیت خود را افزایش دهید.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از آموزش معاملهگری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.