ثبت نام در دوره رایگان کربن

آموزش انواع الگوهای هارمونیک در تحلیل تکنیکال

در سلسله مقالات آموزشی خود، این بار به معرفی الگوهای هارمونیک میپردازیم؛ یک جهان پیچیده از الگوهای مفید در بازارهای مالی. این الگوها پتانسیلهای زیادی برای تحلیل و پیشبینی رفتار بازار دارند. در این مقاله، ابتدا به بررسی تعریف دقیق و جامع Harmonic Pattens میپردازیم تا خوانندگان با گنجینهای از الگوهای مختلف آشنا شوند.

انواع گوناگون این الگوها نیز در پرتو تجربیات کاربردی مورد بررسی قرار میگیرند. سپس، راه استفاده از این الگوها در معاملات را نیز به شما خواهیم آموخت. در پایان، با تجزیه و تحلیل دقیق مزایا و معایب الگوهای هارمونیک، خوانندگان مسیری کامل از فهم عمیق تا اجرای موفق این الگوها را طی خواهند کرد.

الگوهای هارمونیک چیست؟

الگوهای هارمونیک نمودارهای هندسی پیشرفتهای هستند که با استفاده از نسبتهای موجود در نظریه فیبوناچی ایجاد میشوند. اساسا، معاملهگران هارمونیک یک سری اصلاحات فیبوناچی و Extension ها را انتخاب میکنند و آنها را روی نمودار ترسیم میکنند تا عملکرد قیمت در آینده را پیش بینی کنند.

تئوری پشت الگوهای هارمونیک مانند هر نوع الگوی نمودار دیگری است: آن عملی که به طور قابل اعتماد، منجر به حرکت خاصی در گذشته شده است در آینده نیز توانایی ایجاد حرکتی مشابه را داشته و ادامهدار خواهد بود.

با این حال، الگوهای هارمونیک به جای شکلگیری در چند جلسه (مانند الگوهای کندل استیک) یا ایجاد یک شکل گسترده (مانند الگوهای نمودار)، از مجموعهای از حرکات متمایز تشکیل میشوند – البته با رعایت قوانین سختگیرانه به صورتی که هر مرحله باید با آن قوانین مطابقت داشته باشد.

معرفی انواع الگوهای هارمونیک

اکنون که تعریف اولیه را با هم یاد گرفتیم بیایید نگاهی به الگوهای هارمونیک اصلی که امکان دارد در تجزیه و تحلیل تکنیکال خود با آنها مواجه شویم بیاندازیم.

- الگوی ABCD

- الگوی گارتلی

- الگوی خفاش

- الگوی خرچنگ

- الگوی پروانه

- الگوی کوسه

- الگوی 0 5

بسیاری از این الگوها برای اولین بار توسط یک تاجر شناسایی شدند: اسکات کارنی، که اصطلاح الگوهای هارمونیک را ابداع کرد و در چند دهه اخیر استفاده از آنها را رایج کرده است.

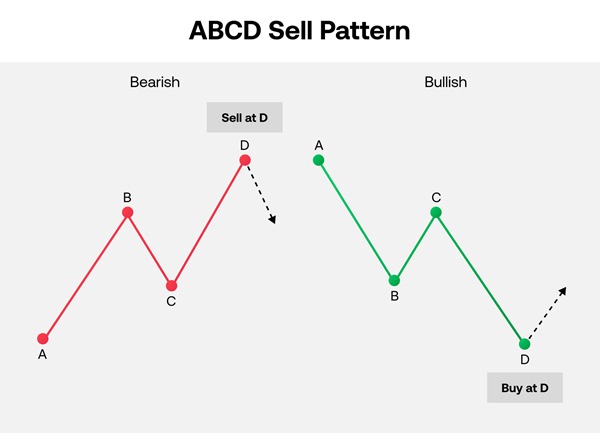

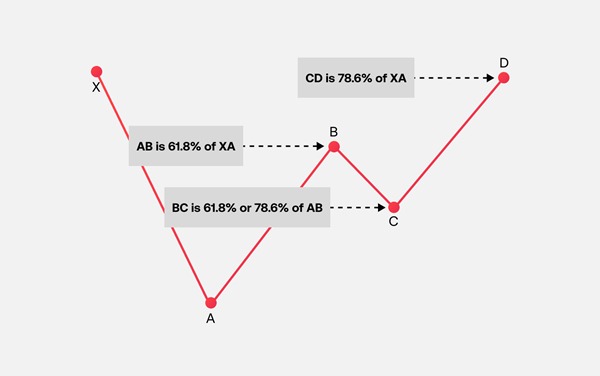

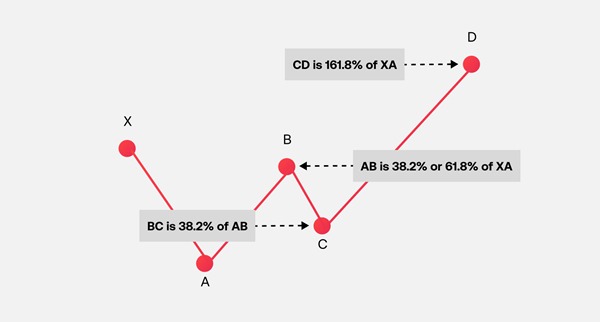

1. الگوی ABCD

الگوی ABCD از سه خط تشکیل شده است که بین چهار نقطه حرکت میکنند؛ با نامهای A، B، C و D. این الگو یکی از سادهترین الگوهای هارمونیک است که با آن روبرو خواهید شد. در ABCD، بازار با حرکت از A به B شروع میشود که میتواند صعودی یا نزولی باشد. حرکت از B به C “اصلاحی” است – به این معنی که خلاف خط اول AB حرکت میکند. سپس در نهایت حرکت C به D را داریم که دوباره با AB یک در یک راستا است.

تئوری پشت این الگو این است که پس از تکمیل روند اولیه، بازار باید حرکت اصلاحی دیگری انجام دهد و میتوانید از آن برای هدفگذاری سود خود استفاده کنید. ABCD ها بسته به جهت نوسانات میتوانند نزولی یا صعودی باشند. اگر نقاط الگو در بالا باشند (یعنی AB افزایشی است و B و D در بالا هستند) الگو نزولی در نظر گرفته میشود و اگر نقاط الگو در پایین باشند (یعنی AB کاهشی است و A و C در بالا هستند) الگو صعودی است.

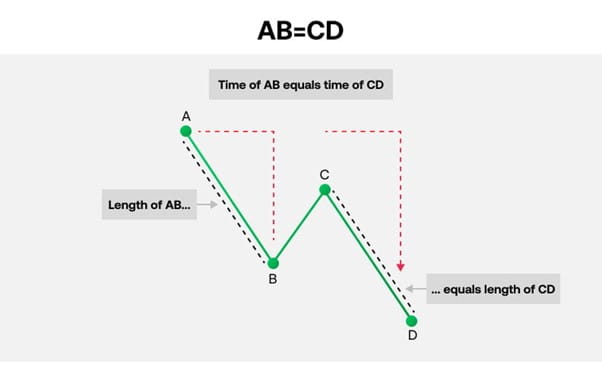

قوانین الگوی ABCD

- اولین قانون یک الگوی ABCD این است که حرکات AB و CD باید از نظر اندازه و زمان برابر باشند. اگر بازار در عرض دو ساعت از A به B 50 امتیاز بالا رفت؛ باید همین کار را برای C به D انجام دهد (اگرچه اگر CD یک Extension برای AB باشد؛ ممکن است این الگو همچنان معتبر باشد).

- علاوه بر این، خط BC باید فیبوناچی اصلاحی AB باشد؛ به گونهای که به 61.8٪ یا 78.6٪ از حرکت اصلی ختم میشود.

- خط سی دی نسبت معادل با 127.2% یا 161.8% اصلاح BC باشد.

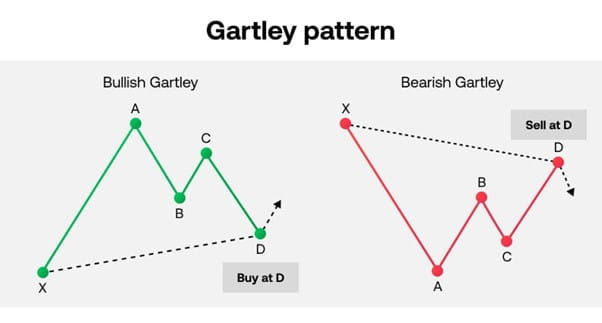

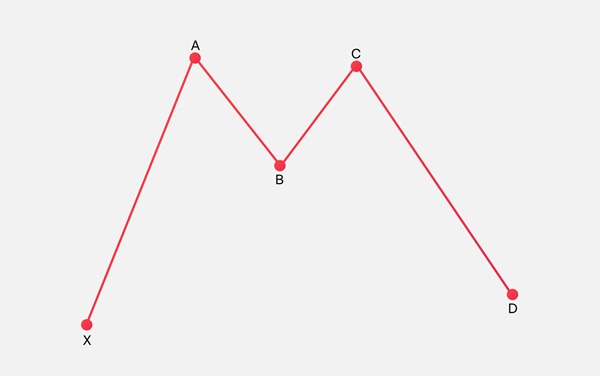

2. الگوی گارتلی

در ادامه آموزش الگوهای هارمونیک، به سراغ الگوی گارتلی میرویم. این الگو به نام تاجری است که اولین بار آن را شناسایی کرد؛ یعنی H.M. Gartley. در اصل یک ABCD با یک حرکت اضافی پیش از آن است که معمولاً “X” نامگذاری میشود. حرکت از X به A یک روند را قبل از اینکه بقیه الگو به طور کامل تکمیل شود؛ تایید میکند.

در الگوی گارتلی صعودی، حرکت از X به A یک روند صعودی است. سپس بازار از A به D سقوط میکند؛ قبل از اینکه روند صعودی خود را پس از D از سر بگیرد. از سوی دیگر، در الگوی گارتلی نزولی، XA یک حرکت کاهشی است که پس از D از سر گرفته میشود. بیشتر معاملهگران هارمونیک از منطقه D به عنوان «منطقه برگشت بالقوه» یا به اختصار PRZ یاد میکنند. منظور یک نقطه خاص نیست؛ بلکه مقصود ما منطقهای است که در آن احتمال یک روند معکوس وجود دارد.

قوانین الگوی گارتلی

- خط AB باید معادل با 61.8% اصلاح XA باشد

- سپس BC باید معادل با 61.8% یا 78.6% اصلاح AB باشد

- خط CD باید به 78.6% اصلاح XA ختم شود

میتوانید گارتلی را مشابه با یک الگوی پرچم در نظر بگیرید؛ با این تفاوت که قوانین سختگیرانهتری بر حرکات حاکم هستند.

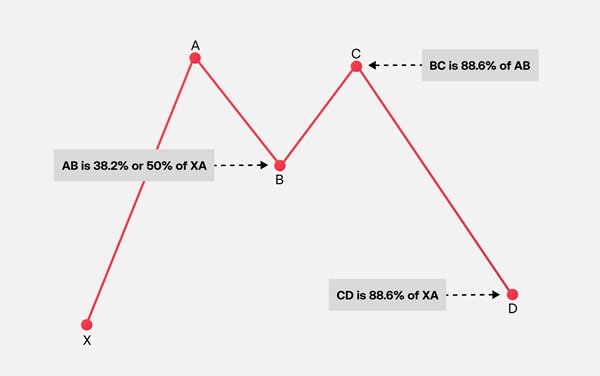

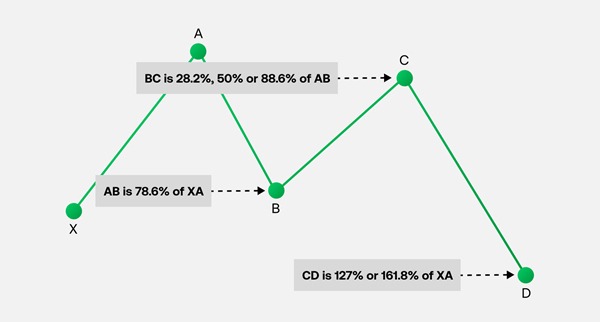

3. الگوی خفاش

مانند گارتلی، الگوی خفاش از یک حرکت XABCD تشکیل شده است؛ با یک روند اصلی از X به A که از A به D باز می گردد؛ سپس بعد از تکمیل الگو ادامه مییابد. این الگو شبیه یک خفاش در نمودار است. دلیل این شکل متفاوت این است که اصلاحهایی که روی نمودار رخ میدهند کمی با الگوی گارتلی تفاوت دارند و بنابراین، ظاهر کلی متفاوتی به آن میدهند. مانند بسیاری از الگوهای هارمونیک، الگوی خفاش نیز دارای دو نوع صعودی و نزولی است.

قوانین الگوی خفاش

- در اینجا، خط AB باید نسبتی معادل با 38.2% یا 50% اصلاح حرکت از X به A داشته باشد.

- BC یک اصلاح فیبوناچی از AB است؛ با هر طولی تا نسبت 88.6٪. (بیشتر بخوانید: اعداد فیبوناچی در فارکس)

- خط CD باید به 88.6% اصلاح حرکت XA اصلی ختم شود. برای ایجاد یک سیگنال قویتر، بهتر است این خط 161.8٪ -261.8٪ خط BC باشد.

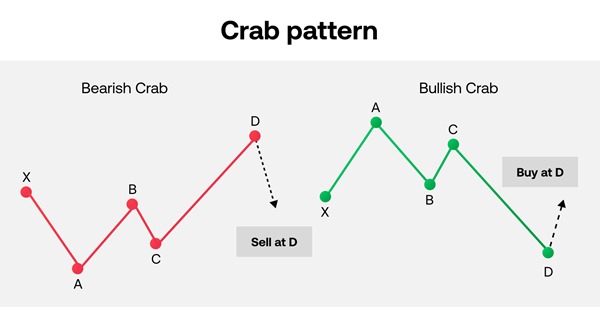

4. الگوی خرچنگ

اسکات کارنی معتقد است که میان الگوهای هارمونیک، الگوی خرچنگ قابل اعتمادترین الگو است. مانند الگوی خفاش، خرچنگ اساساً شبیه به گارتلی است؛ اما با نسبتهای متفاوتی دارد – و دوباره در این جا هم حرکت اصلی XA در D، یک PRZ از سر گرفته میشود. تفاوت اساسی در الگوی خرچنگ این است که D یک Extension برای XA اصلی است؛ به این معنی که نقطه D در واقع بالاتر (برای خرچنگ های نزولی) یا پایینتر (برای خرچنگهای صعودی صعودی) از نقطه X است.

قوانین الگوی خرچنگ

- AB باید معادل با 38.2% یا 61.8% اصلاح XA باشد

- همچنین BC باید معادل 38.2% یا 61.8% اصلاح AB باشد

- CD نیر باید معادل 161.8% اصلاح XA باشد

همچنین یک حالت “خرچنگ عمیق” هم داریم که یک نوع از الگوی خرچنگ و در آن نقطه B یک اصلاح 88.6٪ از XA است. این در واقع الگوهای خرچنگ و خفاش را ترکیب میکند.

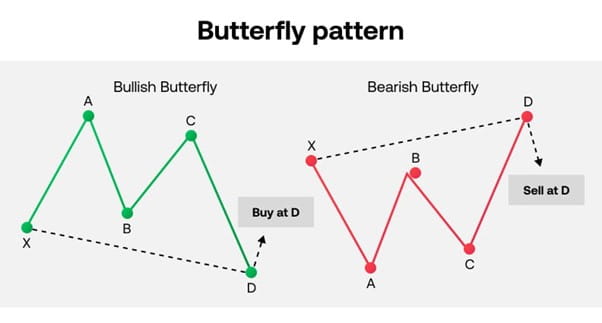

5. الگوی پروانه

هارمونیک دیگر پروانه است که از گارتلی تشکیل شده است؛ اما با 78.6% اصلاح XA در AB. مانند خرچنگ، این بدان معنی است که نقطه D فراتر از نقطه X حرکت خواهد کرد. این الگو، توسط برایس گیلمور کشف شد.

قوانین الگوی پروانه

- AB یک اصلاح 78.6٪ از XA است.

- پس از آن، BC یک اصلاح 38.2٪، 50٪ یا 88.6٪ از AB است.

- CD باید 127% 0r8% اصلاح XA باشد.

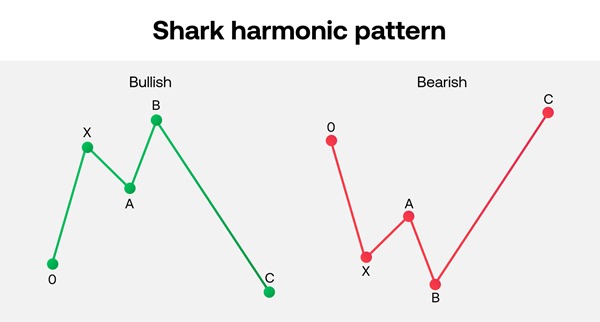

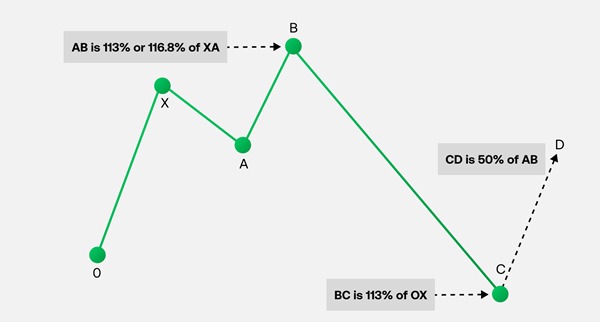

6. الگوی کوسه

در نهایت، اجازه دهید دو مورد از الگوهای هارمونیک را که هر دو توسط اسکات کارنی کشف شدهاند؛ با هم مرور کنیم. اولی کوسه است که همانند الگوی پروانه، تا حدودی شبیه الگوی خرچنگ است؛ اما خب کمی متفاوت عمل میکند.

ما قواعد الگوهای هارمونیک ABCD و XABCD را فرا گرفتیم. الگوی کوسه نقطه دیگری پیش از این نقاط اضافه میکند تا یک OXABCD تشکیل دهد؛ اما این بار از D به عنوان PRZ (که در آن شما معاملات خود را شروع میکنید) استفاده نمیکند؛ در عوض، تقطه D تبدیل Profit Target شما میشود.

در یک الگوی کوسه، بازار یک روند اولیه را در OX تشکیل میدهد و آن را با خط XA اصلاح میکند؛ روند اولیه دوباره در AB از سر گرفته میشود و سپس به طور عمیقتری در BC ادامه مییابد. در موقعیت مربوط به نقطه C، روند اصلی از سر گرفته میشود.

قوانین الگوی کوسه

- پایه AB باید معادل با یک اصلاح با نسبتهای 113% یا 116.18% از XA باشد

- BC یک اصلاح 113٪ از حرکت OX است

- نقطه D یک اصلاح 50% از BC است

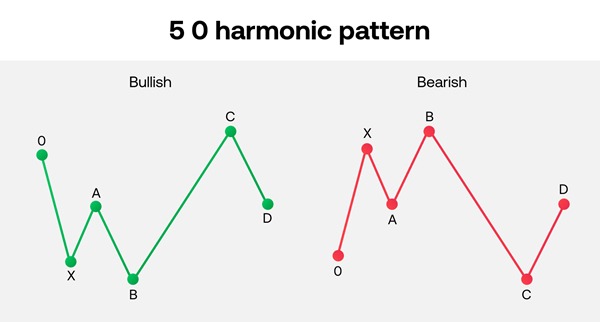

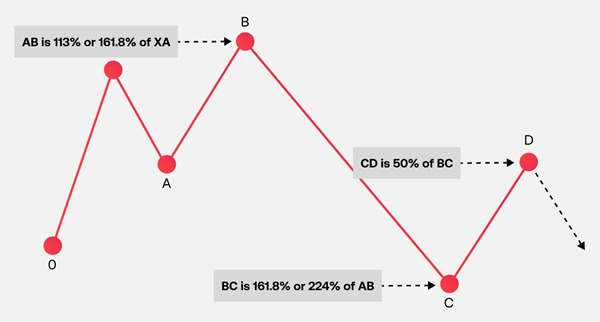

7. الگوی 0 5

0 5 یکی دیگر از الگوهای OXABCD است؛ اما این بار به جای ادامه یا اصلاح، شروع یک روند کاملاً جدید را نشان میدهد. با ۰ ۵، میتوانید در حد فاصل C به D معامله کنید و یا هم این که منتظر بمانید تا بازار یک روند جدید را در نقطه D شروع کند. در نظر داشته باشید که این الگو اصلاحات منحصر به فردی دارد؛ بنابراین با الگوهای هارمونیک دیگری که تاکنون مرور کردیم کاملاً متفاوت به نظر می رسد.

قوانین الگوی 0 5

- در اینجا، AB معادل با یک اصلاح 113٪ یا 161.8٪ از XA است که روند تعیین شده در OX را از سر می گیرد.

- از سمت دیگر، BC نیز یک اصلاح 161.8٪ یا 224٪ از AB است و تمام حرکات ایجاد شده بین O و B را بازنویسی میکند.

- حرکت CD یک اصلاح 50 درصدی از خط BC است

هنگامی که بازار دوباره در نقطه D معکوس شود امتظلر میرود که روند جدیدی در جهت مخالف حرکت اصلی شکل بگیرد.

الگوهای هارمونیک در فارکس

همانطور که گفته شد الگوهای هارمونیک را میتوان در هر بازاری داد و ستد کرد؛ اما معمولاً در معاملات فارکس از این الگوها استفاده میشود؛ زیرا امکان تجارت 24 ساعته فارکس باعث میشود که الگوهای بیشتری در تمام تایمفریمها توسعه یابند. این بدان معناست که الگوهای هارمونیک میتوانند در بازههای زمانی پایینتری مانند نمودارهای یک دقیقهای، پنج دقیقهای، 15 دقیقهای یا ساعتی از یک روز به روز دیگر گسترش یابند.

الگوهای هارمونیک در بازار سهام

در بازار سهام، الگوهایی که بیش از یک روز را پوشش بدهند کمتر هستند؛ زیرا از ساعتی به بعد، بازار فعالیتی ندارد و جدای از این مورد، بیثباتیهای بزرگی در باز بازار سهام وجود دارند که میتوانند یک الگو را از بین ببرند. کاربردهای الگوهای هارمونیک در بازار سهام، بیشتر مربوط به نمودارهای چهار ساعته یا روزانه است؛ جایی که شکافهای کوچک قیمت روزانه تاثیر زیادی بر روی الگو ندارند.

این الگوها را میتوان در یک روز مشاهده کرد و در همان روز نیز معامله را انجام داد. سهامهایی که در بازه زمانی پایینتر مشاهده میشوند ممکن است روز بعد به همان شکل ادامه پیدا نکنند؛ زیرا شکافهای شبانه و نوسانات قیمتی بزرگ، هر روز در بسیاری از سهامها وجود دارند. بنابراین، اگر یک الگوی Harmonic در یک نمودار یک دقیقهای شروع به شکلگیری کند و در یک روز به پایان برسد خیلی بعید است که آن الگو در روز بعد به هم به روند خود ادامه دهد. شاید بهتر باشد در یک روز جدید به دنبال الگوهای جدید بگردید یا الگوهای بلندمدتی را که در طول روزها شکل می گیرند؛ مد نظر خود قرار دهید.

سیگنالهای الگوهای هارمونیک

هنگامی که یک نوع الگو را تعریف کردید باید چهار ناحیه کلیدی را برای تعریف نقاط ورودی تعیین کنید. حال پس از تعیین این ۴ ناحیه، در مرحله بعد، زمانی که پوزیشنها باز میشوند؛ باید زاویه صعود/نزول و مناطق زمانی را در نظر بگیرید. اجازه دهید هر جزء را با جزئیات کامل بررسی کنیم:

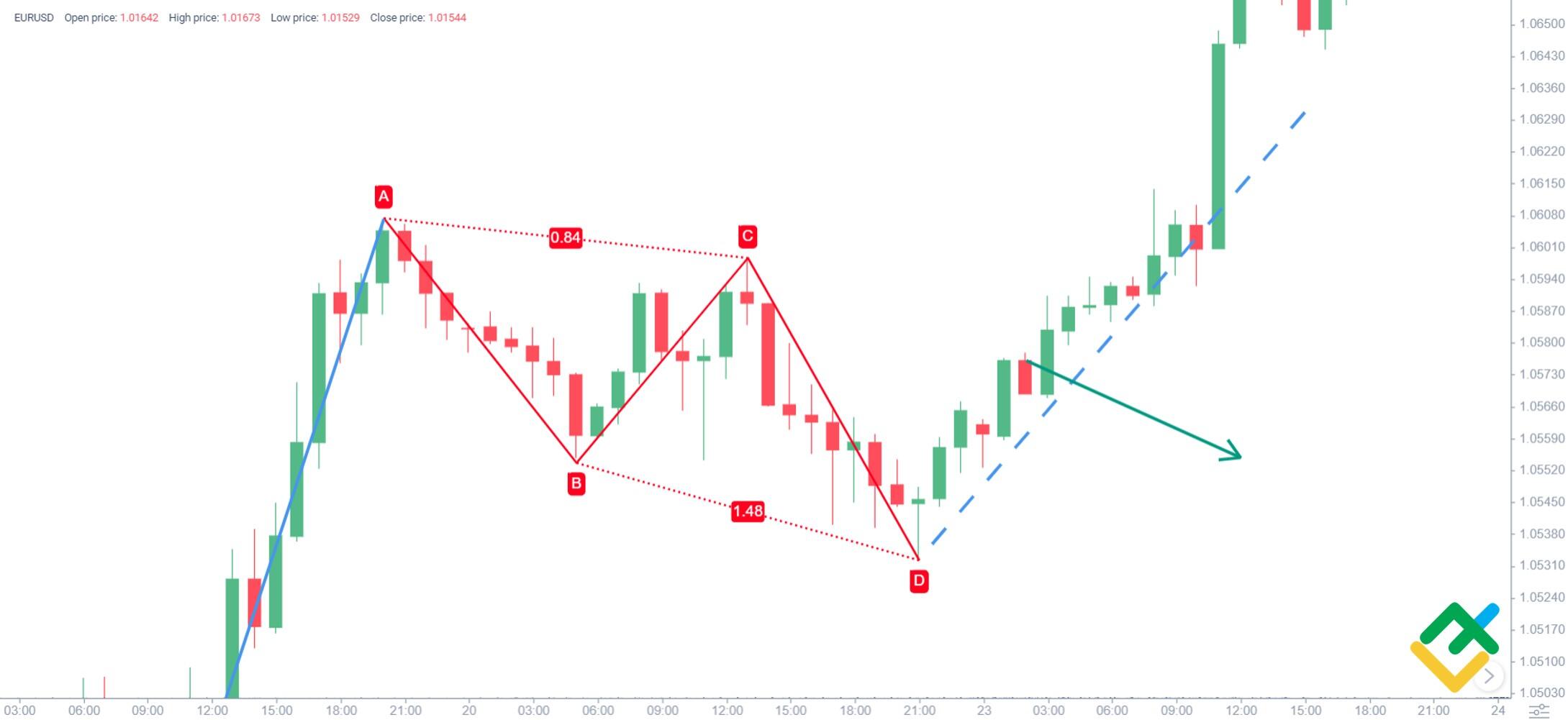

1. منطقه برگشت بالقوه (PRZ)

هر الگویی یک نقطه شروع و یک نقطه پایان دارد. آنچه که یک الگوی هارمونیک واقعی را مشخص میکند؛ نشانهای واضح از نقطه پایان است. از آنجایی که یک الگوی Harmonic با الگوهای معکوس نشان داده میشود؛ نقطه نهایی الگو معمولاً منطقه برگشت بالقوه (Potential Reversal Zone) نامیده میشود. این سطح با استفاده از سطوح فیبوناچی تعیین میشود.

اگر به مثال بررسی شده در پایین مراجعه کنیم طرح نقطه D باید در PRZ قرار گیرد که در نمودار به رنگ قرمز مشخص شده است. مرزهای منطقه (سطوح حمایت و مقاومت) با پارامترهای الگوهای پیشنهادی تعیین میشوند. در این مورد، این الگوها، خفاش و خرچنگ هستند. بنابراین، حد بالایی PRZ برای خفاش 0.886 از D در موج XA است و برای خرچنگ، حد پایینی 1.618 است.

رفتار قیمت در این سطح یک عامل مهم است. اگر قیمت به PRZ واکنش نشان ندهد؛ این موضوع نشان دهنده پتانسیل بالای حرکت فعلی است و ثبات کل الگو را زیر سوال می برد. عکس این حرف هم درست است؛ یعنی اگر نقطه D به PRZ نرسد به احتمال زیاد، این موج انگیزشی معکوس، به نقاطی فراتر از پیشبینی ما میرسد.

2. منطقه توقف ضرر (SLZ)

مهمترین بخش مدیریت ریسک، تعریف سطح زیان قابل قبول است. در معاملات هارمونیک، این منطقه فراتر از منطقه PRZ قرار دارد. همانطور که میدانید اگر الگو مورد تایید قرار نگرفته بود باید زیان را محدود کرد؛ پیشبینی و اشتباهات موجود در آن را اصلاح کرد. در نمودار بالا، این ناحیه (Stop Loss Zone) زیر خط نقطه چین افقی است.

3. منطقه حفاظت از سود (PPZ)

مهمترین قانون تجارت میگوید: “هرگز نباید اجازه دهید سود شما تبدیل به ضرر شود”

بر اساس این قانون، قبل از ورود به بازار، باید منطقه حفاظت از سود (Profit Protection Zone) را تعریف کنید؛ یعنی سطحی که در آن بخشی از سود را ثابت میکنید تا در صورت معکوس شدن روند و رسیدن به منطقه توقف ضرر، از عدم وقوع یک نتیجه منفی اطمینان حاصل کنید. در نمودار فوق این ناحیه بین سطح خطچین شده آبی و سطح نقطه D قرار دارد.

4. هدف سود اولیه (IPO)

بسیار مهم است که در معامله خود، یک نقطه پوشش پوزیشن تعیین کنید؛ فارغ از این که چه استراتژی معاملاتی دارید. در معاملات هارمونیک، هدف سود اولیه (Initial Profit Objective) معادل با 38.2 و 61.8 درصد از پایه الگو است. اگر قیمت به این حد رسیده است اما قادر به پوشش آن نیست باید بخشی از سود برداشت شود. بر اساس مشاهدات برخی معاملهگران، در صورتی که در نقطه معکوس وارد بازار شده باشند؛ با رعایت تمامی سیگنالهای لازم، به احتمال بیشتری میتوانند به سطح 61.8 درصد از پایه الگو برسند. در نمودار بالا، این سطوح با شبکه فیبوناچی در مرز بین مناطق سبز روشن و سبز-زرد مشخص شدهاند.

5. زاویه صعود/نزول (Angle of Ascent/Descent)

پس از ورود به معامله، باید به این مورد نیز توجه کرد. اگرچه معاملات هارمونیک زاویه شیب حرکت قیمت را در منطقه معکوس مشخص نمیکنند اما اگر بازار از روند فراتر رود و حالتی خطی (Flat) به خود بگیرد این موضوع یک اعلان مهم برای تجدید نظر در پیشبینیها و تارگتهای شما است.

در نمودار بالا، روند موج Pivot با نقطهچین آبی مشخص شده است. همانطور که می بینید حرکت قیمت روند ما را دنبال میکند. با این حال، در صورت شکست روند (وقوع یک روند جانبی یا افت قیمت)، همانطور که با فلش سبز مشخص شده است یک سیگنال خروج وجود خواهد داشت.

6. منطقه زمانی (Time Zone)

همانطور که میدانید همه الگوهای معاملاتی هارمونیک بر اساس اعداد فیبوناچی هستند. این قانون نه تنها به سطوح قیمت، بلکه به فریمهای زمانی نیز مربوط میشود. یک الگوی هارمونیک ایدهآل نشان میدهد که فریمهای زمانیِ شکلگیری بال XB چپ و بال BD راست باید منطبق باشند. با این حال، این نسبت به ندرت مشاهده میشود؛ به همین دلیل است که برای اعتبارسنجی یک الگو، چارچوبی مشخص میشود که در آن فاصله BD برابر با 0.382 -1.618 از فاصله XB است.

در نمودار بالا این ناحیه با رنگ سبز مشخص شده است. واضح است که نقطه D در منطقه مد نظر ما قرار دارد. همین قانون برای حرکت روند پس از PRZ اعمال میشود. طول این حرکت که ضربه آن از نقطه D شروع شده است؛ در منطقه زمانی 0.382 – 1.618 مربوط به قطعه BD گنجانده شده است. همانطور که در مثال ما میبینید؛ موج برگشتی ضربهای در این دوره قرار میگیرد.

میزان موفقیت الگوهای هارمونیک

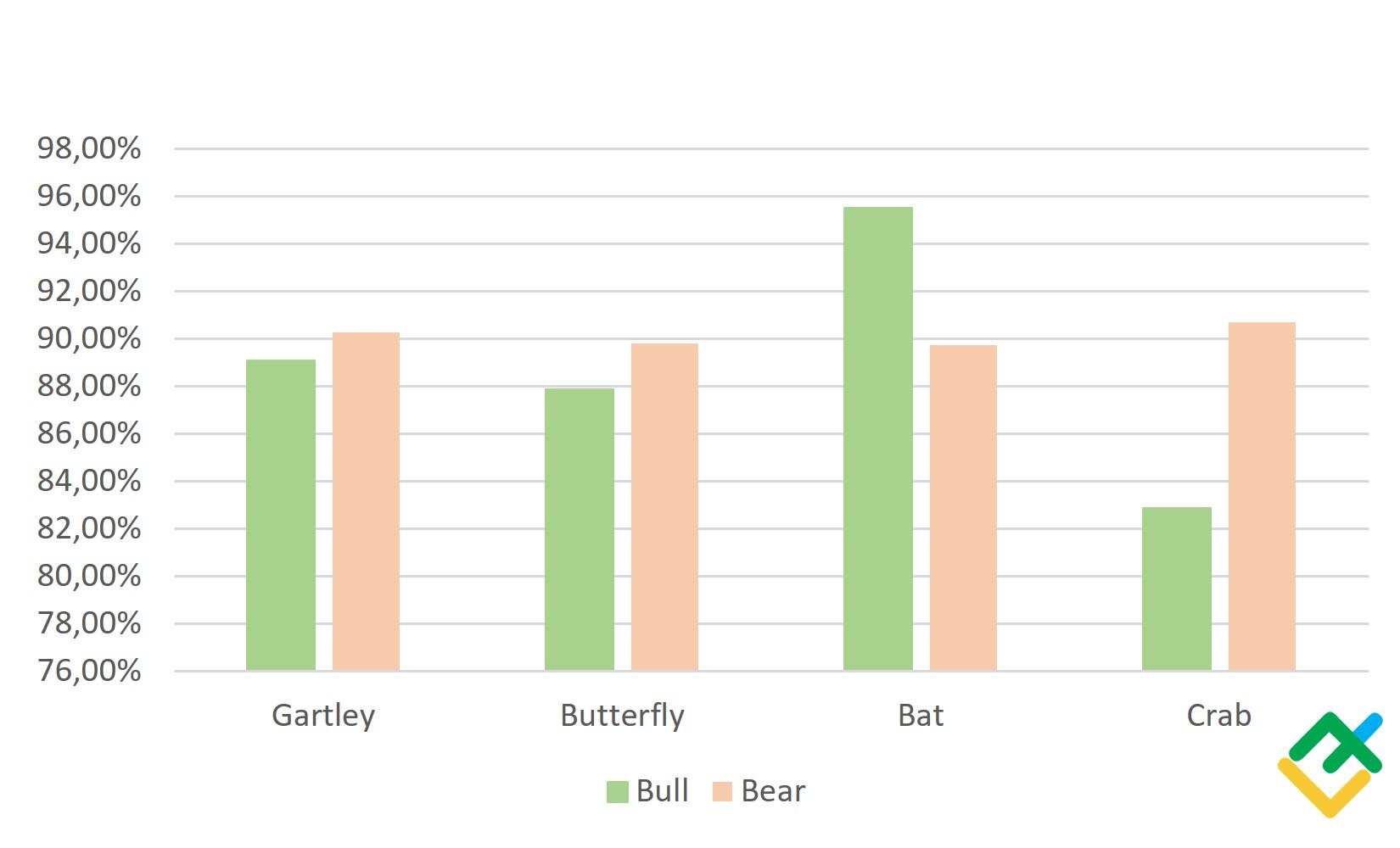

آزمایشهای سیستماتیک در بیش از 3000 الگو نشان داده است که الگوهای معاملاتی هارمونیک گارتلی، خفاش و خرچنگ در بیش از 85 درصد موارد به درستی کار میکنند. این عبارت برای هر دو نوع الگوی صعودی و نزولی صادق است. اما الگوی خرچنگ صعودی تا حدی استثنا است؛ چرا که دقت آن به 82-83٪ کاهش مییابد و البته تفاوت عمدهای با سایر الگوها ندارد.

در عین حال، موفقیت تجاری شخصی شما ممکن است با شاخص های متوسط متفاوت باشد. نتیجه نه تنها به دقت الگوها، بلکه به توانایی معاملهگر در مدیریت ریسک نیز بستگی دارد. درک این نکته مهم است که سودآوری کلی معاملات، علاوه بر کیفیت تحلیل و پیشبینی، تحت تأثیر مدیریت پول، توانایی تعیین صحیح سطوح برداشت سود و توقف ضرر و همچنین نقاط ورود و خروج در معامله است.

نحوه معامله با الگوهای هارمونیک

اکنون که با هارمونیک و ابزار شناسایی آنها آشنا شدید میتوانید به معامله با این الگوها بپردازید. یک طرح کلی معاملاتی هارمونیک به شرح زیر است:

گام 1

یک الگوی بالقوه و جهت آن را پیدا کنید. شکل کلی را ترسیم کرده و نسبتها و روابط بین امواج را شناسایی کنید. بر اساس نسبتها، میتوان نوع الگوی Harmonic را تعیین کرد.

گام 2

هدف نهایی و هدف سود اولیه (IPO) و منطقه حفاظت از سود (PPZ) را تعریف کنید. راحتترین راه استفاده از نسبت بین XA و CD است.

گام 3

هنگام معکوس شدن قیمت در نقطه D وارد معامله شوید.

گام 4

یک توقف ضرر در منطقه توقف ضرر (SLZ) تنظیم کنید.

گام 5

اگر علائمی از بازگشت قیمت در نزدیکی یکی از اهداف معاملاتی شما وجود دارد؛ از معامله خارج شوید.

بسته به الگو، سود هدف شما ممکن است متفاوت باشد. با این حال، برای اکثر سازندها، اهداف احتمالی سطوح نقاط C و A و همچنین 127٪ و 161٪ از طول AD خواهند بود. برای کاهش خطرات، بهتر است که یک Trailing Stop با یک پله حدود 30 درصد از طول AD تعیین کنید.

مزایا و معایب الگوهای هارمونیک

حال که به این نقطه از آموزش خود رسیدیم بد نیست مزایا و معایب این الگوها را نیز مورد توجه و بررسی خود قرار دهیم. این موارد در دو ستون مجزا توضیح داده شدهاند. توصیه میکنیم این جدول را به دقت مورد مطالعه قرار دهید.

| مزایا | معایب |

| همه دادهها و شرایط الگوهای هارمونیک واضح و دقیق هستند. معاملهگر با نسبتهای موج دقیق، نقاط محوری و سطوحی قابل تشخیص، سر و کار دارد. این امر جستجو برای نقاط ورودی بهینه را بسیار ساده میکند. | تنوع الگوهای هارمونیک نسبتاً گسترده است و درک هندسه پشت آنها، نسبتاً سخت است. بنابراین، معاملهگران بیتجربه گاهی گمراه شده و تصمیمات معاملاتی اشتباهی میگیرند. |

| این الگوها قابلیت اطمینان بالایی دارند. توسعه الگو علاوه بر اشکال هندسی، با استفاده از روابط بین امواج نیز اثبات و تایید میشود. | این الگو همیشه از طریق پیش بینی حرکات قیمت تأیید نمیشود. یک مثال گویا الگوی کوسه است که در صورت برگشت، به یک الگوی 0 5 کاملا متفاوت تبدیل میشود. |

| الگوهای Harmonic به اندازه کافی در نمودار ظاهر میشوند؛ به گونهاین که معاملهگران بتوانند به طور منظم از آنها در سیستم های معاملاتی خود استفاده کنند. | هیچ ابزار خودکار و دقیقی برای شناسایی الگوهای Harmonic وجود ندارد. |

| این الگوها برای همه انواع بازارها و بازههای زمانی کار مناسب هستند. | در همان بخش نمودار، اما در بازههای زمانی مختلف، میتوان الگوهایی کاملا مخالف یکدیگر را ساخت و این مورد شاید برای برخی گیجکننده باشد. |

| الگوهای هارمونیک را میتوان به طور موثر با سایر ابزارهای تحلیل تکنیکال ترکیب کرد. | یک الگوی هارمونیک که معیارهای دقیق نسبت ابعاد را برآورده میکند؛ در نمودارهای معاملات واقعی بسیار نادر است. به همین دلیل، خیلی از اوقات ارزیابی نمودار، صرفا بر اساس دیدگاه و تفسیر شخصی خود شخص صورت میگیرد و امکان خطا وجود دارد. |

جمعبندی

الگوهای هارمونیک روشی دقیق برای معامله هستند و میتوانند برای معاملهگرانی که از مطالعه نمودارهای قیمت و الگوهای معاملاتی لذت می برند؛ مفید باشد. به یاد داشته باشید که این الگوها همیشه موفق نیستند. ممکن است قیمت در مناطق مورد انتظار، معکوس معکوس نشود یا هم اگر معکوس شود؛ ممکن است قبل از معکوس شدن خود، قیمت آنطور که انتظار میرفت حرکت نکند.

بنابراین، استفاده از دستورات توقف ضرر برای کنترل ریسک مهم است. هنگامی که یک معامله آغاز شد؛ میتوان یک توقف ضرر نزدیک به نقطه D قرار داد. بدین ترتیب، با هزینه اندک میتوان از توقف ضرر تضمینشده برای بستن پوزیشن خود با قیمتی مشخص در شرایط پرخطر استفاده کرد.

هنگام استفاده از الگوهای هارمونیک در تحلیل تکنیکال خود، باید تعیین کنید که در کدام یک از سطوح فیبوناچی می خواهید سود خود را برداشت کنید. این موضوع میتواند به کاهش هر گونه سوء برداشت نسبت به این الگوها کمک کندو همچنین، میتواند به محاسبه نسبت ریسک / پاداش شما قبل از معامله کمک کند.

اگر سود بالقوه فقط اندکی بیشتر از ریسک باشد؛ احتمالا از انجام معامله صرف نظر میکنید؛ اما اگر پاداش بسیار بالاتر از ریسک باشد؛ به سراغ انجام معامله میروید. همه این عناصر برای ایجاد یک استراتژی معاملاتی هارمونیک کامل، گرد هم میآیند و میتوانند بر روی میزان موفقیت شما در بازار، تاثیرگذار باشند.

سوالات متداول

منظور از الگوهای Harmonic چیست؟

الگوهای Harmonic تکاملی از ایده الگوهای نمودارهای کلاسیک مانند سر و شانه هستند. با این حال، هارمونیک علاوه بر اشکال هندسی، محاسبات ریاضی را نیز در نظر می گیرد. به طور خاص، رعایت نسبتهای فیبوناچی در مورد امواج و مقاطع منفرد نقش مهمی در ساختن یک الگو دارد. اما خب از طرف دیگر، تحلیل الگو را پیچیده میکند و از یک سو هم، به ما اجازه میدهد تا معکوس روند، نقاط ورود و خروج را با دقت بیشتری تعریف کنیم.

آیا الگوهای Harmonic کار میکنند؟

آمار درج شده در مورد استفاده از این الگوها، نشان داد که با کمک آنها، دقت پیش بینیها به 80٪ – 90٪ می رسد. بنابراین، این الگوها کار میکنند و از الگوهای نمودار قیمت بهتر عمل میکنند.

کدام الگوی Harmonic بهترین است؟

همه هارمونیکهای محبوب تقریباً با کارایی یکسانی کار میکنند. اما، در عمل، خفاش یکی از دقیقترین الگوها است. در یک بازار صعودی، این شکلگیری در 95.51٪ موارد و در یک بازار نزولی در 89.73٪ درست عمل میکند.

چگونه یک الگوی Harmonic ترسیم کنیم؟

این الگوها در درجه اول توسط خواص هندسی تعیین میشوند. سپس مطابقت هارمونیک پتانسیل با نسبتهای فیبوناچی معمولی آن بررسی میشود. اگر مطابقت داشته باشند، نقطه ورود بالقوه بازار بر اساس نسبتها تعیین میشود. برای ساده کردن روش، میتوانید از نشانگرهای الگوهای هارمونیک استفاده کنید که الگوها را در حالت خودکار نشان میدهد.

منظور از هارمونیک صعودی و نزولی چیست؟

ویژگی هارمونیک صعودی این است که پس از تکمیل الگو، قیمت شروع به افزایش میکند. یک هارمونیک نزولی نیز با یک روند کاهشی دنبال میشود.

استفاده از هارمونیک سودآور است؟

شناخت و استفاده درست از الگوهای Harmonic به شما امکان میدهد تا بتوانید در بازههای زمانی مختلف، کسب سود کنید و بر خلاف سایر الگوها، به شما امکان میدهد نقاط ورودی را از قبل و با دقتی مناسب تعیین کنید. الگوهای هارمونیک عملکرد خوبی در بازارهای گوناگون دارند؛ بازارهایی مثل فارکس، سهام، کالاها، CFD ها و غیره.

در عین حال، رعایت قوانین مدیریت ریسک و تعیین سود هدف مناسب، بسیار مهم است. نیازی به طمع نیست و اگر بازار فرصتی برای کسب درآمد به شما داد؛ از آن استفاده کنید و بخشی از پوزیشن را طبق برنامه معاملاتی خود ببندید.

با بهرهگیری از مطالب ارائه شده در سایت آکادمی شامی، میتوانید همه اطلاعات لازم برای شروع و حرفهای شدن در حوزه معاملهگری را به دست بیاورید. پیشنهاد ما به شما استفاده از آموزش معاملهگری کربن است. همچنین اگر نیاز به مشاوره دارید مشاوران آکادمی شامی آماده ارائه خدمات و مشاوره رایگان به شما هستند. برای درخواست مشاوره لطفا فرم زیر را پر کنید تا در اسرع وقت با شما تماس گرفته شود.

درخواست مشاوره رایگان

اشتراگ گذاری مطلب: